好买基金:积极关注分级股基进取份额

2011年07月08日 11:49 来源:新浪财经

结构型基金6月报

好买基金研究中心

六月市场概况

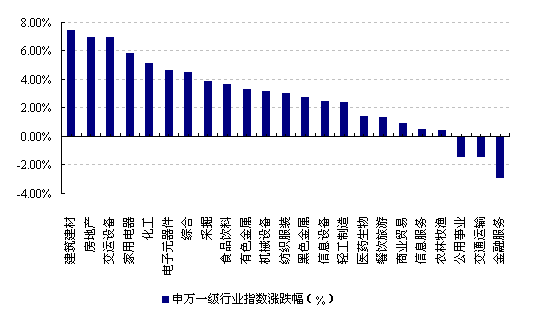

六月沪深两市双双收涨。截止6月30日,上证综指收于2762.08点,涨18.60点,涨幅为0.68%。深成指收于12110.93点,涨445.79点,涨幅为3.82%。小盘股强于大盘股。中证100上涨0.53%,中证500上涨3.04%。昨天,23个申万一级行业20行业上涨,其中,建筑建材、房地产、交运设备表现居前,分别为7.43%、6.99%、6.97%,公用事业、交通运输、金融服务表现居后,分别为-1.43%、-1.48%、-2.91%。中信标普全债指数下跌0.14个百分点。

6月行业涨跌幅

6月行业涨跌幅数据来源:好买基金研究中心

分级基金各个份额级别6月份的净值与价格表现

1. 基础份额多数折价

从整体上看,所有的股票型分级基金的基础份额在6月都取得了正收益,其中表现最好的是兴全合润上涨了5.11%,排名最后的是双禧中证100,仅上涨1.33%。排名靠前的都是一些以投资中小盘股为主的基金,而大盘股基金则表现靠后,这也和整个6月的结构性行情有关。在6月代表小盘股地中证500的涨幅要明显好于代表大盘股的中证100。

债基6月都有不同程度的下跌,富国汇利下跌0.2%,嘉实多利下跌0.22%,天弘添利下跌0.4%,大成景丰下跌0.7%。整体上债基在本月的表现不如股票型基金,债券市场依旧比较疲软。

没有配对转换机制的分级基金在6月的所有交易日内都呈现出折价的走势,富国汇利的折价率较小,大部分时间在1%以内。其他三只分级基金的折价率都比较大,其中股票型的长盛同庆和国泰估值优势在部分时间的折价率都超过3.5%,甚至达到4%。虽然这些基金折价率比较大,但由于缺乏配对转换机制,无法进行套利交易使折价率变小,因此基础份额就相当于普通的封闭式基金。

可配对转换的分级基金在6月的折溢价就比较小,基本上都在-1%到1%之间,由于配对转换是需要一定的申购赎回费的,因此没有明显的套利机会。从平均折溢价率的走势来看,上半月折价率相对较高,下半月随着市场走强,折价率也逐步减小,有部分甚至出现了溢价。这也表明在市场弱势的时候,投资者需要有一定的折价率作为补偿。而当市场回暖时,部分被看好的品种在二级市场的表现会强于净值的上涨,折价率缩小。

2. 进取份额价格表现落后于净值增长

得益于6月股市的上涨,股票型分级基金的进取份额普遍上涨,其中净值涨幅最大的是申万进取上涨8.81%,其次是合润B上涨8.75%,上涨幅度较大的原因有两点,它们本身的基础份额在6月上涨比较多,再加上进取份额的杠杆效应,因此本月的表现抢眼。净值增长最少的是瑞和远见与瑞和小康,均上涨1.72%,不仅因为作为基础份额的瑞和300上涨较少,还因为目前它的母基金净值小于1,瑞和远见和瑞和小康都没有杠杆。

从二级市场的表现来看,除了信诚500B的价格涨幅超过了净值涨幅外,其余的进取份额在二级市场上的表现都不如净值增长的多。主要原因是这些进取份额的溢价率普遍较高,除了同庆B和估值进取因为没有转换机制而呈现折价,以及瑞和小康和瑞和远见互为杠杆而有一只出现折价外,其他的进取份额都有不同程度的溢价。截至月末,溢价率最高的申万进取达到18.11%,最少的是合润B的2.14%。和上个月相比,溢价率已经大幅下降,投资价值开始显现。

如果定义当月进取份额涨幅/基础份额涨幅为当月实际杠杆,把价格涨幅/净值涨幅定义为杠杆弹性,则可以把股票型进取份额的属性在下表中列出。本月实际杠杆最大的是瑞福进取和申万进取,分别为2.67和2.33,而杠杆弹性最大的是信诚中证500B,达到1.17。

| 6 月股票型分级基金的进取份额实际杠杆及杠杆弹性 | ||

| 名称 | 当月实际杠杆 | 杠杆弹性 |

| 国投瑞银瑞福进取 | 2.67 | 0.00 |

| 申万菱信深成进取 | 2.33 | 0.72 |

| 国泰估值进取 | 1.94 | 0.88 |

| 银华鑫利 | 1.91 | 0.81 |

| 银华锐进 | 1.74 | 0.80 |

| 兴全合润分级 B | 1.71 | 0.75 |

| 信诚中证 500B | 1.68 | 1.17 |

| 长盛同庆 B | 1.65 | 0.93 |

| 国联安双禧 B 中证 100 | 1.44 | 0.88 |

| 国投瑞银瑞和远见 | 1.00 | 0.84 |

| 瑞和小康 | 1.00 | 0.79 |

数据来源:好买基金研究中心

由于6月分级债基的基础份额都是下跌的,因此进取份额也有不同程度的下跌,而且由于杠杆的作用,跌幅都要大于母基金。从二级市场上的表现看,有三只的进取份额净值与价格的变动方向是同步的,而且价格跌幅都大于净值跌幅,显示杠杆弹性都是大于1的。只有多利进取在二级市场的价格与净值的涨跌背离,主要是由于多利进取目前的杠杆是所有分级基金中最大的,有5倍,因此受到了市场的追捧,多利进取的溢价率也是最高的,达到22.47%。

3. 优先份额价格低迷,折价率保持高位

6月分级股基的优先份额呈现出净值增长价格下跌的现象。除了无固定收益的合润A净值保持在1元,其他的优先份额净值根据条款约定的收益率都有不同程度的增长。从二级市场的跌幅来看,跌的最少的是同庆A和估值优先,两者都是有固定期限转为LOF基金的。而其他跌幅较大的都是无固定期限的封闭式基金,比如跌幅最大的银华稳进就是每个会计年度折算后继续延期的。此类优先份额的价格涨跌与货币市场的资金面松紧程度有一定的关联,一般来说,当回购利率高企、资金面紧张时,价格往往出现下跌。整个6月资金一直比较紧张,因此这些优先份额的价格出现了下跌。

6月分级债基的优先份额表现基本和股基类似,也是净值上涨价格下跌,也和六月资金面比较紧张有关。此外,跌的最多的多利优先还受到了进取份额溢价率走高的影响。由于嘉实多利是可以配对转换的,这使优先份额和进取份额的折溢价率有跷跷板的效应。多利进取由于高杠杆受到追捧,在本月的溢价率走高,因此多利优先在二级市场的价格跌的比较多。

优先份额的到期收益率

目前市场上到期期限明确期限转为LOF的分级基金有四只。下表中分别计算了到期的年化收益率(考虑0.5%的赎回成本)。其中两只股票型的优先份到期年化收益率较高,分别为6.83%和6.12%。两只债券型的优先份额到期年化收益率为5.59%和5.54%。不过由于在转为LOF是一般都有最长一个月的封闭期,因此需要考虑这期间的风险。通过历史波动率的计算得到四只基金基础份额的95%VAR值,经过调整后股票型优先份额的收益明显降低,同庆A出现负收益,而估值优先的年化收益率也仅为1.36%,投资价值不足。债券型基金比较稳定,汇利A和景丰A经过调整后的年化收益率分别为4.98%和5.21%,同期的AAA级企业债的收益率在4.9%左右,因此两只债基的优先份额还有具有一定的投资价值。

| 优先份额的收益率 | |||||

| 名称 | 剩余时间(年) | 到期总收益率 | 到期年化收益率 | 单月 95% 的 VAR 损失率 | 经 VAR 调整后持有期年化收益率 |

| 长盛同庆 A | 0.87 | 5.92% | 6.83% | -10.47% | -4.76% |

| 国泰估值优先 | 1.62 | 10.10% | 6.12% | -7.77% | 1.36% |

| 富国汇利分级 A | 2.20 | 12.69% | 5.59% | -0.96% | 4.98% |

| 大成景丰分级 A | 2.30 | 13.17% | 5.54% | -0.32% | 5.21% |

数据来源:好买基金研究中心

无固定期限的优先份额普遍处于高折价状态,其中折价率最高的是申万收益,折价率达14.48%,还有三只也有10%以上的折价率,最少的是合润A折价5%。如果假设到下一个折算日这些优先份额的折价率仍然维持目前的水平,则到折算期收益率最高的是银华金利和信诚中证500A,分别为6.13%和6.02%。不过考虑到目前30年期的AAA级企业债的收益率也在6%左右,无固定期限的份额的收益率和长期债券的收益率相比没有太大的吸引力。

| 无期限优先份额收益率 | |||||||

| 名称 | 合润 A | 双禧 A | 银华稳进 | 申万收益 | 信诚中证 500A | 银华金利 | 多利优先 |

| 到下个折算期收益率 | 2.63% | 5.40% | 5.69% | 5.49% | 6.02% | 6.13% | 4.91% |

| 折价率 | -5.00% | -12.91% | -11.28% | -14.48% | -10.35% | -9.82% | -5.99% |

| 距离下个折算期时间(年) | 1.81 | 1.79 | 0.50 | 0.50 | 0.62 | 0.50 | 0.73 |

数据来源:好买基金研究中心

进取份额的净值杠杆和折溢价

个别基金投资价值显现

下表中是各类分级基金进取份额的当前杠杆和折溢价率。在股票型分级基金中,瑞福进取、申万进取和银华鑫利的杠杆最高,分别为2.62、2.41和2.18。虽然瑞福进取虽然有较高的杠杆,但未来净值上涨需先偿付瑞福优先的三年基准收益,而该基金在2012年即将到期,所以当前即便有较高的杠杆,杠杆作用的发挥是受限的,从前面的分析中可以看到其杠杆弹为0。而申万进取的溢价率在所有股基份额中最高,达到18.11%,已经透支了很多未来的收益。因此只有银华鑫利的高杠杆是比较有效的,可以积极关注。两只折价的进取份额估值进取和同庆B都是不能配对转换的,因此即使有杠杆其价格也很难在二级市场上有所表现。瑞和小康以及瑞和远见在目前基础份额亏损的情况下杠杆为1,是进取份额中最低的。

从债券型的进取份额来看,杠杆最大的是多利进取,达到5.36倍,不过目前其溢价率已经高达22.47%,从债券型基金的一般收益率来看,如此高的溢价率至少已经透支了该基金一年的收益,因此投资价值略显不足。其他三只的杠杆都在三倍多一点,其中添利B由于封闭时间较长,有5年,因此有8.81%的折价率,可适当关注。

| 6 月末进取份额当前杠杆及折溢价率 | |||

| 类型 | 名称 | 当前杠杆 | 折溢价率 |

| 股票型 | 国投瑞银瑞福进取 | 2.62 | 9.06% |

| 申万菱信深成进取 | 2.41 | 18.11% | |

| 银华鑫利 | 2.18 | 10.19% | |

| 国泰估值进取 | 2.04 | -5.88% | |

| 银华锐进 | 1.83 | 9.63% | |

| 信诚中证 500B | 1.81 | 9.39% | |

| 长盛同庆 B | 1.78 | -5.33% | |

| 国联安双禧 B 中证 100 | 1.67 | 7.69% | |

| 兴全合润分级 B | 1.66 | 2.14% | |

| 国投瑞银瑞和小康 | 1.00 | 4.11% | |

| 国投瑞银瑞和远见 | 1.00 | 3.48% | |

| 债券型 | 嘉实多利进取 | 5.36 | 22.47% |

| 大成景丰分级 B | 3.68 | -0.78% | |

| 富国汇利分级 B | 3.40 | 6.57% | |

| 天弘添利分级 B | 3.03 | -8.81% | |

数据来源:好买基金研究中心

股基进取份额未来一个月情景分析:瑞和小康攻守皆备

对于进取份额,投资者关心的是未来一个月当市场上涨或下跌时,基金净值的上涨幅度以及可能存在的风险。我们对股票型基金的进取份额进行了情景分析。具体做法是:选取上证指数作为参考指数,计算过去的6月份基金的基础份额净值关于上证指数的贝塔系数(日频率数据),并假定未来一个月该贝塔系数保持不变,据此推测当上证指数涨跌时基金基础份额的涨跌幅,结合进取份额的杠杆,可以得到进取份额的净值涨跌情况。

从情景分析看,如果未来一个月上涨,申万进取、银华锐进和估值进取的净值涨幅会比较大。而当市场下跌时,瑞和小康以及瑞和远见防御性较好。瑞福进取由于杠杆比较大,在下跌是净值损失会比较严重。如果从攻守兼备的角度看,瑞和小康是比较合适的投资品种,下跌无杠杆,上涨到净值1时立即变成1.6倍的杠杆。

| 分级股基进取份额未来一个情景分析 | ||||||||||

| 大盘点位 | 大盘涨跌幅 | 瑞福进取 | 同庆 B | 估值进取 | 瑞和小康 | 瑞和远见 | 银华锐进 | 双禧 B | 申万进取 | 合润 B |

| 2500 | -9.49% | -33.87% | -12.07% | -18.82% | -9.84% | -9.84% | -16.57% | -13.62% | -14.65% | -15.49% |

| 2600 | -5.87% | -30.65% | -7.86% | -12.19% | -6.08% | -6.08% | -10.27% | -8.44% | -6.43% | -9.58% |

| 2700 | -2.25% | -27.42% | -3.65% | -5.56% | -2.33% | -2.33% | -3.97% | -3.26% | 1.78% | -3.67% |

| 2800 | 1.37% | -16.93% | 0.57% | 1.07% | 1.42% | 1.42% | 2.33% | 1.92% | 10.00% | 2.25% |

| 2900 | 4.99% | -10.48% | 4.78% | 7.70% | 5.18% | 5.18% | 8.63% | 7.10% | 18.21% | 8.16% |

| 3000 | 8.61% | -4.03% | 8.99% | 14.33% | 8.93% | 8.93% | 14.93% | 12.29% | 26.43% | 14.07% |

| 3100 | 12.23% | 2.42% | 13.20% | 20.97% | 12.68% | 12.68% | 21.23% | 17.47% | 34.64% | 19.98% |

| 3200 | 15.85% | 8.86% | 17.41% | 27.60% | 22.94% | 9.93% | 27.53% | 22.65% | 42.85% | 25.90% |

数据来源:好买基金研究中心

新基金发行

本月有长信利鑫分级A和分级B以及博时裕祥分级B发行,投资类型都属于债券型。

长信利鑫分级债基为五年期分级债券型基金, A与B份额比例为2:1。其中,低风险利鑫A为半封闭式基金,每六个月开放申购、赎回一天,高风险利鑫B五年期内封闭运作,但可在深交所上市交易。五年期结束后,两级基金将合并转换为LOF基金持续运作。利鑫A约定收益率为基金合同生效日1年银行定存利率(税后) x 1.1 + 0.8%,目前收益为4.375%。

博时裕祥为分级债基,不直接在二级市场投资股票。与其它分级债基相比,该基金的特点是优先份额的约定收益率较高,进取份额的杠杆较大。从产品设计的角度来看,该基金的分级结构较合理,具有一定的吸引力。首先,裕祥的优先份额与进取份额的份额比例为8:2,较高的优先份额占比有利于进取份额放大杠杆。其次,优先份额的约定收益率为1年定存+1.5%,目前达到4.75%,在分级债基中比较高。再次,优先份额每半年开放一次申购赎回,有利于稳健型投资者及时兑现收益。最后,基金有明确的封转开期限,并且期限相对较短,只有三年,有利于进取份额投资者在到期后兑现杠杆产生的收益。

| 6 月分级基金发行 | |||||

| 代码 | 名称 | 认购起始日期 | 认购截止日期 | 投资类型 | 管理公司 |

| 163004.OF | 长信利鑫分级 A | 2011-6-8 | 2011-6-17 | 债券型 | 长信基金管理有限公司 |

| 150042.SZ | 长信利鑫分级 B | 2011-6-8 | 2011-6-17 | 债券型 | 长信基金管理有限公司 |

| 150043.SZ | 博时裕祥分级 B | 2011-6-2 | 2011-6-3 | 债券型 | 博时基金管理有限公司 |

投资建议:积极关注分级股基进取份额

股票型进取份额在六月份上涨的行情中溢价比五月份有明显较小,可以积极关注。从单个品种的选择来看,可以布局高杠杆低溢价的产品,如果大盘上涨这些品种会有较好的表现。如果从攻守兼备的角度看,可以考虑瑞和小康,下跌无杠杆而上涨有杠杆。

从债券型的进取份额来看,添利B的折价率超过8%,目前有3倍的杠杆,具有一定的投资价值。唯一不足之处是封闭期有5年,目前距离到期日还有四年半左右,因此如果是长期持有的投资者可以适当介入。

对于优先份额,目前具有明确开放期的债券型份额有一定的投资价值,例如汇利A和景丰A,稳健型的投资者可以适当配置。其他优先份额由于都具有不确定性,从目前的折价率对应的价格来看还不具有足够的吸引力。

| 分享到: |

其他文章

- 2011-07-08 11:51:30瑞信重申佳兆业的中性评级

- 2011-07-08 11:47:52大华继显降李宁主级及目标价

- 2011-07-08 11:45:35瑞信降比亚迪目标价至15.1港元

- 2011-07-08 11:43:14中国太保是摩根大通首选中资保险股

- 2011-07-08 11:40:57依利安达介绍形式上市 现报31.5港元

- 2011-07-08 11:40:36吴鹏:非农号角即将拉响 美元剑指何方

- 2011-07-08 11:40:35花旗升旺旺目标至7.8港元

- 2011-07-08 11:40:26午评:新华联不动产借壳S*ST圣方上市 大涨375.3%

新浪财经其他其他文章

- 2011-07-08 11:51:30瑞信重申佳兆业的中性评级

- 2011-07-08 11:47:52大华继显降李宁主级及目标价

- 2011-07-08 11:45:35瑞信降比亚迪目标价至15.1港元

- 2011-07-08 11:43:14中国太保是摩根大通首选中资保险股

- 2011-07-08 11:40:57依利安达介绍形式上市 现报31.5港元

- 2011-07-08 11:40:35花旗升旺旺目标至7.8港元

- 2011-07-08 11:40:26午评:新华联不动产借壳S*ST圣方上市 大涨375.3%

- 2011-07-08 11:34:25午评:金融地产护盘 沪指震荡涨0.21%重回2800