花旗研报:卡夫分拆可释放公司价值 重申买入

http://msn.finance.sina.com.cn 2011-08-05 18:18 来源: 新浪财经

新浪财经讯 卡夫(KFT)8月4日公布2011年第2季度超预期财报并提高财测,同时宣布拆分公司加强业务的专业化。花旗认为卡夫分拆有助于释放公司价值,产品组合集中的公司业绩最优秀,市盈率一般高于同行;提高每股收益预期,目标股价相应提高至42美元。8月4日卡夫收于33.78美元。

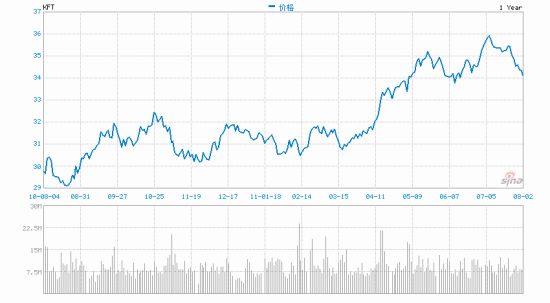

卡夫过去一年股价走势

卡夫过去一年股价走势以下是花旗研报摘要:

卡夫第2季度实现每股收益62美分,超过市场平均预期5美分;全年每股收益目标提高5美分至2.25美元。不过周四的重磅消息是卡夫宣布将公司拆分为北美食品杂货业务与其全球零食业务两部分。

分拆可释放公司价值

我们对卡夫的汇总分析表明,分拆可释放公司价值,合每股42美元,其中全球零食业务价值每股30美元,北美食品杂货业务每股12美元。卡夫目前股价为34美元,因此分拆有可能释放价值,使分拆后的公司业务更专业,充分利用公司目前架构下不可能出现的各种机会。

我们认为,与卡夫目前的公司结构相比,分拆形成的两家公司将更灵活,对瘦身后的核心业务更专注。我们的分析表明,产品组合集中的公司业绩最优秀,市盈率高于同行。美赞臣(Mead Johnson)、家乐氏(Kellogg)和Hershey就是明证,三家公司的市盈率历来均高于同行。

提高每股收益预期和目标股价

我们将卡夫的目标股价提高至42美元,以体现汇总分析结果,预计分拆将是卡夫股价的主要催化因素。我们将卡夫2011-2013年的预期每股收益均提高2美分,分别为2.25、2.51和2.76美元,以反映公司盈利动能的强劲。

结论

虽然分拆后的公司将面临管理费用去杠杆化的近期不利因素,但我们认为因业务集中所造成的机会抵消该利空绰绰有余,且能推动强劲长期展望。我们认为卡夫的基本面正在改善,重申买入评级,风险等级为中度。

估值

随着品牌食品制造商所面临的宏观环境的改善,卡夫正在积蓄能量,美国零售部门的主营销售加速增长,与此同时原材料成本压力得以缓和,从而发出利润趋势可能改善的信号。此外,在去年收购吉百利之后,卡夫在发展中国家的市场占有率从20%提高到25%,从而成为品牌食品制造商中对发展中国家市场敞口最大的公司之一,业绩的长期强劲增长之道逐渐形成。

我们对卡夫的目标股价为42美元,对应公司2013年预期每股收益2.76美元的15倍。鉴于卡夫历史市盈率区间为11-25倍,中位值为16倍,我们认为所给的15倍目标市盈率是适当的。

风险

鉴于卡夫现金流强劲,我们给予其中度风险评级。我们认为,卡夫现金流强劲归因于食品制造行业的非周期性,美国国民的食品消费总额历史上呈线性趋势。

目标股价面临的下方风险

不能全部实现收购吉百利的成本协同效应:据我们目前的模型测算,卡夫收购吉百利到2013年每年可实现6.75亿美元的成本协同效应。我们认为卡夫达到这一目标没有多少问题,因为有充分证据表明这是可行的。然而鉴于上述协同效应对每股收益增长的相当影响,设若卡夫不能实现成本协同效应目标,那么2011年及以后年份的盈利增长将受到显著影响。

原材料成本超过的预期:我们目前预计原材料成本将对卡夫有利,如果该利好不能实现,公司的盈利或将受到不利影响。

公司重组不能完成或推迟:如果卡夫的重组不能完成,成本削减将低于预期,从而对盈利造成不利影响。(云翔/编译)

本文为译者授权新浪财经独家使用,任何媒体未经授权均不得转载。若需授权必须经新浪财经与译者本人取得联系并获得书面认可。如果私自转载本文,译者保留一切追诉的权力,直至追究私自转载者的法律责任。