超四成私募基金净值在面值以下

http://msn.finance.sina.com.cn 2011-08-24 13:24 来源: 新浪财经

好买基金研究中心 武晓江

自从2003年赵丹阳成立了第一只阳光私募基金以来已经发展了8个年头。在这8年中,私募基金的表现也是大相径庭。有的私募基金表现稳定,净值处于长期上涨的通道;有的私募基金表现犹如过山车,上蹿下跳;有的私募基金的净值表现从成立时就俯冲而下,直至清盘。不过,私募在发展的历程中,出现了一些英雄,但是私募冠军轮流坐这一规则一直都没有改变。有些私募在一段时间内荣登三甲,但是之后却显露出英雄气短的本色,最后落得连东山再起的可能都变得微乎其微。“私募”这个曾经风靡一时的名词不禁让人深思其能否给投资者带来长期的超额收益,但是命运弄人,或许私募基金“看天吃饭“的本质总体上来说是很难改变的。

2011年的市场很特殊,“内外交困”或许已经成为今年的主旋律。在这样一个背景下,很多私募基金经理在谈到今年市场的时候,都会感慨一番“今年的市场不好做”,而且今年的市场也让人捉摸不透。不过,“存在即是合理”,同样市场永远都是正确的。站在2011年下半年刚开始的时点,值得回顾一下的是,到现在还有多少私募基金处于“潜水”的状态。这里“潜水”指的是私募基金的累积净值在面值(通常面值是1)以下。也就是说,如果投资者从私募成立时就买入,分红等情况都考虑之后,目前还处于亏损的状态。不过,由于分红等原因,公布的净值并不能反映出私募基金的真实潜水情况,故我们使用成立以来的收益率。如果该数值为正数或者是零则表示私募基金还位于水面或者水面以上。但是,如果该数值是负值,则表示该基金处于水面以下,属于潜水的状态。不过,要阐明的是,“潜水”这词没有任何褒贬的色彩,只是对客观事实的一种阐述,具体还是要看实际的情况。“潜水”是触底反弹但还没有浮出水面,还是不停的探底,抑或是潜入水中横向运动,这三种最简单的状态显然对于投资者来说有着完全不同的意义。

历年来私募基金的发行呈现出爆发式增长

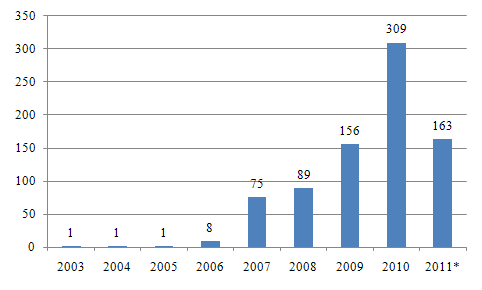

私募基金,更确切的说是阳光私募,起源于2003年。但是在2003年到2006年这四年中,私募基金的发展并不迅速。不过,从2007年起私募基金呈现出井喷式的发展。尤其在2007-08年金融危机爆发之际,由于私募基金相对于公募基金的优异表现得到广大投资者的追捧。在2009-10年,私募基金的数目可谓是爆发式的增长。2011年虽然私募基金发行的步伐有所放缓,但是仍然处于历史的高位,截止至2011年7月底,新成立的私募基金仍然达到了163只。

根据好卖基金研究中心的私募基金统计数据,除去中国海外基金(由于净值公布滞后和不完整),从2003年到2011年7月底,成立的非结构化的私募基金(包括阳光私募基金和创新型私募基金)有857只。其中,54只由于各种原因没有公布2011年7月底的净值而没有被包括在统计潜水私募的样本中。所以,样本包括的基金数目是803只。

历年成立的私募基金数目

历年成立的私募基金数目

历年成立的私募基金数目数据来源:好买基金研究中心,数据截止2011年7月底。

*2011年数据截止到7月底

私募基金“潜水”的深度

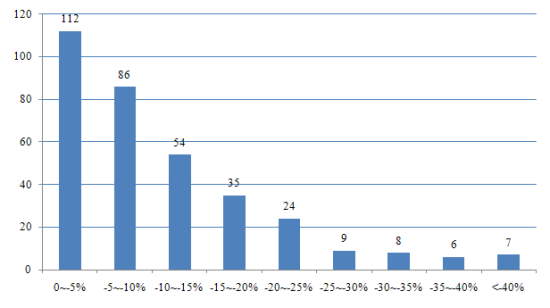

在样本包括的803只公布2007年7月净值的私募基金中,有341只基金目前仍然处于“潜水”状态,潜水率达到42.5%,潜水私募基金的平均潜水深度为11.1%。

不过,在潜水的341只私募基金中,112只(32.8%)潜水的深度较浅,在5%(包含)以内。另外有86只(25.2%)私募基金的潜水深度在5%(不包含)到10%(包含)之间。如果将“浅度潜水”定义为一个涨跌停板的幅度,也就是说10%,那么浅度潜水的私募基金占所有潜水私募基金的58.1%。也就是说,潜水的私募中有超过一半属于浅度潜水。目前,有清盘线的私募基金的清盘线大多数定在0.7,也就是说净值下跌超过30%的时候有可能会清盘。如果将“深度潜水”的成立以来收益率定在-30%以下,那么仅有21只(6.2%)私募基金现在处于深度潜水的状态。除去深度潜水和浅度潜水的私募基金,其余的122只(35.8%)的私募基金潜水深度在10%(不包含)和30%(包含)之间。

截止2011年7月底在面值以下的私募基金成立以来收益率区间分布情况

截止2011年7月底在面值以下的私募基金成立以来收益率区间分布情况

截止2011年7月底在面值以下的私募基金成立以来收益率区间分布情况数据来源:好买基金研究中心,数据截止2011年7月底。

私募基金“潜水”因发行的时点不同而不同

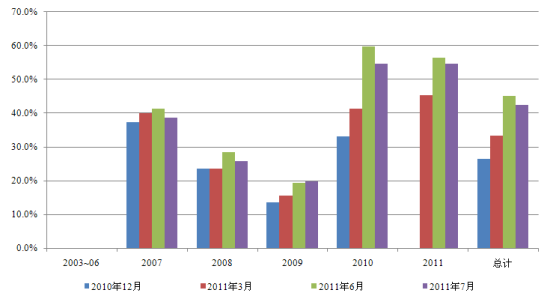

在加入统计的803只私募基金中,截止至不同的时间点,私募基金潜水的比例也是不同的。总体来看,截止到今年6月底,私募基金潜水的比例最高,达到45.1%。从趋势上来看,私募基金的潜水比例在今年以来是逐渐升高的。去年年底的时候,只有26.3%的私募基金处于水面下。截止到今年的3月份,这一比例就达到了33.4%。当然,7月份,私募基金的整体表现相对来说还是不错的,所以私募基金的潜水比例稍微有些下降,到42.5%。

另外不同年份成立的私募基金潜水比例有所不同。总的来说,2010年和2011年成立的私募基金潜水的比例相对较高。而且截止至不同的时间点,这些私募基金的表现相对来说比较风化。其次,2007年成立的私募基金潜水比例也是比较高,这些私募基金中约40%目前仍然没有突破面值。2008年成立的私募基金,到最近仍有25%左右还处于水面下。发行于2009年的私募基金表现比较好,至今仅有少于20%还处于潜水的状态。2003年到2006年发行的基金数目不多,这些基金目前都是位于水面之上。

总体来说,私募基金的潜水表现基本上与股票市场的整体表现是息息相关的。金融危机的爆发使得很多在2007年发行的私募基金表现相对较差。而金融危机后市场出现反弹,使得大多数在2009年成立的私募基金目前处于面值之上。

不同年份成立的私募基金截止至不同时间点“潜水”的比例

不同年份成立的私募基金截止至不同时间点“潜水”的比例

不同年份成立的私募基金截止至不同时间点“潜水”的比例数据来源:好买基金研究中心,数据截止2011年6月30日。

深度“潜水”的私募基金

私募基金潜水有深有浅。好买基金研究中心数据统计显示,截止至2011年7月底,有21只私募基金仍然处于深度潜水中(累计收益率低于-30%)。其中,大部分的基金(16只)成立于2007年下半年或者2008年上半年。由于成立时点不佳,导致这些私募基金目前仍然处于水面下。据统计,在2007年下半年到2008年上半年之间成立的111只私募基金中,有48只基金目前仍位于水面下,其中16只基金处于深度潜水中。深度潜水率达到14.4%,远远高于总体的深度潜水率2.6%(=21/803)。另外,还有5只深度潜水的私募基金分别在2009年到2011年这段时间成立。

这些深度潜水的私募基金有个共同的特征就是基本上常年都在水面以下,很少浮出水面换气。当然不同的私募基金潜水的特点也是不同的,主要归结为以下几种潜水类型:1)常年在一个水位徘徊,不管市场是涨还是跌;2)成立之后就一头扎入水中,然后就越潜越深;3)也有一些私募基金潜到深水之后,在一段时间内曾经上浮过,不过最后还是深深潜了下去。投资者不禁要问,这些私募基金何时能够回到水面之上?当然最基本的一点是,下跌容易上涨难。下跌30%之后需要上涨43%才能够回到面值之上,而下跌50%需要上涨100%才能再次浮出水面。

截止2011年7月底成立以来收益率在-30%以下的私募基金

| 截止2011年7月底成立以来收益率在-30%以下的私募基金 | ||||||||||

| 基金名称 | 管理人 | 成立日期 | 成立以来收益率(%)(截止至月底) | |||||||

| 2011-07 | 2011-06 | 2011-03 | 2010-12 | 2010-06 | 2009-12 | 2009-06 | 2008-12 | |||

| 鑫鹏 | 鑫鹏 | 2007-12-20 | -68.10 | -68.76 | -64.82 | -63.91 | -68.98 | -63.42 | -59.01 | -65.84 |

| 时策 | 时策 | 2008-01-17 | -57.09 | -52.03 | -39.04 | -20.42 | -29.26 | -8.40 | -14.53 | -33.00 |

| 龙马1 | 柏坊 | 2007-11-16 | -53.04 | -52.33 | -44.84 | -42.39 | -44.90 | -30.63 | -28.25 | -38.51 |

| 中国优质1号 | 鹏远 | 2008-01-08 | -50.43 | -50.82 | -48.88 | -45.72 | -50.23 | -41.93 | -40.29 | -54.47 |

| 龙票 | 龙票 | 2008-01-29 | -47.62 | -48.43 | -45.77 | -44.49 | -49.14 | -40.26 | -48.43 | -66.63 |

| 首信英选1号 | 首信英选 | 2010-04-23 | -41.29 | -36.96 | -24.06 | -12.64 | -10.82 | |||

| 国轩 | 国轩 | 2008-04-28 | -40.06 | -43.07 | -32.94 | -25.78 | -33.74 | -25.10 | -23.94 | -39.84 |

| 嘉贝利一期 | 嘉贝利 | 2008-02-18 | -39.90 | -39.06 | -26.35 | -23.27 | -39.23 | -30.13 | -41.77 | -58.92 |

| 红山2 | 红山 | 2007-09-07 | -38.93 | -43.43 | -30.07 | -27.98 | -39.28 | -25.15 | -23.43 | -43.13 |

| 天星2号 | 倚天 | 2010-10-13 | -37.95 | -34.58 | -26.11 | -6.96 | ||||

| 红山1 | 红山 | 2007-09-06 | -37.79 | -41.89 | -28.15 | -25.23 | -38.33 | -24.36 | -22.98 | -43.36 |

| 鹏远核心 | 鹏远 | 2008-02-21 | -36.50 | -36.70 | -29.68 | -21.31 | -36.54 | -18.84 | -19.05 | -36.28 |

| 中财明利价值 | 中财明利 | 2010-04-23 | -35.69 | -42.64 | -30.13 | -12.37 | -15.09 | |||

| 塔晶老虎 | 塔晶 | 2007-12-11 | -34.73 | -30.11 | -24.06 | -28.60 | -49.14 | -37.69 | -39.37 | -39.58 |

| 隆圣4 | 隆圣 | 2007-11-20 | -33.76 | -26.39 | -17.90 | -15.21 | -31.63 | -26.33 | -21.22 | -50.05 |

| 塔晶狮王2 | 塔晶 | 2007-10-08 | -33.38 | -33.25 | -27.23 | -27.01 | -49.36 | -37.92 | -40.30 | -40.36 |

| 融兴进取 | 胜乾 | 2009-05-13 | -32.48 | -23.31 | -20.20 | |||||

| 开宝 | 开宝 | 2007-11-19 | -32.04 | -34.90 | -29.17 | -23.48 | -29.93 | -6.45 | -32.99 | -61.61 |

| 鼎汇盈复利1期 | 鼎汇盈 | 2011-02-17 | -31.04 | -23.66 | -3.36 | |||||

| 智博方略 | 智博方略 | 2008-03-21 | -30.80 | -26.27 | -19.97 | -13.08 | -16.26 | -11.44 | 0.58 | -22.79 |

| 隆圣2 | 隆圣 | 2007-11-07 | -30.73 | -23.09 | -14.15 | -11.43 | -27.58 | -22.04 | -18.99 | -48.49 |

数据来源:好买基金研究中心,数据截至2011年7月底。

“潜水”是一种表面现象

盘点完潜水的私募基金之后,可以想到的是其实“潜水”只是一种表面现象。有一个问题值得思考:潜水的私募基金一定会给客户亏钱?这个问题的答案显然是不确定的。有些私募基金虽然位于水面下,但是如果客户在低点处买入,虽然上涨后该基金的净值还是处于水面下,但是总体来说这样的潜水私募基金还是为客户取得了收益。反过来也一样,虽然有些私募基金在成立初期净值上涨到比较高的水平,但是客户在高点处买入,然后该基金净值出现较大幅度的下跌。虽然看起来净值仍然在面值之上,但是总体上还是给客户亏了钱。投资这件事非常有趣,基金投资也不例外。低点处往往大家都会很犹豫,当真正涨上去之后投资者便会选择入场,但是这时却开始下跌了。正如炒股票一样,“高抛低吸”说起来容易,做起来很难。

另外,基金投资往往需要看市场的脸色。当然,现在由于中国市场逐渐开始对私募基金开放一些金融工具,比如说股指期货等等。这些工具的存在给私募基金带来新的风险控制工具。毕竟,阳光化的私募基金在此之前一般都是通过控制仓位和配置来控制风险。如果这些工具得以普遍的使用,或许私募基金面临的水面上会加上一块厚厚的玻璃,使得私募基金潜水率大大降低。