好买基金周报:维持筑底 等待政策信号

http://msn.finance.sina.com.cn 2011-09-05 15:03 来源: 新浪财经

来源:好买基金研究中心

|

一、 基础市场

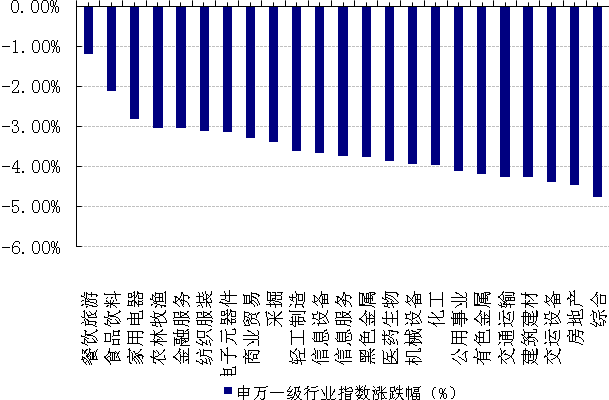

上周,沪深两市双双收跌。截止收盘上证综指收于2528.28点,跌83.91点。跌幅为3.21%;深成指收于11228.30点,跌339.87点,跌幅为2.94%。大盘股强于小盘股。中证100下跌2.97%,中证500下跌4.09%。上周,23个申万一级行业无一行业上涨,其中,餐饮旅游、食品饮料、家用电器表现居前,分别为-1.21%、-2.12%、-2.82%,交运设备、房地产、综合表现居后,分别为-4.38%、-4.46%、-4.76%。

上周,中信标普全债指数下跌0.42个百分点。

上周,欧美主要市场涨跌不一,其中,道指下跌0.39%。标普500下跌0.24%;道琼斯欧洲50上涨2.88%。亚太主要市场普遍上涨,其中,恒生指数上涨3.22%,印度孟买上涨6.14%。

| 上周各类指数表现 | ||

| 指数名称 | 收盘指数 | 涨跌幅(%) |

| 上证综合指数 | 2528.28 | -3.21 |

| 沪深300 | 2803.85 | -3.36 |

| 深证成份指数 | 11228.30 | -2.94 |

| 上证基金指数 | 4209.79 | -2.37 |

| 深证基金指数 | 5387.64 | -1.72 |

| 中证100 | 2573.61 | -2.97 |

| 中证500 | 4344.98 | -4.09 |

| 道琼斯工业平均指数 | 11240.26 | -0.39 |

| 标准普尔500指数 | 1173.97 | -0.24 |

| 道琼斯欧洲50 | 2202.47 | 2.88 |

| 法国巴黎CAC40指数 | 3148.53 | 1.97 |

| 伦敦金融时报100指数 | 5292.03 | 3.16 |

| 俄罗斯RTS指数 | 1657.25 | 3.83 |

| 东京日经225指数 | 8950.74 | 1.74 |

| 恒生指数 | 20212.91 | 3.22 |

| 韩国综合指数 | 1867.75 | 4.99 |

| 印度孟买Sensex30指数 | 16821.46 | 6.14 |

| 中信标普全债指数 | 1255.58 | -0.42 |

| 中债国债全价指数 | 112.57 | -0.80 |

| 中债企业债全价指数 | 93.76 | -0.58 |

数据来源:Wind、好买基金研究中心

| 上周申万一级行业涨跌幅 |

数据来源:Wind、好买基金研究中心

二、基金市场

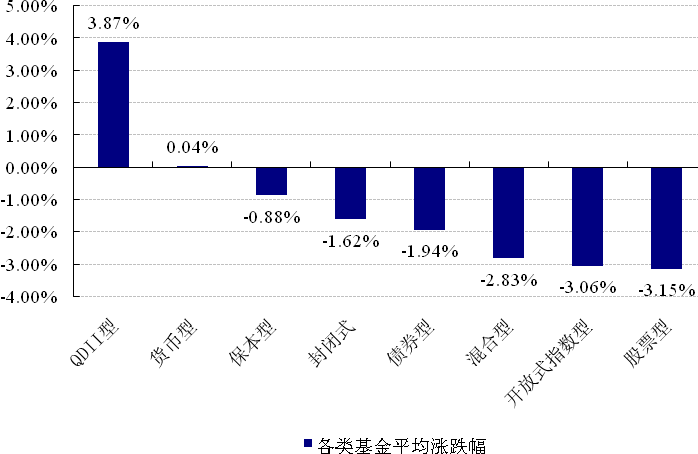

上周,QDII基金涨幅第一,上涨3.87%,其余除货币型基金外全部是负收益,股票型跌3.15%,指数型跌3.06%,混合型跌2.83%,债券型跌1.94%。

| 上周各类基金平均净值涨跌幅 |

数据来源:Wind、好买基金研究中心 QDII净值截至日为2011年9月1日

上周,股票型排名前三的分别是新华钻石品质企业跌1.62%,浙商聚潮产业成长跌1.64%,易方达消费行业跌1.82%,混合型中排名第一的是申万菱信盛利配置跌0.40%。QDII中易方达亚洲精选排在第一,上涨7.91%。上周指数型中债券指数基金涨幅排名靠前,南方中证50债跌0.35%,华夏亚债中国跌0.40%。

| 权益类基金收益率排名前五 | |||

| 股票型涨幅前五 | 混合型涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 新华钻石品质企业 | -1.62 | 申万菱信盛利配置 | -0.40 |

| 浙商聚潮产业成长 | -1.64 | 南方宝元债券 | -1.29 |

| 易方达消费行业 | -1.82 | 汇丰晋信2016 | -1.55 |

| 大摩多因子策略 | -1.86 | 南方优选成长 | -1.58 |

| 汇添富社会责任 | -2.00 | 富国天成红利 | -1.65 |

| 封闭式净值涨幅前五 | QDII涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 工银瑞信四季收益 | -0.30 | 易方达亚洲精选 | 7.91 |

| 泰信周期回报 | -0.40 | 国投瑞银新兴市场 | 7.00 |

| 信诚增强收益 | -0.51 | 海富通海外精选 | 6.64 |

| 银华信用债券 | -0.69 | 海富通大中华精选 | 6.60 |

| 鹏华丰润 | -0.71 | 嘉实海外中国股票 | 6.04 |

| 指数型基金涨幅前五 | |||

| 名称 | 周涨跌幅(%) | ||

| 南方中证50债A | -0.35 | ||

| 南方中证50债C | -0.35 | ||

| 华夏亚债中国A | -0.40 | ||

| 华夏亚债中国C | -0.50 | ||

| 大成深证成长40ETF联接 | -2.09 | ||

数据来源:Wind、好买基金研究中心 注:QDII净值截至日为2011年9月1日

债券型收益前三的分别是华安稳固收益涨0.19%,嘉实超短债跌0.10%,申万菱信稳益宝跌0.30%。

| 固定收益类收益率排名前五 | |||

| 债券型涨幅前五 | 货币型涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 华安稳固收益 | 0.19 | 南方现金增利A | 0.07 |

| 嘉实超短债 | -0.10 | 泰信天天收益 | 0.07 |

| 申万菱信稳益宝 | -0.30 | 万家货币 | 0.06 |

| 长信中短债 | -0.40 | 华宝兴业货币A | 0.06 |

| 博时宏观回报AB | -0.41 | 博时现金收益 | 0.06 |

数据来源:Wind、好买基金研究中心

上周分级股基进取份额普遍下跌,瑞和远见跌幅最小,跌3.22%。目前杠杆前三的分别是瑞福进取2.81,申万进取2.72和银华鑫利2.49。

| 分级股基进取份额收益率及杠杠排名前五 | |||

| 净值涨幅前五 | 杠杠前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 杠杠大小 |

| 国投瑞银瑞和远见 | -3.22 | 国投瑞银瑞福进取 | 2.81 |

| 长盛同庆B | -4.40 | 申万菱信深成进取 | 2.72 |

| 国联安双禧B | -4.99 | 银华鑫利 | 2.49 |

| 建信进取 | -5.16 | 国泰估值进取 | 2.11 |

| 信诚中证500B | -5.72 | 银华锐进 | 1.98 |

数据来源:Wind、好买基金研究中心

|

一、 基金发行

| 上周基金发行 | ||||

| 名称 | 认购起始日期 | 认购截止日期 | 投资类型 | 管理公司 |

| 交银深证300价值ETF联接 | 2011-8-29 | 2011-9-23 | 指数型基金 | 交银施罗德基金管理有限公司 |

| 交银深证300价值ETF | 2011-8-29 | 2011-9-16 | 指数型基金 | 交银施罗德基金管理有限公司 |

| 诺安油气能源 | 2011-8-29 | 2011-9-20 | QDII基金 | 诺安基金管理有限公司 |

| 东吴新产业精选 | 2011-8-29 | 2011-9-23 | 股票型基金 | 东吴基金管理有限公司 |

数据来源:Wind、好买基金研究中心

二、基金分红

本周没有基金分红

三、基金经理变更

| 上周基金经理变更 | ||||

| 名称 | 现任基金经理 | 最新任职日期 | 投资类型 | 管理公司 |

| 招商安达保本 | 张国强 | 2011-9-1 | 保本型基金 | 招商基金管理有限公司 |

| 中欧沪深300 | 林钟斌,张大方 | 2011-9-1 | 增强指数型基金 | 中欧基金管理有限公司 |

| 金鹰策略配置 | 杨绍基 | 2011-9-1 | 普通股票型基金 | 金鹰基金管理有限公司 |

| 汇添富黄金及贵金属 | 刘子龙 | 2011-8-31 | QDII基金 | 汇添富基金管理有限公司 |

| 益民多利债券 | 田敬,李勇钢 | 2011-8-31 | 混合债券型二级基金 | 益民基金管理有限公司 |

| 益民货币 | 田敬,李勇钢 | 2011-8-31 | 货币市场型基金 | 益民基金管理有限公司 |

| 益民红利成长 | 熊伟,蒋俊国 | 2011-8-31 | 偏股混合型基金 | 益民基金管理有限公司 |

| 金元比联核心动力 | 侯斌 | 2011-8-31 | 普通股票型基金 | 金元比联基金管理有限公司 |

数据来源:Wind、好买基金研究中心

|

一、半年报收官2209家上市公司净利增长22%

共2244家上市公司公布半年报,合计净利9969.12亿元。2008家公司实现盈利,占比89.48%。上述有可比数据的上市公司营业收入与净利润同比分别增长26%、22%。其中,净利润同比上涨的公司数量占比近七成。

点评:从整体来看,上市公司的盈利能力较好,但其中大部分是超大型公司贡献的。在政策继续偏紧的情况下,大部分的中小企业发展依然面临很多困难,很多公司的增速是同比放缓的,因此对中报的业绩只能持谨慎乐观的态度。

二、8月PMI近5个月首度反弹

中国物流与采购联合会9月1日公布的数据显示,8月中国制造业采购经理指数(PMI)为50.9%,比上月微升0.2个百分点,结束了此前连续4个月回落的态势,为近5个月以来首度反弹。

点评:PMI反弹表明制造业整体有所好转,但仍处于较困难的时期。8月新出口订单指数为48.3%,比上月下降2.1个百分点,成为环比降幅最大的分项指数,需求走软仍是目前经济发展面临的主要困境。国内资金面的紧张和需求的疲弱在短期内仍无法改善,未来PMI可能继续在低位徘徊。

三、美国8月非农就业远逊预期

美国政府发布的8月非农就业报告显示,8月的就业人数环比无增长,明显不及市场预期,消费者信心低迷导致雇佣意愿本已低迷的企业更不愿招聘人手。

点评:8月的就业报告表明了美国经济依然疲弱,糟糕的非农就业数据可能会促使美联储在近期采取更多货币刺激措施推动经济和就业增长。

|

一、维持筑底,等待政策信号

上周五两市大盘整体呈现平开后逐级震荡下行的格局。截止收盘,上证指数收报2528.28点,跌27.76点,跌幅为1.09%,成交金额559.7亿元;深证成指收报11228.29点,跌124.57点,跌幅为1.10%,成交金额491.8亿元。周五两市成交金额共1051.5亿元,成交金额与上一交易日相比萎缩约92.6亿元。从外围市场看,周五美国股市大幅收跌。美国8月非农就业增幅为零,令投资者担心美国经济将受到更多国会党派争斗的拖累;多家大型银行面临政府起诉,也使得美股承压。道琼斯工业平均指数下跌253.31点,收于11,240.26点,跌幅2.20%;纳斯达克综合指数下跌65.71点,收于2,480.33点,跌幅2.58%;标准普尔500指数下跌30.46点,收于1,173.96点,跌幅2.53%。

对于当前的判断,我们首先认同市场处于低部区域的判断。在前一周的周报中,我们提到是否能延续反弹还得看政策脸色,而政策不给力导致反弹夭折。在央行扩大存准征收范围之后,并未有市场预期的一些对冲措施出台(如降低存准率等),这也直接导致市场观望情绪浓厚,从上周三开始沪指迭创年内地量。我们仍然坚持市场处于底部区域的判断:从大盘的估值来看,已经处于历史低值;从量能来看,已经位于年内低点;从换手率来看,上周五沪深300换手率仅0.19倍,显著低于近三月的均值;从基金的仓位来看,偏股型基金的仓位在75%左右,位于历史均值的下方,上周基金也增持了一些弹性较大的周期性行业如有色、煤炭。

短期内主要是等待政策的信号,本周面临中秋长假和国家统计局将公布8月宏观经济数据的时间窗口,相关数据和政策将对市场产生明显影响。如果未有积极的政策出现,短期市场仍将维持弱势。

二、偏股型基金的选择

在9月的月报中,我们指出CPI没有形成下降趋势之前,货币政策继续从紧,这对流动性形成压力。经济缓慢下行,企业盈利下降。在8月份中,成长股已经累积了较大风险,相应的低估值的周期和传统行业相应安全。在9月份的基金选择中,我们会侧重于投资大盘股的基金。

三、债券型、封闭式、QDII基金的选择

由于银行月末考核及存款准备金征收范围扩大,本周资金面略有缩紧。7天质押式回购利率在30日和31日一度跃升至4.96%,较上周末提高90个bps。随着月末考核日结束,货币市场的紧张态势有所好转,到周五7天质押式回购利率已回落至4.21%,比前周略有提高。上周央票地量发行,央行维持净投放。本周有270亿资金到期,较上周略有缩小。央行于周二和周四分别发行10亿元3个月和12个月央票,发行利率与前期持平。本周由于没有回购到期,央行并未进行正回购操作,上周净投放资金250亿元,连续7周保持资金净投放。本周共有810亿资金到期,由于周一为准备金缴款日,资金面相对紧张,预计个本周仍将出现资金净投放。

国债收益率曲线上行,并延续平坦化趋势。从银行间固定利率国债收益率曲线来看,短端收益率上升幅度较大。3月期到期收益率已达3.32%,较上周增加28bps,1-3年期也有明显的提升,较上周分别提高了19、17和11bps。长端上升幅度相对较小,15-20年期上升幅度在5bps左右。企业债收益率曲线变动与国债类似,但中长端上升幅度明显高于国债品种,1年期上升29bps,5年期上升19bps,15年期上升11bps,信用利差较上周继续扩大,表明二级市场依旧保持对信用风险的高度戒备。由于收益率曲线持续上行,本周债券市场表现依旧萎靡,利率产品表现略好于信用产品。中债国债总净价指数全周下跌0.57%,企业债指数下跌0.62%。

央行出台新政扩大了存款准备金征收范围,这一举措会对债市资金面产生较大压力。尽管从测算数据来看,分批执行所导致的单次上缴规模并不大,但将会对资金面产生持续性影响。而本周一为旬度准备金缴款日,机构资金压力较大。此外,随着中秋节日的临近,企业和居民现金需求也随之上升,这些因素都将对资金面形成压制,预计未来一周货币市场利率仍会有一定程度上升,短期内各品种债券均难有表现。鉴于资金面趋紧,在策略上我们仍维持前期判断,建议尚未建仓的投资者继续保持观望,可以适当配置利率产品占比较高的基金,规避信用产品占比较高的基金。

上周末,25只传统封闭式基金整体折价率为8.08%。总体来看,现在并无特别的投资机会。主要从两个指标来看,一是到期年限,平均是3.32年左右,二是折价率,折价率的年化益率在2.76%,缺乏吸引力。从中报来看,传统封闭式基金不少基金的已实现收益为正,净值也位于1元以上。像南方开元、基金同盛、基金汉盛等基金,只要下半年市场不大幅下挫,他们分红的概率是比较大的。但目前阶段的话,可以布局一些大盘股的封闭式基金,比如基金兴和、基金同盛、基金鸿阳等。

上周五,道琼斯工业平均指数下跌253.31点,收于11,240.26点,跌幅2.20%;纳斯达克综合指数下跌65.71点,收于2,480.33点,跌幅2.58%;标准普尔500指数下跌30.46点,收于1,173.96点,跌幅2.53%。美国股市在上周短暂上涨之后继续下跌的走势,基本面的情况令人担忧。在QDII的投资策略上,还是要在权益类、固定收益类和商品类之间保持大类资产配置的均衡,在权益类QDII配置中,可适当多关注新兴市场的QDII,同时兼顾均衡性。