9月基金投资策略:短期风险加大

http://msn.finance.sina.com.cn 2011-09-08 11:46 来源: 新浪财经

2011年9月基金投资策略:短期风险加大,增强组合防御性和灵活性

上海证券基金评价研究中心 刘亦千

主要观点:

9月市场短期风险加大 ,关注收益明确且基本面好的行业

8月PMI指数尽管触底反弹,但其中新出口订单指数暗示目前出口转坏。9月初的世界各大主要经济体PMI指数显示全球制造业萎缩,基本需求疲软,进一步确认出口环境的恶化。全球经济的衰退担忧或有利于通胀的抑制,但更可能刺激世界各国出台新的刺激政策,通胀形势愈发严峻,从而导致“控制通胀”和“保持经济增长”的冲突日趋尖锐,管理层的政策施展难度进一步加大。此外,存款准备金缴存范围的扩大以及房地产限购范围的进一步扩大对市场资金面及心理层面产生负面影响。整体上我们判断9月份市场短期风险加大,但市场走势关键点仍然取决于通胀形势的变化。从投资机会来看。弱势环境中,收益明确且基本面好的行业防御性凸显,有望赢得超越大盘表现。

增强基金组合防御性和灵活性

市场不确定性进一步加大,从基金资产配置角度来看,建议投资者9月份在保持风格均衡的基础上,增强基金组合的防御性和灵活性,立足于稳健等待市场信号的确认。在具体基金的选择上,从偏股型基金来看,正如我们上期所述,弱市背景下选证能力出色的基金具备相对优势;同时仓位相对均衡的基金有望在市场行情发生变化时灵活应对,建议投资者关注,此外,重点配置收益明确且基本面较好行业的绩优基金防御性更为出色,有望赢得超越市场表现,建议投资者关注。

从固定收益类基金来看,8月市场如我们所料继续下滑,对通胀形势的担忧使得市场对货币政策收紧的预期浮现,同时债券市场的供给预期不断增强,9月债券市场或将维持震荡,建议投资者增持重点关注债券期限结构较短的债券型基金。由于通胀形势和货币政策的不确定性导致中长期债券走势面临较大不确定,建议交易型投资者继续保持观望,等待市场信号的明确。

组合推荐:具体到组合构建上,我们在“增强基金组合防御性和灵活性”的基金投资策略指引下,充分考虑资产配置、行业结构、投资风格分散化原则,构建投资组合以供投资参考,本月组合有所调整,其中原积极型组合中的国富弹性调整为富国天成,原平衡型组合和稳定型组合中的工银强债调整为普天债券A。

| 积极型组合 | 平衡型组合 | 稳定型组合 | |||||

| 样本基金 | 权重 | 样本基金 | 权重 | 样本基金 | 权重 | ||

| 富国天成 | 40% | 嘉实精选 | 25% | 普天债券A | 30% | ||

| 国泰纳斯达克100 | 30% | 国富弹性 | 25% | 华夏现金 | 35% | ||

| 嘉实精选 | 30% | 普天债券A | 50% | 广发货币B | 35% | ||

一、 市场回顾

8月股指普跌,债券转向短期

上月我们预期8月市场“短期或有进一步下挫可能”,市场如我么所料震荡下挫,全月中证流通下跌3.90%,其中上证指数下跌4.97%,深圳综指下跌3.00%,两市成交量为3.57,较上个月份下滑13.66%。

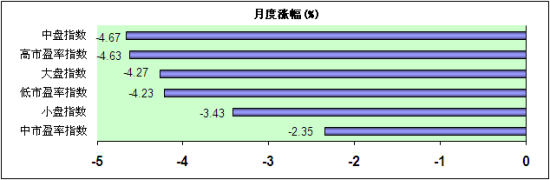

具体来看,整体市场呈普跌行情,从规模风格来看,大盘、中盘、小盘指数全月分别下跌4.27%、4.67%、3.43%;从估值风格来看,高市盈率指数、低市盈率指数分别下跌4.63%、4.23%,中高市盈率指数全月下跌2.35%,相对抗跌。

图1 2011年8月份申万风格指数表现(%)

图1 2011年8月份申万风格指数表现(%)

图1 2011年8月份申万风格指数表现(%)数据来源:wind ,上海证券基金评价研究中心

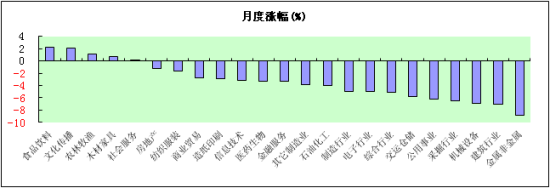

从行业指数来看,大消费板块进一步得到市场认可,食品饮料、文化传播、农林牧渔等板块逆势上涨;周期性板块中,仅金融保险在公司盈利的支持下表现相对抗跌,而其他周期性较强的板块如金属非金属、建筑、采掘等大幅下跌,带动市场指数整体向下。

图2 2011年8月份申万一级行业指数表现(%)

图2 2011年8月份申万一级行业指数表现(%)

图2 2011年8月份申万一级行业指数表现(%)数据来源:wind ,上海证券基金评价研究中心

经过前期一轮大跌之后,8月债券市场尽管仍然受到通胀和资金面紧张的威胁,但收益率上升势头已经减缓,全月中证全债指数微跌0.11%。在股票市场的拖累下,可转债指数大幅下跌5.52%,领跌债券市场。而受避险情绪驱动,投资者由长期投资转向短期,收益率更具优势且流动性强的短期融资券受到追捧,全月中证短融指数大幅上涨1. 11%。

8月货币市场基金一枝独秀

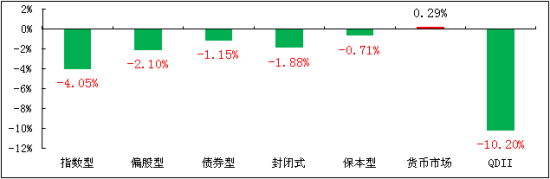

基础市场的大幅下跌使得基金净值进一步下挫,普跌之下基金股票仓位为影响基金跌幅的主要因素,货币市场基金成为8月基金市场中的唯一赢家。受到外围市场重挫影响,QDII领跌各类基金。

图3 2011年8月份各类型基金平均业绩表现

图3 2011年8月份各类型基金平均业绩表现

图3 2011年8月份各类型基金平均业绩表现数据来源:wind ,上海证券基金评价研究中心

具体来看,8月份指数型基金大幅下跌4.05%,89只指数型基金无一幸免。与基础市场表现一致,在大消费板块和金融保险的支持下,跟踪如中证中下游、上证消费等具有“大消费”概念指数的指数型和跟踪沪深300金融、上证周期等以金融保险为主导行业的指数型基金跌幅相对较少。

主动投资偏股型基金全月下跌2.10%,尽管跌幅较大,但仍大幅优于基础市场表现,由于市场普跌,基金股票仓位替代投资风格成为影响基金业绩的主要因素。但对于具体基金而言,正如我们上月策略所言,部分具有选证能力的基金和市场热点把握能力强的基金脱颖而出,基金净值不跌反涨。

尽管债券市场跌势趋缓,但8月债券型基金整体跌幅较上月进一步拉大,全月155只债券型基金平均下跌1.15%,远高于同期中证全债跌幅,其中重配可转换债券和持有股票市值较多的债券型基金跌幅尤甚,短期纯债基金表现相对抗跌。

传统封闭式基金净值按周公布,截至9月2日,25只传统封闭式基金净值平均下跌3.43%,价格下跌2.09%,传统封闭式基金的折价率收窄至7.82%,因折价带来的年化收益率为2.63%。11只债券创新封基净值下跌0.95%,价格下跌0.98,目前平均折价率为7.77%。两只股票创新封基平均净值下跌3.48%,价格下跌2.52,折价率收窄至6.91%。

8月份 18只分级母基金净值下跌2.31%,其中11只偏股型基金净值下跌3.35%,7只债券型基金净值平均下跌0.68%;低风险份额中,仅瑞和小康净值下跌,其他低风险份额产品净值全部上涨;高风险份额中,偏股型高风险份额平均下跌6.66%,债券型高风险份额平均下跌3.70%。

本月货币市场基金在国内市场一枝独秀,全月收益率为0.29%,年化收益率达3.60%,继续超越同期1年定期存款。

6月全球市场进一步探底,新兴市场大幅下跌,QDII净值在上月短暂徘徊后进一步下探,全月27只QDII平均大跌10.20%。

影响市场的信息和数据

8月2日总统奥巴马正式签署获两院投票通过的提高债务上限议案,避免债务违约严重冲击本已疲弱的美国经济。

8月6日标普将美国长期主权信用评级由“AAA”降至“AA+”,评级展望负面,理由是主要由于美国政府与国会达成的债务上限协议,不足以稳定政府的中期债务状况。

8月24日穆迪宣布将日本主权信用评级由Aa2下调至Aa3,评级展望稳定,降级的理由是日本疲弱的经济增长前景使政府难以控制庞大的公共债务负担。

8月22日利比亚反对派宣称已经控制首都的黎波里大部分区域,北非动乱局势或临近尾声,国际油价或将回落。

8月29日有媒体报道,央行已于日前下发文件,拟将商业银行的信用证、保函以及银行承兑汇票等三类保证金存款纳入存款准备金的缴存范围。市场分析该政策将冻结资金9000亿。

8月29日浙江省台州市日前发布《关于进一步落实房地产市场调控工作的通知》,将对商品住房实施限购,成为近期首个被纳入限购的二三线城市。市场分析未来一段时间将有更多二三线城市出台限购措施。

8月29日国家统计局发布数据显示,1至7月份,全国规模以上工业企业实现利润28004亿元,同比增长28.3%,增速比上半年回落0.4个百分点。7月份工业企业收入和利润环比增速出现较大幅度下降。

9月1日中国物流与采购联合会发布数据,8月中国制造业采购经理指数(PMI)为50.9%,环比上升0.2个百分点,结束此前连续四个月的回落。

二、 基金投资策略

9月市场短期风险加大 ,关注收益明确且基本面好的行业

8月PMI指数尽管触底反弹,但其中新出口订单指数暗示目前出口转坏。9月初的世界各大主要经济体PMI指数显示全球制造业萎缩,基本需求疲软,进一步确认出口环境的恶化。全球经济的衰退担忧或有利于通胀的抑制,但更可能刺激世界各国出台新的刺激政策,通胀形势愈发严峻,从而导致“控制通胀”和“保持经济增长”的冲突日趋尖锐,管理层的政策施展难度进一步加大。此外,存款准备金缴存范围的扩大以及房地产限购范围的进一步扩大对市场资金面及心理层面产生负面影响。整体上我们判断9月份市场短期风险加大,但市场走势关键点仍然取决于通胀形势的变化。从投资机会来看。弱势环境中,收益明确且基本面好的行业防御性凸显,有望赢得超越大盘表现。

增强基金组合防御性和灵活性

市场不确定性进一步加大,从基金资产配置角度来看,建议投资者9月份在保持风格均衡的基础上,增强基金组合的防御性和灵活性,立足于稳健等待市场信号的确认。在具体基金的选择上,从偏股型基金来看,正如我们上期所述,弱市背景下选证能力出色的基金具备相对优势;同时仓位相对均衡的基金有望在市场行情发生变化时灵活应对,建议投资者关注,此外,重点配置收益明确且基本面较好行业的绩优基金防御性更为出色,有望赢得超越市场表现,建议投资者关注。

从固定收益类基金来看,8月市场如我们所料继续下滑,对通胀形势的担忧使得市场对货币政策收紧的预期浮现,同时债券市场的供给预期不断增强,9月债券市场或将维持震荡,建议投资者增持重点关注债券期限结构较短的债券型基金。由于通胀形势和货币政策的不确定性导致中长期债券走势面临较大不确定,建议交易型投资者继续保持观望,等待市场信号的明确。

基金组合推荐

具体到组合构建上,我们在“增强基金组合防御性和灵活性”的基金投资策略指引下,充分考虑资产配置、行业结构、投资风格分散化原则,构建投资组合以供投资参考,本月组合有所调整,其中原积极型组合中的国富弹性调整为富国天成,原平衡型组合和稳定型组合中的工银强债调整为普天债券A。

表1 上海证券基金评价研究中心基金组合

| 积极型组合 | 平衡型组合 | 稳定型组合 | |||||

| 样本基金 | 权重 | 样本基金 | 权重 | 样本基金 | 权重 | ||

| 富国天成 | 40% | 嘉实精选 | 25% | 普天债券A | 30% | ||

| 国泰纳斯达克100 | 30% | 国富弹性 | 25% | 华夏现金 | 35% | ||

| 嘉实精选 | 30% | 普天债券A | 50% | 广发货币B | 35% | ||

数据来源:上海证券基金评价研究中心

富国天成:成长型投资风格,股票仓位维持在70%左右的均衡位置,基金经理于江勇具有14年从业经验,选证能力突出,基金历史业绩出色,目前重点配置稳定增长消费类股票。

国富弹性:中盘蓝筹风格明显,基金经理张晓东具有独到的投资风格,选证能力突出,基金风险收益配置效果突出,历史业绩出色、长期业绩优于短期业绩。

国泰纳斯达克100:该基金紧密跟踪美国纳斯达克100指数,该指数均具有高科技、高成长和非金融的特点,成分股包括苹果、微软等世界知名科技公司,可以说是美国科技股的代表。基金经理变更不影响其跟踪标的的表现。

嘉实精选:该基金强调自下而上精选个股。基金管理人在中小盘成长股的投资上具有独到的见解,具有较强的市场热点把握能力。基金经理张弢曾管理基金嘉实增长,其选证能力突出,投资组合风险收益配比效果好。

普天债券A:基金债券资产投资比例不低于基金资产的80%,可参与新股申购和增发,不直接从二级市场买入股票。基金经理阳先伟自07年1月管理该基金,其投资经验丰富,历史投资绩效优秀,体现出较强的债券投资能力。

华夏现金:基金设立于04年4月,截至2011年二季度末,基金规模162.35亿份,规模较上个季度末进一步提升,流动性突出,历史管理业绩优秀。基金经理曲波管理该基金超过三年,经验丰富。

广发货币B:基金设立于05年5月,截至2011年二季度末,基金A类份额约22.38亿份,B类份额约31.97亿份,整体份额保持稳定,流动性较好,历史管理业绩优秀。

表2 推荐基金基本情况

| 积极组合 | 类型 | 管理人 | 基金经理 | 上证综合评级 | 上证选证能力评级 |

| 国富弹性 | 股票型 | 国海富兰克林 | 张晓东 | ★★★ | ★★★★ |

| 富国天成 | 混合型 | 富国 | 于江勇 | —— | —— |

| 国泰纳斯达克100 | QDII-指数型 | 国泰基金 | 崔涛 | —— | —— |

| 嘉实精选 | 股票型 | 嘉实 | 张弢 | —— | —— |

| 普天债券A | 纯债型 | 鹏华 | 阳先伟 | ★★★ | ★★★★ |

| 华夏现金 | 货币市场 | 华夏 | 曲波 | —— | —— |

| 广发货币B | 货币市场 | 广发 | 温秀娟 | —— | —— |

数据来源:wind上海证券基金评价研究中心。

信息披露:国富弹性、工银强债、华夏现金上海证券代销

表3 组合业绩回顾

| 组合类型 | 2011年7月 | 组合设立以来 | ||

| 组合业绩 | 基准业绩 | 组合业绩 | 基准业绩 | |

| 积极型 | -3.13% | -2.10% | -2.28% | -4.06% |

| 平衡型 | -1.43% | -1.63% | -1.37% | -2.98% |

| 稳健性 | -0.07% | 0.30% | 0.99% | 1.89% |

注:数据截至2011年8月31日,组合于2011年2月初设立。

上海证券基金推荐组合业绩比较基准:

积极型组合:主动投资偏股型基金整体;

平衡型组合:50%主动投资偏股型基金+50%债券型基金;

稳健型组合:一年定期存款利率。