展恒理财:谨慎对待各类定向增发为主产品

http://msn.finance.sina.com.cn 2012-01-11 16:42 来源: 新浪财经

展恒理财产品研究部 肖夏

定向增发市场介绍

定向增发市场在近些年越发火热,吸引了大量投资者的注意。但是随着去年下半年市场的不断走弱,以及对未来宏观经济状况不确定性的担忧,之前始终整体表现优异专注于定向增发的阳光私募,也遭遇了大量破发和基金净值上的亏损。下面会先介绍定向增发市场的相关状况,然后分析定向增发产品的投资前景。

收益前景分析:

定向增发的高收益同时伴随着高流动性风险

折价率的减少降低了未来投资定向增发的安全边际

宏观经济预期对于定向增发项目的预期平均收益的影响

市场因素对于定向增发产品收益的影响

展恒投资建议:

鉴于未来一段时间宏观经济状况的高度不确定性,建议谨慎对待各类以定向增发为主的产品。

一。定向增发市场介绍

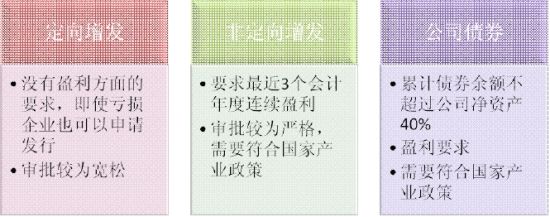

发行条件

根据2006 出台的《再融资管理办法》,对于非公开发行,要求:

(1) 发行对象不得超过10人

(2) 发行价不得低于“定价基准日”前20个交易日公司股票均价的90%,

(3) 发行股份12个月内(大股东为36个月)不得转让,

(4) 上市公司及其高管人员不得有违规行为。

除此以外,并没有盈利方面的要求,即使是亏损企业也可以申请发行,也没有融资额的限制。

发行对象

因为定向增发的投资门槛非常高,所以一般个人投资者很难单独参与到定向增发当中来。在目前的市场环境下,投资者可以分为两个大类,公司原有大股东和实际控制人,以及外部机构投资者。现在市场上参与定向增发活跃的机构投资者又包括公募基金,阳光私募,还有券商理财产品。

增发流程

根据《上市公司非公开发行股票实施细则》,定向增发发行价格不得低于定价基准日前20 个交易日公司股票均价的90%。因此,定价基准日的确立才是确定发行价格的关键。按照证监会规定,定价基准日可以为董事会决议公告日,股东大会决议公告日或是发行期的首日。所以选择不同的定价基准日对最终的增发价格有很大的影响。目前国内定向增发绝大多数都采用董事会决议日作为定价基准日。

市场规模

证监会自2006年放开再融资之后,相对于公开市场再融资,对于定向增发是持比较鼓励的态度的。

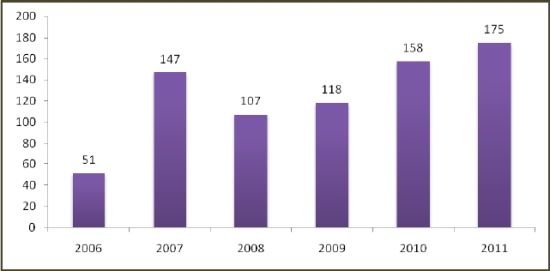

历年定向增发上市公司数量如下图:

历年定向增发上市公司数量

历年定向增发上市公司数量数据来源:展恒理财金融数据中心截止日期:2012 年1 月4 日

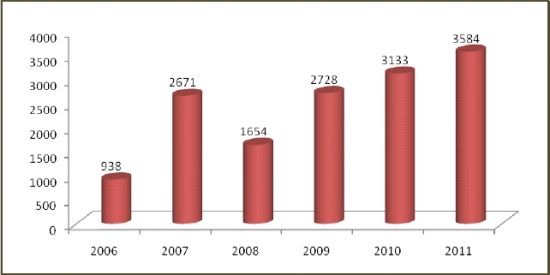

2006 年以来定向增发市场各年总募集金额(亿元):

2006 年以来定向增发市场各年总募集金额(亿元)

2006 年以来定向增发市场各年总募集金额(亿元)数据来源:展恒理财金融数据中心截止日期:2012 年1 月4 日

从图中可以看出,这几年定向增发的股票数量和定向增发的融资额一直持续增长。在2011 年度共有175家上市公司完成定向增发,共募集基金约3600亿元。而今年已经提出再融资预案的公司达296家,目前预计融资额大约6900亿元。

二。收益前景分析

市场表现

总体而言,过去几年定向增发产品取得了非常不错的收益。往年发行的定向增发产品测算,如果持有到第二年解禁日卖出,年化收益率分别为322%,42%,39%,84%和57%。从2006 至2010 年复合增长率约为50%,而同期沪深300 指数年复合增长率约为28%。

定向增发年化收益

定向增发年化收益数据来源:展恒理财金融数据中心 截止日期:2012 年1 月4 日

然而收益形势在2011年下半年急转直下。去年发行的定曾,大部分会在今年解禁,现在这些股票大量处于破发状态。

历年定向增发破发股票数量

历年定向增发破发股票数量数据来源:展恒理财金融数据中心 截止日期:2012 年1 月4 日

一年的锁定期,使得对于投资定向增发的操作灵活性大大下降,因此定向增发的收益与之后市场的表现密切相关。例如在2006 年增发的产品因之后的大牛市普遍取得了超高的收益,然而于2007 年定向增发的股票当中有相当一部分因发行时估值过高及之后市场的大幅回落导致破发。2011 年的高破发数量也同市场表现有直接的关系。

盈利分析

定向增发产品所蕴含的主要风险包括因一年锁定期而带来的流动性风险,使得产品更易受市场系统性风险影响,以及单个投资项目质量本身所带来的非系统性风险。

过去几年当中定向增发产品的高额收益主要来源于3 个方面:

(1) 折价率

参与定向增发能获得相对于二级市场上的折扣价是吸引大量基金追逐的主要原因。虽然因为一年的锁定期提高了投资的流动性风险,但是折价为定向增发项目提供了可靠的安全边际。因此,在市场状况向好的情况下,定向增发项目更容易跑赢大盘。而在市场条件不利时,折价又能在一定程度上弥补损失。

然而随着这几年参与争夺定向增发项目的资金越来越多,投资者未能成交所获得的折扣也在缩水,相应的安全边际也在减少。

在过去几年当中,2006 年的平均折扣大约为24%,2007 年升到31%(考虑到当时的市场行情可能的定曾估值还要高于2006 年),2008,2009,2010 年都在20%上下,今年则降到平均10%~15%左右,而有部分定向增发甚至最终溢价发行。

因为参与定向增发的资金的不断增加,预期明年的折价会依然会维持在一个较低的水准。

(2) 投资项目质量

定向增发项目被市场追捧的另一个原因是预期募集的资金会用来收购对于上市公司而言关键性的资产。同时,进行定向增发的上市公司一般拥有优良的管理团队和有效的管理方法,通过对相关资产的收购,上市公司有望大幅度改善盈利能力并持续性地提升业绩表现。

对于阳光私募基金来说,投资定向增发项目也同时提供了一个去近距离考察上市公司的机会。通过对项目尽职调查的过程,可以更直观地感受和判断项目的机会和风险,比直接投资于二级市场更能令人放心。

然而随着外部经济环境的恶化和国内产业升级的压力,整体经济形势依然严峻,这些也都反映在了国内企业盈利状况的下降上。对于上市公司未来平均净资产收益率的不利预测,也会影响到未来定向增发项目所募集资金的平均预期回报率。预期项目投资平均收益的下降,对于各类机构投资者辨别上市公司项目盈利能力提出了更高的要求。

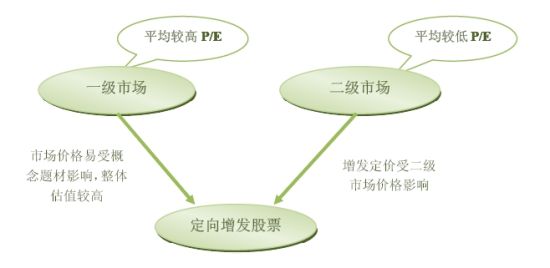

(3) 市场因素

第三个造成定向增发产品过去几年优异表现的原因则来自市场心里层面的影响。众所周知,国内A 股市场相较于国外成熟市场的价格发现能力更弱,市场本身的不成熟性以及缺少有效对冲方式造成市场存在整体定价上的系统性偏差。

这点对于定向增发市场则反映在股票增发的定价是基于二级市场价格的一个折扣,市场价格则往往受到资产注入等概念的炒作而走高,类似于给新股的平均较高估值一样,形成了一个类似的“一级半市场”。

但在去年下半年题材股也同样遭受重创,短时间定向增发破发的大量增加预示着缺乏真实业绩支撑的融资项目也难以被市场认可。

三。展恒投资建议

综合上述分析,定向增发作为一款高收益投资产品,其相对较高的仓位和较低的分散化投资程度也提高了风险,尤其是一年锁定期使得面对市场不利状况下的操作灵活性不足。

建议投资者谨慎对待以定向增发为主的各类私募产品。其中:

(1) 因追逐定向增发资金的不断增加导致的折价率的减少

(2) 当前恶化的经济状况给未来上市公司投资项目预期收益带来的影响是做出此判断的主要依据。