《财智月刊》:基金监管为何失效

http://msn.finance.sina.com.cn 2012-06-20 21:11 来源: 新浪财经

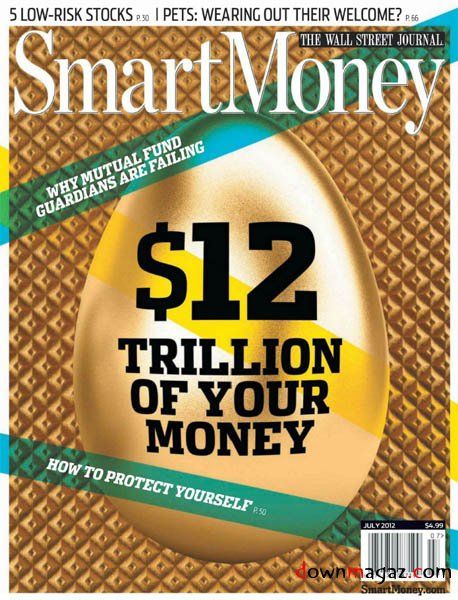

最新一期《财智月刊》封面

最新一期《财智月刊》封面导读:最新一期《财智月刊》6月正式出刊,本期封面文章是《基金监管为何失效》。美国家庭四分之一的财富投资于各类基金项目,然而这个行业的监管却严重失效,投资者一直在为此付出惨痛的代价,更为严重的是大部分投资者却对这一混乱局面知之甚少,美国基金业的改革真可谓是任重道远。

嘉信理财的债券基金YieldPlus亏的一塌糊涂,它的问题不能简单归咎于市场的动荡。YieldPlus的招募说明书上承诺在维持基金价格稳定的同时实现高额收益率。然而事实并非如此,2008年这支基金的净资产缩水35%,比短期债券基金市场总体水平高出4.5倍;2009年,这支基金的价格又下跌了11%。

除金融危机外,YieldPlus的暴跌还有很多隐藏的因素。公开披露资料显示,YieldPlus的经理曾说这支基金所持债券平均到期时间不超过半年,这是业内公认的安全标准,然而证券交易委员会后来披露这家基金持有债券平均到期时间为2.2年。当市场开始动荡后,这支基金不得不贱卖这些债券,导致更大的损失。YieldPlus的登记声明上宣称,除非得到股东批准,这支基金持有的同类型证券不会超过资产总额的25%。但是证券交易委员会表示,在市场暴跌前不久,这支基金购买的非政府抵押债券总额占其资产的50%。在危机爆发过程中,投资者和经纪人问嘉信理财的首席基金经理,是否大量的赎回已经耗光了资金,他的回答是:“我们只有很少很少负的现金流。”可事实上之前两个的星期这支基金流失了10亿美元的资金。

最终嘉信理财没有承认也没有否认自己的不当行为,他们同意支付1.19亿美元解决证券交易委员会关于误导投资者的民事指控,同时公司还支付2.35亿美元解决投资者的私人诉讼。嘉信理财以诉讼处置条款限制为由拒绝就此事发表评论。去年他们宣称基金的损失主要是因为“无法预见的信贷危机”并表示他们不会为了追求利润而损害客户的利益。

现在全美国有7700支投资基金,资产规模达12万亿美元,掌管着美国家庭四分之一的财富。YieldPlus的个案也许只是直接影响了嘉信理财的投资者,但是它折射出某些可能影响所有基金投资者的现象。批评者指出,在基金业内有一项鲜为人知的针对投资者的保护伞,而YieldPlus案恰恰彰显了这个保护伞的无效。对基金进行监管的不是政府机构也不是外部审计,而是高薪聘请的内部管理者:基金公司自己的理事会成员。专家表示,YieldPlus的失败恰恰反映了基金监管制度的失效。弗吉尼亚大学法学院教授约翰-莫利说:“真正让我迷惑的不是这个制度为什么无效而是为什么有人相信它会有效。”

每一支基金都有一个内设机构来防止因管理不当给投资者带来损失:一个董事会或者理事会,他们的主要工作是替股东进行监管。根据1940年的《投资公司法案》,这个机构的作用是调节潜在的利益冲突、复核或者审批关键的基金文件,比如招募说明书,确保基金在付出合理费用的前提下取得满意的投资回报。理论上这个机构就像是上市公司的董事会,宗旨是确保股东的利益,其中包括必要情况下解雇管理基金的咨询公司。多罗西-贝利是纽约Talon Industries公司的总裁,他同时也是PNC基金的托管人以及工业贸易组织独立董事委员会的主席,他说:“如果没有基金理事会,那么盗贼就会管理公共资金。”

但是经过《财智月刊》五个月的调查显示,这顶投资者的保护伞却是千疮百孔。和上市公司的董事会不同,基金理事会不召开每年一次的股东大会,也不举行股东投票。你几乎没听说过投资者撤掉基金理事会或者是改变管理费。甚至理事会与他们雇佣和监管的咨询公司之间的暧昧关系也被视为法律上的假设。正如美国最高法院在一份2010年的裁定中指出的,基金理事会无法有效处理和咨询公司的关系。事实上这种亲密关系从第一天就开始了:当一个咨询公司开设新的小盘股票基金或者长期债券基金后,它会挑选这个基金的理事,这些理事可能是终身制的。(根据GMI Ratings的调查,15%的基金理事任期超过20年,而只有6%的公司董事会董事任期达到相同年限)

这些年尽管一些基金引进了企业董事会制度,但是并没有推出实质性的措施来防止出现下一个YieldPlus。上市公司在过去十年出现的管理问题已经变成了商学院的教学案例,但是人们却仍然无视基金理事会的无效,尽管这对大部分人而言意义重大。一半以上的美国退休金投资于这些基金,包括个人退休账户以及类似401k这样的参加确定缴费计划的资金,而且很多公司的401K计划只能从一些基金中选择。

这种状况引起了一些投资者的不安。华盛顿律师尼尔斯-霍茨2003年成立了一家名为基金投资者联合会的组织,促进基金业吸取过去的教训进行改革,但他说现在还没有争取到足够的投资者支持。很多理事会成员的工资高的令人咋舌,他们自己决定工资水平,并由投资者买单。根据《财智月刊》的分析,在一些大的基金公司,理事每年只召开4-8天的理事会议,年薪却高到26万美元。一家小基金公司的长期理事负责监管170支基金,他每年的收入为100万美元。证券交易委员会前主席阿瑟-莱维特说:“这些监管者被侍奉的这么舒服,他们根本不愿意给基金经理找麻烦。在美国做基金理事是最舒服的差事。”

维克森林大学法学院教授艾伦-帕米尔特说:“嘉信理财YieldPlus基金出现的管理过失可以作为理事会所应承担责任的经典案例。”根据证券交易委员会的记录,YieldPlus准许基金经理突破持有特定风险抵押债券不得超过资产总额25%的限制,而这一重要改变没有经过股东的许可。负责嘉信理财私人诉讼案件的法官说;“理事会取消对限制的规定是明目张胆的违背基金章程。”(嘉信理财发言人却声称,它的基金理事会是全心全意为股东利益服务的)

D.R. Stephens & Co投资公司的执行董事唐纳德-史蒂芬斯曾经是YieldPlus的理事,他说自己不记得是否有过让股东投票表决修改章程的事情。他说:“我在那里呆了20多年,理事会一直都任劳任怨的工作,基金经理和我们一直保持信息通畅,每次开会前,我和我的同事都会收到8-9英尺厚的资料。史蒂芬斯当时负责理事会的市场委员会,他承认理事会从来没有询问过基金的市场运作情况,他们认为这支基金不存在风险。史蒂芬斯说:“这超出了理事会的工作范围,我们不是去研究市场的,我们的工作不是告诉他们如何做生意。”

一直批评基金理事会是花瓶的人也承认最近几年情况有了改善。业内人士说,不久以前理事会里充满了咨询公司高管的高尔夫球友。保罗-戴克斯特拉是多家基金的顾问以及理事,他同时还是K&L Gates的合伙人,他说:“我曾经见过牙医以及汽车交易商成为理事。”但是如今,他说:“通常只有商学院老师,华尔街精英或者哈佛校友才能成为“独立”董事。(理事会通常有一些利益相关的理事,他们听命于基金公司)根据《财智月刊》的分析,在25家最大的基金公司里共有217名独立董事,超过三分之一是现任或前任的公司CEO,至少62位MBA以及43个在职或退休的教授,只有一位是心脏病医师。

然而偶尔也会有一些社交名流或者体育明星进入这个圈子,比如女演员斯蒂芬尼-鲍尔斯和芝加哥灰熊队的传奇球星盖尔-塞耶斯。上世纪80年代,鲍尔斯曾主演过五季的《哈特夫妇的新奇冒险》,现在她是美洲基金的理事,这个公司管理着720亿美元的基金Capital World Growth and Income fund和其他两个大的投资项目。保罗-哈格是Capital Research and Management公司的董事长,这家咨询公司负责管理美洲基金。哈格说:“鲍尔斯的到来给我们带来了其他人没有的全新视角。”(鲍尔斯和塞耶斯拒绝对此发表评论)

即便不考虑理事的资质,很多投资者也抱怨基金公司让这些理事同时加入了太多基金的理事会。如果这事发生在上市公司,人们会批评某人加入了太多公司的董事会。但是2010年,在YieldPlus的理事会,每一个理事都同时担任嘉信理财其他基金的理事。这些基金都有各自冗长的招募说明书,管理文件和合同条款需要阅读。最有代表性的就是景顺投资的布鲁斯-克罗克特,他曾是一家卫星公司的CEO,2011年他成为了140支基金的理事,并获得了693500美元的年收入。前ABC高尔夫评论员史蒂文-梅林科现在成为了一位投资银行家,如今他是Longleaf Partners旗下三支基金的理事,他说:“也许我们不如那些人聪明,但是我无法想象,如何有那么多时间阅读那些必须要看的材料。”先锋基金创始人约翰-伯格说:“阅读这些材料本身就是挑战,基金公司的理事要么获得的报酬远远低于他们的付出,要么就是远远高于他们的付出。”

在一次采访中,克罗克特说理事们能够应付监管多个基金的职能,因为这些基金都大同小异,还因为理事可以快速的掌握新知识,他说:“理事会监管的基金越多,获得的经济效益就越大。”为了减轻工作量,一些理事会通常会把特定的基金分配给特定的理事进行监管。通过对克罗克特和其他20个理事的采访,《财智月刊》了解到,他们在会议上很少发生争执,原因是这些人和咨询公司的意见总是一致。

同样,咨询公司的高管认为指责理事会随便通过决议是没有根据的。Capital Research and Management董事长哈格说:“我可不傻,不会把可能被理事会否决的提案提交上去。”然而,一些投资者认为在纵容和支持之间只有一线之隔。比如在企业界,董事会经常公开和高管做对,2011年很多董事取而代之成为了CEO。但是基金圈内人说,他们想不起来有哪个理事取代了咨询公司CEO的例子,甚至理事会要求辞掉某个项目经理的例子都非常罕见。理事们认为这种压力是没有必要的,因为咨询公司知道每个人的工作能力。克罗克特说:“我不会告诉他们该把谁辞掉,这不是我的工作。”

但是很少有投资者知道基金理事的工作到底是什么,部分原因是基金不召开董事大会;也很少有外人知道这些理事获得的报酬以及他们到底在多少支基金担任理事,因为这些资料都不公开。其中最让人震惊的是达孚集团的瑟夫-迪马蒂诺,直到1994年退休前他一直是这个集团的总裁,然而现在他是达孚旗下173支基金的理事。一年前他还成为了理事长并且从达孚基金投资者那里获得超过100万美元的收入。前国务院官员,现在是迪马蒂诺同事的霍丁-卡特说:“迪马蒂诺用他的经验为股东筛选好的投资项目,我们不会嫌给他100万美元的报酬太多,因为他的工作非常出色。”

弗格斯-里德是JP摩根的董事长,负责管理该公司旗下的154支基金,然而他同时又是这家公司长期以来的竞争对手摩根斯坦利所管理的105支基金的理事。2011年,里德从摩根斯坦利那里获得了66万美元的收入。里德表示自己能够把握分寸,他就像那些同时代表某一领域竞争企业的大律师事务所或者会计事务所一样不会徇私舞弊。然而他也承认,没有人对此事提出异议确实让他感到有些惊讶。(JP摩根声明他们对理事的承诺有信心,而摩根斯坦利拒绝发表评论。)

尽管像YieldPlus这样的情况很少发生,但是批评者指出,成千上万的美国人正在为基金管理的混乱买单,而且数目惊人。对投资者的冲击从基金业自身的利润开始,到高额的管理费用结束。2011年只有23%的积极管理型股票基金超过平均收益率,而只有20%超过标准普尔500指数的收益,而过去五年61%的股票基金收益率低于标准普尔500。

很多研究表明,高额佣金及其他费用导致了基金糟糕的业绩。以资产权重为基础,积极管理型股票基金每年收取股东的佣金为0.9%,或者说每投资10000美元就要收取90美元的佣金。即便表现最好的基金,长期来看收益也无法补偿这些费用。(扣除费用后,指数基金一直比其他类型的基金业绩要突出,但是每投资10000美元也要支付16美元的费用)当然一些基金还根据销售额的5%或者更高来收取佣金。前证券交易委员会委员安妮特-拿撒勒说:“这些费用影响巨大,却很少有人注意。”

百能投资公司理事约翰-希尔说,相比于欧洲基金而言,美国公司收取的佣金费用过高,他承认普通股东很难知道这些,因为他们看不到理事会手里的财务数据。而且很多基金理事会成员也不愿意因为佣金问题和咨询公司产生矛盾。如果他们强制降低佣金,那么一些有能力的基金经理就会投奔收入更高的风投基金。但是包括证券交易委员会前主席里维特和哈佛大学的约翰-克茨在内的,熟悉基金行业的人士表示,基金理事只是没有动机去降低佣金。在他的几篇关于基金的很有影响力的文章中,克茨写到:“理事会不讨论最低的佣金价格,他们保护咨询公司免遭起诉,而他们并不真正监督这些公司。”

尽管对投资者不利,但是咨询公司不会放弃这块肥肉,佣金把他们的利润率抬到大部分上市公司都难以企及的高度。根据基金研究公司Strategic Insight的测算,上市咨询公司的税前利润率为40%,几乎是标准普尔500指数公司平均水平的3倍。在2007年以前的几年,Capital Research and Management公司的利润率一直高达50%。晨星公司顾问保罗-埃伦博根说:“我想如果投资者知道咨询公司的利润水平一定会大吃一惊。”

然而现在立法者不太可能对基金公司制定新的改革方案。事实上当国会希望对多德-弗兰克法案进行大幅修改的时候,有人正试图去掉其中一些重要的条款,而正是这些条款引发了金融危机。律师巴里-巴巴什曾经负责管理证券交易委员会投资管理部门,如今他也是一名基金理事,他说:“基金公司没有卖掉次级贷款以及信用违约掉期,他们把这些资产作为防止改变的避雷针,好让人们觉得他们是金融危机的受害者。”

当然一些公司已经悄悄发生了变化,最大的改变来自富达基金,2008年它把过去管理376支基金的理事会一分为二,一个原因是它自身业务不断扩大,另一个原因是证券市场变得越来越复杂。USAA基金理事会主席迪克-祖克尔说,由于业务不断扩大,他和他的同事正在考虑拆分理事会,他们现在监管着46支基金。

多年前,有人曾对基金监管系统提出过更严厉的批评,他甚至劝投资者把所有理事的辞掉。上世纪90年代,Yacktman Asset Management总裁唐纳德-亚克曼对当时的理事非常不满,他找了一些股东通过投票赶走了这些理事。尽管如今亚克曼对现任理事们赞许有加,但他还是对基金业理事会整体充满蔑视。他说:“他们的作用就是帮助证券交易委员会免受指责,这就像一个医生为了防止诉讼而让病人做没有必要的X光检查一样。”

Oppenheimer and Templeton基金前高管丹-卡拉布利亚说:“理事会对投资者毫无用处。”尽管退休后卡拉布利亚在几支公司当理事,但是他说这个制度没有任何保留的必要。他说,这些监管者有法定的权利来保护投资者,但是投资者首先必须组织起来要求他们行使这个权力。他说:“如果没有类似的组织,这个系统不会发生任何改变。”(鹿城/编译)