上市前夕业绩下滑 “扑克”“电瓷”双变脸夏寅

http://msn.finance.sina.com.cn 2011-08-09 17:36 来源: 21世纪经济报道

|

特约记者 夏寅 上海报道

时至中报集中披露期,上市不到一两年的中小板、创业板个股业绩变脸频频闪现;而更让市场诧异的是,未上市交易的新股却已有业绩变脸端倪。

8月8日,,姚记扑克(002605.SZ)、大连电瓷(002606.SZ)齐齐跌停。而这两只新股在8月5日上市交易首日分别大涨71.71%和68.65%。

不过,据其上市交易前夜(8月4日)披露在《上市公告书》的半年财务报表,2011年1-6月,姚记扑克营业收入为30510.66万元,同比仅增长1.94%,其净利润为3767.51万元,同比下降幅度为7.86%。

而大连电瓷“中考成绩单”更是堪忧,其1-6月实现营业收入为24008.11万元,同比下降幅度为17.57%,而净利仅为2128.53万元,同比减幅高达55.50%。

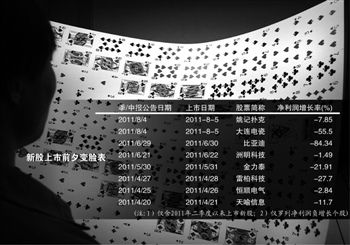

记者发现,新股上市交易日前夜披露定期财务数据而出现业绩下滑的“异象”不绝于此。据财汇数据统计,今年二季度共有78只新股挂牌上市交易,其上市交易前披露的一季报中,创业板新股达不到30%营业收入增长率的有多达16家,其中金城医药(300233.SZ)、恒顺电气(300208.SZ)、洲明科技(300232.SZ)、金力泰(300225.SZ)和天喻信息(300205.SZ)为“垫底五甲”,其营业收入增长率分别为11.85%、11.73%、11.19%、10.83%和6.02%。

而一季度中小板低于20%营业收入增长率的亦有12只新股,其中德力股份(002571.SZ)、比亚迪(002594.SZ)和雷柏科技(002577.SZ)均为负增长,分别为-6.84%、-11.59%和-13.95%。

从净利润增长率指标看,共有9只二季度上市新股出现净利润负增长,其中洲明科技、恒顺电气、天喻信息、金力泰、雷柏科技、比亚迪等6只新股在上市前夜披露了一季报,其净利润增长率分别为-1.49%、-2.84%、-11.70%、-21.91%、-27.70%和-84.34%。

“扑克”陷产能危机

“上会”时,姚记扑克营业收入增长率可谓光鲜亮丽。招股书显示,2009年、2010年姚记扑克营业收入增长率分别达到了22.73%和25.63%。

但到了2011年半年报,其营业收入增长率仅为1.94%。其上市公告书表示,今年上半年营业收入未能持续高增长的理由之一为,2011年公司生产能力较2010年未明显增加,生产规模受限制。

其此前的招股书称,由于市场需求旺盛,报告期内公司加大投入扩大生产规模,扑克牌产量由2008 年的4.1 亿副增长至2010 年的6.9 亿副,公司现有产能趋于饱和。

招股书称,其募投项目为年产6亿副扑克牌生产基地建设项目,投资3.63亿元,建设期为2年。

记者进一步发现,募投项目在建设内不会贡献产能,其中第一年主要为审批、基建;第二年为设备的安装、调试。而投产后第一年募投项目将达设计产能的60%,第二年才达100%。

如果此次半年报的业绩下滑是因产能瓶颈,那让市场疑惑的是,在其募投项目建设期内,姚记扑克产能受限是否或将持续;其营业收入下滑是否只是个开始?

此外,原材料之殇使得这“扑克大王”自从2010年凸显业绩增长颓势。

2009年姚记扑克实现净利润为6411.11万元,较2008年同比增长高达63.13%;而2010年仅实现7105.72万元的净利润,增长率下滑至10.84%。

而今年上半年净利润增长率不幸告负,同比下滑幅度达7.86%。

其上市公告书显示,今年上半年净利润下滑系公司上半年耗用的纸张多为2010 年采购,而受国际纸浆价格上涨的影响,2010 年纸张价格高位运行,故原材料成本较上年同期上升。

木浆FOEX价格指数显示,2009年二季度欧洲市场FOEX指数BHKP、美国市场FOEX指数NBSK、中国市场FOEX指数BHKP均在相对历史低位运行,分别在490美元/吨、650美元/吨和400美元/吨附近。

但截至2010年二季度,上述三大指数已单边飙升至920美元/吨、990美元/吨和830美元/吨附近。而2011年木浆价格仍居高不下,维持在840美元/吨、1000美元/吨和700美元/吨附近。

“电瓷”寄生诟病

无独有偶。与姚记扑克同日上市的大连电瓷业绩也陷入下滑之境。

数据显示,2011年1-6月大连电瓷实现营业收入24008.12万元,较去年同期29126.37万元减少5118.26万元,降幅为17.57%。

对此下滑,其上市公告书称,2010年度大额订单合同的执行以及由此产生的销售收入主要集中在上半年,具有“前高后低”的特点;而今年大额合同的执行具有“前低后高”的特点。

据其招股书,2010年大连电瓷合计实现营业收入59440.52万元。而其上市公告书显示,其2010年上半年营业收入为29126.37万元,下半年营业收入为30314.15万元,较上半年还超出1187.78万元。可见,其2010年业绩收入并不存在所谓的“前高后低”之说。

实际上,大连电瓷早于2010年11月5日便过会,但饱受业绩诟病,直至今年6月27日不得不参加了由证监会审核的首发会后事项。比较其前后招股书可发现,大连电瓷在首发会后事项披露的招股书特别强调了业绩波动性,同时报告期内其业绩增长亦有放缓之势。

2008-2010年,大连电瓷营业收入分别为43755.15万元、56428.08万元和59440.52万元,2009年度较2008年度增长28.96%,2010 年度较2009年度增长则仅为5.34%,足足下滑了23.63%。

而其2009年和2010年相应的营业利润增长率和净利润增长率有更大的差距,其中2009年大连电瓷营业利润增长率为120.09%,而2010年仅为-35.19%;2009年扣除非经常性损益后其净利润增长率为132.70%,而2010年净利则大幅下降33.39%。

让人不解的是,大连电瓷缘何业绩波动如此之大?

其招股书称,2010年其业绩下滑原因为原材料和能源价格的上涨。数据显示,其毛利率由2009年的40.82%下降至2010年的35.53%,其中主要能源液化气价格上涨了33.67%。

但记者发现,影响大连电瓷业绩不稳主因或为寄生于国内电网巨头。

大连电瓷的主要产品为输电线路用瓷、复合绝缘子和电站用瓷、复合绝缘子;其主要销售客户为国家电网公司、南方电网公司及其下属企业。

而国家对电网投资的规模及其投资项目直接影响着所需的绝缘子产品的需求。其招股书称,2010 年是我国电力工业“十一五”发展规划的最后一年,国内电网投资缩减,特高压项目滞后,部分合同延期执行,行业因素导致公司2010 年度国内销售盈利水平下降。

寄生行业巨头,也就难免会出现“一单定乾坤”的异动业绩。据其上市公告书, 2011年下半年公司将有大额订单合同:向国家电网公司供货的“锦屏—苏南”特高压工程项目,合同金额高达2.1亿元。

大连电瓷今年上半年营业收入24008.12万元和2010年全年营业收入59440.52万元显得黯然失色。

值得一提的是,在大连电瓷新招股书中为其飘忽不定的业绩立下了“军令状”:若2011年净利润达不到6326.85万元,将由全体股东以货币方式补足差额。