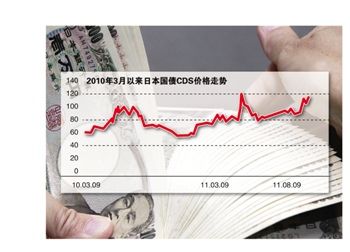

95%国债本国持有 日本无畏穆迪降级史进峰;秦伟

http://msn.finance.sina.com.cn 2011-08-25 09:25 来源: 21世纪经济报道

|

本报记者 史进峰 秦伟 北京、香港报道

一波还未平息,一波又来侵袭。

继标普下调美国主权债务评级后,8月24日,全球三大评级公司之一的穆迪,将枪口对准了国家债务总额已高达943.8万亿日元的日本。

24日,穆迪表示,决定将日本政府评级由Aa2下调至Aa3,结束了其5月31日以来展开的复评,评级展望为稳定。穆迪还宣布将日本包括福冈、滨松、广岛、名古屋、大阪等在内的12个地区或市政府债务评级也由Aa2下调至Aa3,前景同样为稳定。

促成穆迪下调日本评级的主要理由,乃由于日本面临的巨额预算赤字和自2009年全球经济陷入衰退以来,不断累积的政府公债,“多种原因导致日本难以抑制债务对GDP比率的快速上升。”

日本财务省8月10日公布的数据显示,截至今年6月末,日本国家债务总额(包括国债、借款和短期政府债券)再次创历史新高,其高达943.8万亿日元(约合人民币78.76万亿元)的水平,与GDP之比高达185%,这一数值超过意大利的120%和美国的80%的水平,当之无愧为全球之冠。

日本国家债务水平之高,并非一朝一日,为何穆迪选择此时下调评级?穆迪将部分原因归结为,近年来颇为不稳定的日本政局——“过去五年,日本政府经常换届,以致无法将长远的经济及财政措施成为有效和持久的政策。”

债务规模和负债率居于全球之首,为何日元还如此坚挺?8月19日,经济学家胡祖六的一段话或许可以用来解释日本独特的债务结构,“不同于欧美,日本国债几乎全部为日本保险公司、养老金等本国投资者持有。这些机构并不会因日本债务负担过高而资本外逃。”

在胡祖六看来,日元一再升值,对于日本庞大的债务规模而言,无疑是一个不可自拔的噩耗。

丢给中国的问题是,近一两年来不断采取增持日本国债的策略还能否得到延续?

债务占GDP或达233%

IMF此前预测,2011年底日本政府债务占GDP比率将达233%,即便是日本内阁府的预测值也达181%。

这是穆迪自2002年以来首次对日本降低评级。

今年2月22日,该机构将日本评级展望调整为负面,并于5月底将其列入可能被下调的待观察名单。

然而,穆迪下调日本主权债务评级对全球金融市场造成的冲击,与标普下调美国主权评级不可同日而语。

8月24日,日本股市高开低走,尾盘跳水,日经225指数下跌1.07%,收于8639.61点,跌幅并不明显;而近来走势强劲的日元,亦未丝毫显现走软趋势,尽管当天日本财务省推出1000亿美元的紧急信贷工具以对抗日元升值,但美元兑日本始终在76.54-76.88区间震荡。

这一切需从日本特殊的国家债务规模和结构谈起。

上个世纪90年日本经济泡沫破裂,由此开始了漫长“失去的20年”,深陷通货紧缩泥淖;日政府由此采取了一轮又一轮庞大的财政刺激政策。2000年以来,日本国家债务规模由482.8万亿日元一路翻番,时至今日,其巨额债务已位列所有主要经济体之冠。

国际货币基金组织(IMF)此前预测,2011年底,日本政府债务占GDP 比率将高达233%,即便是日本内阁府预测值也达181%(IMF有较广泛的会计定义),两者均估计,在目前的政策架构下,日本政府在未来十年的债务负担难以受控或减少。

在穆迪看来,全球金融危机对日本经济及财政预算已造成严重影响。

菅直人政府此前预测,日本将于2020年达到基本预算盈余(不包括政府债务的利息开支),这比前首相小泉纯一郎制定的2012年目标晚了8年。而日本内阁府也曾“审慎”预测,至2015年止,政府总预算赤字将维持于GDP 的7%或以上,这一数字远高于日本的名义GDP 增长率,这些因素促使债务对GDP 比率无法抑制地上升。

今年3月爆发的日本大海啸及随后的核泄漏灾难,对日本沉重的政府债务无疑雪上加霜,目前日本已连续三个季度陷入经济衰退。

在日本华人教授会议事务局长、拓殖大学教授朱炎看来,日本近年来债务增长快的原因有二:一是经济衰退,税收大幅减少;二是民主党政府上台后,大幅度增加了财政支出,而新财源难觅,造成财政状况持续恶化。

党派斗争让日本财政改革计划深陷泥淖,也是穆迪此番下调评级的重要依据。

日本:封闭下的无畏

外国机构投资者持日债比例仅5.2%,为发达国家中最低。对外净资产266万亿日元及国际投资净额占GDP的50%以上,也是日本抵御外来冲击的砝码。

穆迪高级副总裁ThomasByrne在24日的记者会上表示,未来18个月内,穆迪不太可能再次降低日本评级。穆迪承认,将日本评级展望调整为稳定,主要原因在于日本投资者对本国偏好丝毫不减,对政府债券仍支持,因此政府可以全球最低的名义利率支持其财政赤字。

在上述不愿透露的主权评级师看来,这与日本特殊的国债投资者结构有关系。希腊90%以上的债务为西欧国家银行等外国投资者持有;美国国债的30%也为中、日等国投资者持有;但日本95%的国债,由其国内金融机构和个人投资者持有,外国机构投资者持日债的比例仅为5.2%,这一数值为发达国家中最低。

此外,日本国内居民持汇、投资比例相当大,使其得以熬过长达十年的低迷期。

穆迪表示,除了国际收支帐似乎有结构性经常帐盈余外,日本国际投资净额占GDP的50%以上,位列所有工业化先进国家之冠,约为德国的两倍。事实上,海外资产净收入对经常帐的贡献高于国际贸易差额。

数据显示,2009年底日本的对外资产共有555万亿日元,扣除对外负债,还有266万亿日元的对外净资产。此外,日本国债长期利率目前维持在1.3%左右的较低水平,如此低成本足以使日本避免欧债的悲剧。

高盛此前的一份报告显示,日本银行业存贷款总额间日益扩大的差距,令日本的银行自2008 年以来显著增持了日本国债。

中国万亿日债安全几何?

中国在日债与美债间的选择,不是好与坏间的选择,而是在坏与更坏间的无奈选择。

中国对于日本国债的偏好,因金融危机发生重大转折。2010年,中国开始采取长期增持日本国债的策略,尽管有个别月份减持,但连续6年中国成为日本长债的最大海外购买方,增持策略一度引发日本国内热议。

2010年1-7月,中国曾累积增持日债2.3万亿日元,其中,当年5月曾一口气净购买7352亿日元。

2011年3月,中国净买入日本长债价值2345亿日元(约29亿美元),创2005年1月以来单月之最;4月再创新高,净买入1.33万亿日元(约合166亿美元)的日本长债;5月净购入4971亿日元(约合61亿美元)日本长债,已连续8个月增持日本长债。

对此,社科院世界经济研究所研究员张明曾撰文表示,中国投资者在日债与美债间的选择,不是好与坏间的选择,而是在坏与更坏间的无奈选择。

“日债市场的封闭性和最近几年来日元对美元汇率的强势,是中国投资者增持的重要原因。当然,持有日债的收益率很低,且日本国内的一系列制度性因素(人口老龄化、高政府债务、流动性陷阱)也会影响中长期日本政府债务的可持续性。”张明分析。

8月24日,花旗中国经济学家沈明高也向本报表示,全球三大主要经济体债权评级纷纷遭下调,对新兴市场国家而言,未来投资低风险市场的选择余地将更小,这是一个很大的问题,人民币资产能否成为一个低风险的资产?