工行浦发拟再融资近900亿元 银行四季度再融资揭幕

http://msn.finance.sina.com.cn 2011-09-28 15:54 来源: 中国经济网

|

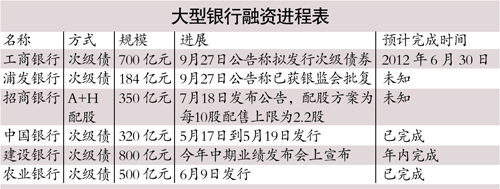

2011年第四季度银行再融资计划揭幕。工商银行与浦发银行昨日均公布了再融资方案。不过,目前大型银行主要采用债权融资的方式,对股市冲击相应较小。

分析师:

当前发债成本变高 明年发行时机更佳

发行次级债成为今年以来商业银行补充附属资本的重要方式。包括今年内已完成的发债计划,融资规模达2300亿元。

针对银行债权再融资对股市的冲击,广发证券银行业高级分析师沐华对本报记者表示:“债权融资一般是分阶段进行,市场有足够的信心消化相关影响。”沐华认为,银行业基本面是良好的,“目前银行股价走低主要是对经济缺乏信心,而不是单纯因为银行业的问题。”

沐华指出,此前银行密集发债主要是考虑到发债融资的成本较低,但鉴于目前市场资金面整体偏紧,资金利率高企,企业发债成本变高,因此,目前对银行而言并不是发债最好时点。沐华预期工行可能会选择在明年中期市场资金面宽松的情况下分阶段发债融资。

工商银行(601398)昨日公告称,该行董事会已通过决议,拟新增发行不超过700亿元人民币、期限不短于5年的次级债券用于补充资本。本次发行次级债券决议自股东大会批准之日起生效,有效期至2012年6月30日。

工行再融资超历次规模

此前,工商银行在今年6月29日通过发行次级债券已融资380亿元。而在2010年,工行已完成了A+H配股融资450亿元,并发行了250亿元可转债。

上述再融资均属于工行2008年第一次临时股东大会批准发行的1000亿元人民币次级债券计划。加上最新的发债计划,其近年来的总融资额超过历次规模。

此外,浦发银行(600000)昨日也公告称,银监会已批准该行发行不超过184亿元人民币的次级债券。

另据报道,交通银行计划下月中旬发行260亿元次级债。而国家开发银行昨日也公布了200亿元次级债发行公告。业内人士表示,今年商业银行次级债券发行额将达到去年的两倍以上。

资本缺口5000亿元左右

业内认为,地方债务违约问题隐忧导致银行大规模提高拨备覆盖率,导致银行有进一步补充资本金的压力。同时,在银行监管新规约束下,银行资本金缺口压力增大。2011年银行中报数据显示,今年部分银行出现不同程度的资本充足率下滑状况。

长江证券根据平均9%的资本下限要求测算,监管层的资本新规或将对上市银行形成4400亿~5800亿元的资本缺口,第二轮再融资压力将在明后年集中显现。

国信证券推算,假设各家银行在最低标准要求之上再加一个百分点的缓冲,在不考虑开发贷风险权重调整的情况下,上市银行的资本缺口在4360亿元左右;如果考虑相关缓冲资本,缺口将达到5850亿元。

(责任编辑:单晓冰)