外资清仓、欧洲银行业流动资金撤退、衍生品市场萧条IMF:三大因素重创亚洲金融市场陈莹莹

http://msn.finance.sina.com.cn 2011-10-14 09:14 来源: 21世纪经济报道

|

实习记者 陈莹莹 香港报道

10月13日,国际货币基金组织(IMF)发布的亚洲和太平洋《地区经济展望》报告为亚洲地区的政策制定者拉响警钟。

IMF亚太部主管Anoop Singh称,正在加深的欧洲债务危机和美国增长放缓可能会对亚洲造成严重的溢出效应。外资清仓、欧洲银行业流动资金撤退及衍生品市场萧条三大因素,让亚洲金融市场遭受重创。

“亚洲需要经受不确定的全球环境的考验,实现包容性的经济增长。”IMF在报告中指出,亚洲和太平洋地区面临的风险明显偏于下行。欧元区金融动荡的升级,以及美国经济的减速比预期更为严重,近来投资者对亚洲金融市场大量抛空。尽管亚洲的国内需求依然强劲,但“显然难以避免受到先进经济体的影响”。

亚洲金融市场重创

欧债危机中,外围投资者的资金清仓一举让亚洲市场信心大降。

“2009年以来,发达国家经济体开始持有亚洲国家政府债券。外围投资者的资金清仓,影响亚洲金融市场正常运营。”据IMF统计数据显示,截至2011年2月,外资约持有泰国、马来西亚、韩国及印尼的政府债券比例分别为9%、22%、10%及34%。

Anoop Singh表示,外资清仓可能会从债务和股票市场传染到货币市场。据韩联社报道,9月底亚太10国的信贷违约掉期(CDS)指数从138bp上涨到210bp,涨幅为81bp,而西欧国家的CDS指数为339bp,比前一月上涨49bp。

另外,欧洲银行业流动资金的撤退亦是另一股打击力量。IMF称,自2010年5月以来,亚洲银行业已逐步缩减对欧洲银行及政府的债务敞口,但由于目前外资银行业正通过变卖资产、延期偿还到期债务及缩减信用额度等三种方式来提高资本充足率,因此在亚洲地区拥有业务的外资银行仍会对亚洲金融市场带来严重冲击。

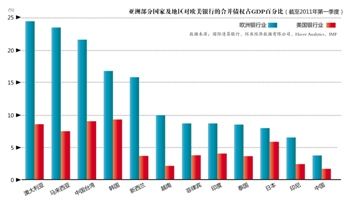

据国际清算银行公布的数据,2011年第一季度,欧洲银行业在马来西亚、中国台湾及韩国的合并债权占这些国家和地区GDP的比例分别约为23%、22%及17%;而美国银行业在上述三国的合并债权占其GDP比例分别约为7%、9%及9%。

“亚洲很多银行以货币互换市场来获得美元资产或者满足监管层关于货币匹配的规定,因此,货币互换市场失去流动性,会严重影响到亚洲银行业的融资能力。”IMF报告指出,近

年来,对冲基金在亚洲衍生品市场的业务逐步从本地债务及资本市场转向货币,希望通过衍生产品的潜在杠杆来谋求高回报率。虽然今年8月和9月全球的美元资金需求远远低于2008年的水平,但是目前亚洲货币衍生品市场的高杠杆使投资者失去信心。

企业应警惕债务杠杆飙升

IMF报告认为,目前亚洲银行业及企业处于良性增长状态,欧洲银行业的危机并未蔓延至亚洲地区。

根据IMF的统计数据,从2010年7月至2011年7月,香港、印尼和泰国的银行存贷比例上升了6至10个百分点。而在企业发债总额不断攀升的同时,亚洲企业的债务杠杆依旧处于历史低位。IMF数据显示,2010年亚洲新兴国家的企业债务杠杆仅为150%,这一数字在1997年曾高达220%。

2010年,亚洲新兴国家,如印度、韩国、菲律宾及越南的企业债券发行量大幅攀升。根据IMF的数据,2010年第一季度,亚洲新兴国家的企业对外发行债券总额约为140亿美元,而这一数字在2011年二季度达到约260亿美元。

“虽然企业杠杆比率仍处于良好状态,但亚洲地区政府决策者对企业债务杠杆问题不可忽视。”IMF预测,随着经济从衰退中走出来,亚洲新兴国家企业的债务杠杆将会急剧上升,其上升速度会比2001年经济衰退后更快。

另外,亚洲新兴国家的一些行业正在形成产能过剩的问题,例如建造业,这些行业的债务杠杆上升更令人担忧。

对于目前财务状况保持良好的中国银行业,IMF亦提出了警示。受经济危机影响,中国的贸易受到严重冲击。低出口增长率及出口商的资产负债表大大增长了中国银行业的不良贷款率,进而迫使中国银行业不断收缩贷款。

未来中国出口增速不断下行已成为不争的事实,因国际市场需求趋弱。

根据中国海关10月13日公布的最新数据,中国9月出口总额1696.73 亿美元,环比下降2.1%,同比增长17.1%;进口总额1551.59 亿美元,环比下降0.2%,同比增长20.9%。贸易顺差继续收窄至145.1亿美元。

“如果全球前景面临的下行风险变为现实,亚洲经济体有余地实现政策转向,利用各种措施缓解经济活动所受到的影响。”Anoop Singh认为,过去十年里,亚洲国家通过实行全面改革增强了金融部门、公司部门和公共部门的资产负债表,在目前全球不确定性再度加剧的情况下,这提供了强有力的缓冲。