绿城水务IPO折翼真相罗诺

http://msn.finance.sina.com.cn 2011-11-16 08:55 来源: 21世纪经济报道

|

本报记者 罗诺 北京报道

这次,是意料之外,但在情理之中。

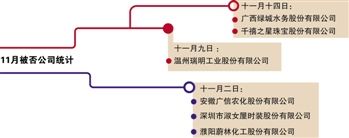

11月14日晚,包括绿城水务在内的两家公司的IPO申请再次遭到了发审委的否决。至此,虽然11月才刚刚过半,但本月以来已经有6家公司的IPO申请上会被否。

一时间,有关监管层缩紧IPO之门的传言四起。

11月2日,在深圳淑女屋IPO申请被否当日,监管层方面便公开否认IPO审核缓行的说法,表示对于IPO申请的要求并未有大的调整,近期过会率创出新低只是巧合。

“对于单个的申请而言,都是由不同的发审委成员的综合意见决定是否过会的,应该不存在整体放缓的说法,单个公司的有关情况达不到审查要求当然不能过会上市,这并不会因为整个二级市场环境的一些变化而做出的根本性的决定。”11月15日,接近于参与审核IPO的发审委的有关知情人士向记者解释道,每家最近被否的公司都有其理由,而这些理由都主要集中在其业绩和盈利的增长点、融资的必要性和募资项目的消化能力等几个方面。

实际上,于14日被否的绿城水务IPO申请就是其中较为典型的例子。

被否真相

之前市场上有报道称,绿城水务涉及“突击控股关联交易公司”而“被指暗藏利益输送”,但其真正被否的理由并非如此,上述接近于有关发审委的知情人士透露,绿城水务被否另有实情。

之前,有关绿城水务IPO因何折翼的揣测,都集中在了其发生在递交招股说明书前的一桩突发交易之上。这便是在其IPO材料报会前夕,绿城水务收购南宁市生源供水有限公司(下称“生源供水”)20%的股权,使其成为绿城水务的控股子公司。

据绿城水务的招股书(预披露)显示,上述绿城水务收购有关资产的股权收购议案,于2011年3月23日正式通过绿城水务董事会决议,一天后,该决议获得南宁市国资委批准。同月28日,双方便以743.33万元的价格签订了有关股权转让合同书,在完成一系列紧锣密鼓的转让后,绿城水务持有生源供水的股权由之前的40%提高到了60%。

针对绿城股份的这一行为,有人解读为其突击收购取得控制权,“使生源供水纳入其合并报表范围内,有刻意粉饰、降低关联交易带来风险的嫌疑”。并称“这20%股权,正是量变产生质变的关键过程。此前持股40%,收购后持股60%,获得的是控制权,从此生源供水也就成为了绿城水务旗下的控股子公司。由此‘对外’关联交易,也就变成了‘对内’关联交易”。

“不懂什么叫‘对外’关联交易和‘对内’关联交易。”15日,上述接近于有关发审委的知情人士直接否认了这一对绿城水务受挫的揣测,“绿城水务被否,主要是因为其未来的市场空间问题和其募投项目的消化实力,除此之外,其即将在财报中凸显出来的高额的折旧费用,将严重影响到其未来业绩的提升,未来风险性过大。”

据绿城水务的招股说明书(预披露)显示,绿城水务主营业务为供水和污水处理,所处行业属于水务行业。

“其实际上仅为南宁市提供供水和污水处理,其中还包括一个工业园。”上述接近于发审委的知情人士坦言,虽然未来南宁的城市化进程会加快,但是对于中型城市南宁市而言,未来供水增长空间不会增长太大。

而公开数据显示,2010年,绿城水务在南宁市的全年供水量约为2.7亿立方米,而同年,南宁市用水量则不超过3.5亿立方米。

“按照这些数据,可以看出,南宁市的供水量和污水处理将直接影响到绿城水务的业绩,而南宁市场的供水量的可上升空间已经不大,如果绿城水务不开拓别的市场的话,那么其业绩的天花板则指日可待。”上述接近发审委的知情人士告诉记者。

但要开辟其他的水处理市场又谈何容易?

“对于一般的大城市公共供水而言,都是由当地政府主导的地方企业负责,别的区域公司想要进入该市场可谓难上又难,进入的政策壁垒和资金代价都会相当之大。”该知情人士坦言,既然如此,发审委认为,目前的有关产能已经能够应付其南宁市的供水需求,而募资投建的新产能释放后,能否不造成项目空投而被消化掉,是有很大疑问的,再加上水价波动的风险,反而可能使其募投的项目在一定时期内存在经营业绩下降的风险过大。

盈利悬疑

除了上述市场容量的原因之外,其行业的特性,在建工程转化为固定资产后,高折价率在市场空间狭小的情况下,将更加大其盈利能力可持续性的风险。

绿城水务的招股说明书(预披露)显示,截至2011年6月底,绿城水务在建工程达15.89亿元,在未来几年内,这些在建工程都将逐步转化为固定资产,而在这些在建工程转固后,仅2011至2013年折旧金额就将分别达918万元、8364万元和1.06亿元,而相形见绌的是,2008年到2010年三年间绿城水务的净利润仅分别为2002.87万、1.19亿、1.5亿元,2011年上半年其净利润仅为7180万元。

发审委认为,加之市场容量的限制,其供水量增长和水价提高空间均有限,发行人未来盈利能力的可持续性及增长性具有不确定。