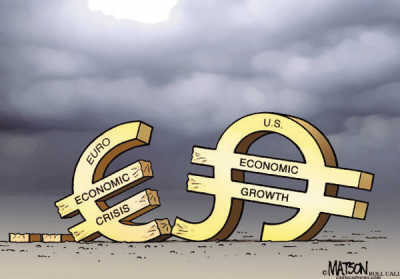

欧洲自救引入“美国思路”(危机观察)

http://msn.finance.sina.com.cn 2012-06-12 03:19 来源: 国际金融报

欧盟近日宣布对西班牙银行业施以直接援助,既不附加财政紧缩和结构改革等政治条件,也不通过西班牙政府以避免西政府负债率提高。这一做法同欧盟此前对希腊、葡萄牙和爱尔兰的援助有着很大不同,在某种程度上可以说是引入和借鉴了“美国思路”。

由于体制和内外部环境不同,面对危机,此前美欧应对思路差异很大。金融危机来袭时,美国奉行积极的干预主义,货币财政政策双管齐下,强调以前瞻性政策来消除市场恐慌。而当债务危机来袭时,欧洲却一直被动应对,财政紧缩的同时货币政策犹豫不前,结果被市场牵着鼻子走,危机愈演愈烈。

不过,此次救助西班牙的方式却非常类似于当年的美国。美国金融危机爆发之初就设立了总额7000亿美元的救助计划,对数百家银行伸出援手,最终得以避免银行业危机连锁反应,又有效帮助银行体系恢复信贷、刺激经济。美国财政部估计,该计划成功保住了850万个就业岗位,避免了经济陷入更大衰退。

更重要的是,这样的救助后来证明是一笔赚钱的买卖。在美国财政部已发放的4150亿美元不良资产救助金中,迄今收回3380亿美元,对银行业的救助盈利已超过100亿美元。欧盟智库布鲁塞尔欧洲与全球经济研究所副所长冈特拉姆·沃尔夫认为,美国财政部的救助不仅没有造成损失,反而带来较好回报。

其实,欧盟此次直接救助西班牙银行业,只是对其他经济体应对危机经验的又一次借鉴,不是第一次也不会是最后一次。欧债危机演变至今,欧洲可谓已经绞尽脑汁,向世界其他经济体取经势在必行。许多经济学家认为,仅就美国思路而言,便有许多值得欧洲大胆引入和借鉴之处。

其中,一个颇为强烈的呼声,便是希望欧洲仿效美国出台更加积极的银行系统救助方案,打破国境藩篱,对欧元区银行进行统一监管和统一救助;同时学习美国的联邦储蓄保险制度,以避免重债国银行挤兑和资金外逃,稳定储户信心。顺着这一思路,欧元区应最终建立集监管、救助和储蓄保险为一体的“银行联盟”。

在货币政策上,不少经济学家也主张,欧洲央行应更激进地承担“最终贷款人”角色,通过无限量地提供流动性来消除市场恐慌情绪。在财政政策上,则应更好地兼顾长期减赤目标和短期经济刺激目标,在确保长期改革承诺前提下,适当放松短期财政纪律,以令经济逐步恢复到良性增长轨道。此外,还应尽快出台前瞻性的欧元债券方案,以避免债务顽疾迁延反复。这些主张里,活跃的美国思路清晰可见。

固然,欧洲有欧洲的情况,不可能也不适合照搬美国或世界其他任何经济体的危机应对方式,但无论如何,更积极,更灵活,更具胆识、进取心和前瞻性,始终是应对危机自我拯救的关键所在。