东北证券:银华鑫瑞和银华金瑞涨停背后

http://msn.finance.sina.com.cn 2012-02-23 15:09 来源: 新浪财经

分级基金折溢价套利理论和案例分析

东北证券基金研究小组分析师:杨勇

内容提要:

1、分级基金能够产生套利空间主要有两个原因:其一,分级基金具有杠杆效应,只有杠杆足够大,子份额净值才会有较大的波动率,才可能出现整体溢折价;其二,分级基金具有“配对转换”机制,投资者可以在短时间内实现场内市场和场外市场的转换交易,为套利提供了操作的可能性。

2、当子基金加权价格偏离母基金净值的幅度达到一定阈值时,则存在折溢价套利的可能性。但是分级基金的折溢价套利并不是无风险的,可能存在折溢价收敛风险、短期持有头寸的系统性风险、流动性风险等。而且由于母基金的净值是每一交易日公布一次,因此盘中的实时折溢价情况存在较大的不确定性,需要对其进行实时预估。

3、本报告对2012年2月8日-2月16日间的次新分级基金银华中证内地资源主题(银华鑫瑞和金瑞)的溢价套利过程、收益和风险进行了解析,并试图挖掘出该基金优先份额和进取份额在2月14日双双涨停背后的诱因。

一、分级基金产品简介

自2007年第一支分级基金国投瑞银瑞福成立以来,分级基金规模迅速增长,已经突破700亿份,与ETF一起成为场内基金的重要力量。由于债券型分级基金较少具有配对转换机制,折溢价套利机会较少,因此本报告只涉及股票型分级基金的折溢价套利机会。

分级基金将母基金的收益在其子基金中进行不对称分配,分成低风险的优先份额与高风险的进取份额。

分级的实质是收益如何分配,即:优先份额持有人将钱“借”给进取份额持有人,优先份额持有人获得“利息”,而进取份额持有人利用自有资金及“借入”资金投资,在支付优先份额“利息”后,获取剩余投资收益。

而所谓的“配对转换”是指分级基金的场内份额分拆及合并业务。场内份额的分拆,指场内份额持有人将其所持有的基金份额按照两类份额的比例约定,分拆成A类份额及B类份额的行为。场内份额的合并,指场内份额持有人将其所持有的A类份额与B类份额按照约定的比例合并成基础基金份额的行为。

从产品机制上看,分级基金在产品设计上不断进行创新,已经从第一代产品升级为第三代产品。其中,第一代分级基金分开募集、合并运作,优先份额可定期申购、赎回,但不上市交易,进取份额可上市交易但不开放申购赎回,存续期结束后转为LOF。该类基金有:国投瑞银瑞福。

第二代分级基金合并募集、合并运作,通常的封闭期为3年,封闭期内两类份额只上市交易,不申购、赎回,封闭期满后转为LOF。该类基金有:长盛同庆、国泰估值。

第三代分级基金也是合并募集、合并运作,引入了配对拆分机制,运作期间可申购、赎回,周年滚动存续,杠杆特性不会消失。该类基金较多,主要有:国投瑞银瑞和、国联安中证100、兴业合润、银华深证100、申万深成、信诚中证500、银华中证等权重90、建信双利、银华消费主题、泰达宏利中证500、长城久兆中小板300、工银瑞信睿智中证500、长盛同瑞中证200、信诚沪深300。

从投资风格来看,分级基金可分为主动型和被动型基金两类。相较之下,被动型分级基金在操作上更为透明,投资者可顺着跟踪指数的走势来进行操作。由于操作较为透明,受人为因素影响较少,指数型分级基金已成为分级基金发展的主要形式。截至2012年2月10日,在证监会待审的分级基金中,所有的16支股票型分级基金均为指数型分级基金。

二、折溢价套利的理论、操作流程和风险分析

1.折溢价产生的原因

理论上,分级基金之所以能够产生套利空间主要有两个原因:

其一,分级基金具有杠杆效应,只有杠杆足够大,子份额净值才会有较大的波动率,才可能出现整体溢折价。

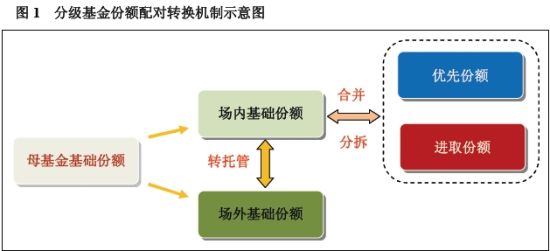

其二,分级基金具有“配对转换”机制,投资者可以在短时间内实现场内市场和场外市场的转换交易,为套利提供了操作的可能性。配对转换机制的具体原理见图1。

实际上,受杠杆作用以及投资者非理性等因素影响,对于可以分拆、合并的分级基金(主要是第三代分级基金),其优先份额和进取份额按比例加权后的价格与母基金净值间往往存在折溢价,当这种整体性折溢价超出一定范围内(高于申购赎回成本、场内交易成本和冲击成本)时,可能存在套利机会。

图1分级基金份额配对转换机制示意图

图1分级基金份额配对转换机制示意图

图1分级基金份额配对转换机制示意图2.折溢价套利的操作流程及成本

A)溢价套利

当子基金加权价格超出母基金净值的幅度达到一定阈值时,则存在溢价套利的可能性。投资者可于T日在场内申购母基金,T+2日可确认申购结果并申请拆分,然后于T+3日在场内卖出,以获得溢价。注意到由申购场外份额经跨系统转托管至场内后再申请拆分所需要的时间为T+5,因此溢价套利一般均是通过场内申购的方式来操作。

此时,溢价套利的固定成本为1.4%,其中包括母基金申购费用1.2%(由于分级基金流动性一般较差,不适宜于较大规模资金参与套利,因此本文选取最高的申购费率进行计算)和场内交易费用(含交易手续费和冲击成本):0.2%。

B)折价套利

当子基金加权价格低于母基金净值的幅度达到一定阈值时,则存在折价套利的可能性。投资者可于T日在场内按份额配比购买优先份额和进取份额,于T+1提出配对合并申请,并于T+2日申请在场内赎回。

此时折价套利的固定成本为0.7%,其中包括场内交易费用0.2%和母基金赎回费用0.5%。

3.套利过程中的风险分析

当然,分级基金的折溢价套利并不是无风险的,可能存在折溢价收敛风险、短期持有头寸的系统性风险、流动性风险。

折溢价收敛风险是指套利空间可能受大盘波动而收窄。短期持有头寸的系统性下跌风险是指由于大盘的下跌而使得套利过程中最初持有的多头头寸承受损失的风险。由于折溢价往往反应了投资者对后市的看法,因此折价套利往往面临更大的系统下跌风险,此时更需要通过沪深300股指期货(或融券卖空相应的ETF)来对冲系统风险。

在溢价套利中,可于T日卖空股指期货,并于T+3日将期货平仓;而在折价套利中,可于T日卖空股指期货,并于T+2日将期货平仓。不同的是,溢价套利中需要对冲的是母基金净值的下跌风险,而在折价套利中需要对冲的是子基金加权价格下跌的风险。

在用股指期货进行套保时,由于需套保的头寸与股指期货的走势或期现市值匹配可能存在一定的偏离,因此套保的效率也将影响分级基金的套利效果。而如果采用ETF融券的方式来对冲则可避免这种由于套保不完全带来的风险,只是由于既有指数型分级基金中有对应的具有融券资格的ETF的情形不多,而银华深证100可能是使用这一策略最好的分级基金。

流动性风险是指在二级市场的交易过程中,由于各分级基金的交易不够活跃,价格可能会出现跳跃甚至涨跌停的情况,额外增加了交易成本和风险,选择套利品种尤其是新基金时要注意流动性风险。

最后需要特别指出的是,由于母基金的净值是每一交易日公布一次,因此盘中的实时折溢价情况存在较大的不确定性,需要对其进行实时预估。

三、溢价套利案例分析:银华中证内地资源主题分级基金

以下通过近期投资者和媒体均比较关注的次新分级基金套利这一案例来详细介绍一下分级基金的溢价套利过程。为了方便且不失代表性,我们主要以银华中证内地资源主题分级基金为分析对象。该基金成立于2011年12月21日,是一支以中证内地资源主题指数作为业绩基准的指数型分级基金,该基金的进取份额为银华鑫瑞,优先份额为银华金瑞。

1.套利过程回顾

2012年2月8日至14日的5个交易日中,2011年11月21银华中证内地资源主题分级基金的进取份额银华鑫瑞场内交易价格涨幅高达45.88%,接下来的三个交易日内该基金份额又大跌22.36%。同时期的次新基金长盛同瑞B、泰达进取也出现了类似的现象。以上次新基金进取份额的暴涨使得该基金出现了明显的溢价现象,由此引发了大量套利资金涌入。

2012年2月8日,有色资源板块指数大涨6.65%,带动银华鑫瑞净值和二级市场价格分别上涨7.92%和9.93%,而银华金瑞的价格下跌1.92%,此时该基金的整体溢价率仅为0.2%,而进取份额银华鑫瑞的溢价率仅为8.7%,远低于当时分级基金进取份额20-30%以上的平均溢价率。

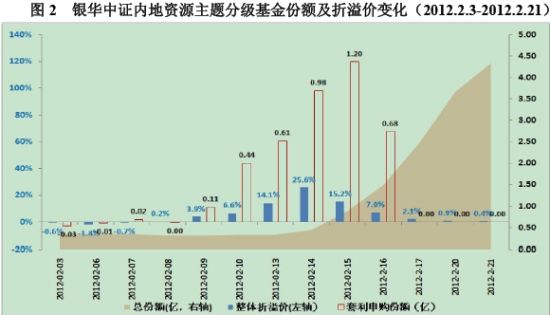

2012年2月9日,银华鑫瑞净值下跌0.73%,而价格却上涨5.4%,进取份额的溢价率上升到15.4%。我们认为产生这一现象的原因有三:投资者对有色板块后市的看好、进取份额的杠杆特性使得其在上涨行情中涨幅较快以及次新基金的低溢价率有进一步提升的内在需求。与此对应,银华金瑞价格下跌1.38%,由此使得母基金的整体溢价率由0.2%上升到3.9%。由前面的分析可知,溢价套利的固定成本仅为1.4%,而3.9%的套利空间使得该套利具有明显的低风险高收益特征。由此,套利资金开始涌入,粗略测算2月9日一天内涌入的套利资金在1100万左右。

图2银华中证内地资源主题分级基金份额及折溢价变化(2012.2.3-2012.2.21)

图2银华中证内地资源主题分级基金份额及折溢价变化(2012.2.3-2012.2.21)

图2银华中证内地资源主题分级基金份额及折溢价变化(2012.2.3-2012.2.21)连续两天的大幅上涨吸引了越来越多的投资者(包括套利者和投机者)的关注目光,再加上银华鑫瑞本身的溢价率相对还有较大的提升空间,2月10日该进取份额二级市场价格继续上涨4.16%,2月13日和2月14日连续两天涨停,溢价率也进一步提升至20.7%和32.7%。由于银华金瑞二级市场价格表现相对比较稳定,2月14日甚至以涨停收盘,使得该基金的整体溢价不但没有由于套利资金的涌入而消失,反而由2月9日的3.9%上升至2月14日的最高点25.6%。

越来越高的溢价必定导致越来越多套利资金的疯狂涌入,同样意味着二级市场将面临着套利出局所产生的越来越巨大的卖压。2月9日-2月14日间,涌入的套利资金估计在2.1亿元左右,在2月14日银华鑫瑞和银华金瑞双双涨停后,两者均连续大幅下跌,从而出现了银华鑫瑞三个交易日连续大跌22.36%的情形。

2.套利收益分析

由图3可知,从交易量来看,T+3日时的交易额均高出T日套利申购资金量的20%左右,因此可合理推断套利资金有较大的机会可以在盘中顺利获利出局。而由图3所示未经套保情形下的收益测算情况可知,在溢价出现初期(2月9日和2月10日)进入的套利资金可获得套利收益较高,可达15%甚至以上;在2月13日进入的套利资金仍有可观收益,约为5%左右。

虽然2月14日基金的整体溢价率进一步上升至25.6%,但2月14日进入的套利资金实际可获得的收益率迅速下降到0.5%左右,2月15日及以后进入的套利资金甚至有可能面临亏损。这一现象主要是由于前期套利资金获利出局所产生的强大卖压所致,使得T+3机制下三个工作日后的溢价空间大幅缩小,甚至变为负值,也即前面所介绍的折溢价收敛风险。

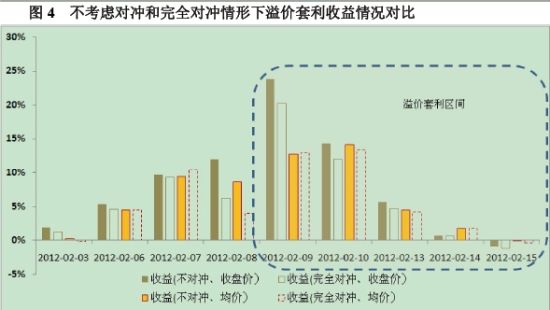

为对冲T日所买入头寸的系统性下跌风险,图4给出了采用完全对冲和完全不采用股指期货对冲时的测算收益对比结果。由于2月9日-2月21日期间大盘以及有色板块走势整体向上,因此对冲并未给我们带来明显的收益。

事实上,分级基金出现整体溢价更多预示着后市上涨的可能性较大,采用股指期货进行套保可能会出现方向性错误,从而降低套利收益。因此,出现整体性折价时采用股指期货进行套保以锁定套利收益可能更具有必要性,也就是说套保的时机选择对分级基金的折溢价套利收益有着重要的影响。

图3银华中证内地资源主题分级基金套利收益状况(2012.2.9-2012.2.16)

图3银华中证内地资源主题分级基金套利收益状况(2012.2.9-2012.2.16)

图3银华中证内地资源主题分级基金套利收益状况(2012.2.9-2012.2.16)图4不考虑对冲和完全对冲情形下溢价套利收益情况对比

图4不考虑对冲和完全对冲情形下溢价套利收益情况对比

图4不考虑对冲和完全对冲情形下溢价套利收益情况对比3.银华鑫瑞和银华金瑞同时涨停---异象?

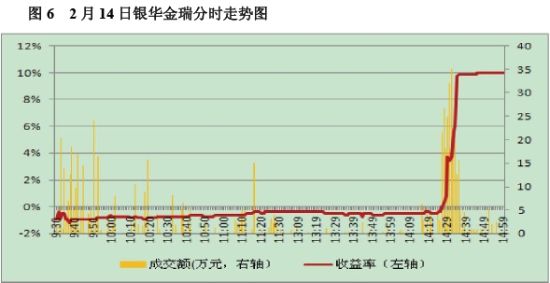

由于分级基金优先份额和进取份额同时涨停的情形较少出现,而2月14日银华鑫瑞和银华金瑞双双涨停,以下试图给出一个解释。

由前面的讨论可知,溢价套利过程需要3个工作日才能完成,因此2月9日的1100万套利资金需在2月14日获利出局。此时,若全部以2月14日的收盘价卖出,套利收益可高达23.76%;若以开盘价卖出,套利收益为10.33%;若以当天均价卖出,套利收益为12.71%。如此高的套利收益必然使得2月9日的套利资金倾向于选择尽快兑现收益(开盘一个小时内的交易额高达1300万,且成交价格80%以上低于2月13日的收盘价),因此2月14日银华鑫瑞和金瑞必定将承受较大卖压,而不应该出现低开高走直至尾盘涨停的情形。

注意到2月10日涌入的4400万元套利资金需在2月15日获利出局,为了较好的锁定套利收益,最理性的做法是在接近尾盘的时候将银华鑫瑞和银华金瑞拉到涨停。此时,即使第二天跌出现跌停(事实情况也是如此),也能将套利利润基本锁定在2月13日的整体溢价率(14.1%)。由于2月14日的交易额相对较小,全天的交易额仅为3100万元,因此在临近尾盘一个小时内将其拉至涨停所需资金量相对较小(尾盘最后一个小时内的交易额仅为500万左右)。

根据以上推断,初步测算可知:若2月10日的4400万元套利资金在2月15日全部获利出局,可获利620万元以上,扣除2月14日买入的400万元在2月15日的交易亏损35万元,套利收益可达13.4%;若2月10日的4400万元套利资金在2月15日卖出一半,2月16日继续卖出另外一半,经初步测算套利收益也仍高达8.4%;若2月14日银华鑫瑞和银华金瑞没有出现涨停情形而以平盘收尾,那么2月10日涌入的套利资金可获得的套利收益约为8.4%,最低的套利收益约为3.4%。

这可能就是银华鑫瑞和银华金瑞双双涨停的诱因。

图5 2月14日银华鑫瑞分时走势图

图5 2月14日银华鑫瑞分时走势图

图5 2月14日银华鑫瑞分时走势图图6 2月14日银华金瑞分时走势图

图6 2月14日银华金瑞分时走势图

图6 2月14日银华金瑞分时走势图