新浪基金研究:浮动基金管理费只是听上去很美

http://msn.finance.sina.com.cn 2012-05-25 11:36 来源: 新浪财经

新浪基金研究中心 李骏

2009年基金总体业绩为盈利9202.3亿元,基金管理费为296.2亿元;2010年基金总体业绩为盈利85.2亿元,基金管理费为314.1亿元;2011年基金总体业绩为亏损-5176.7亿元,管理费为307.3亿元。于是在刚刚经历了较大亏损之后,面对无论基金业绩盈亏,基金公司的基金管理费、托管费等都稳定提取,基民有怨气。于是就才有关于基金管理费与业绩比较基准挂钩的讨论。

| 年份 | 基金业绩 | 管理费 | 客户维护费 | 交易费用 | 托管费 | 销售服务费 |

| 2011 | -5176.7 | 307.3 | 50.0 | 94.0 | 56.3 | 7.3 |

| 2010 | 85.2 | 314.1 | 47.1 | 122.5 | 56.3 | 5.2 |

| 2009 | 9202.3 | 296.2 | 42.5 | 128.4 | 53.3 | 8.3 |

数据来源:万德资讯

在证券投资基金的各项费用中包括两大类,一类是投资人参与基金或退出基金产生的,由基金销售机构收取,不进入基金资产,所以被称为前端费用。前端费用包括基金的认购费、申购费赎回费、销售服务费、转换费(实际是申购前后两只基金、但申购费只收取其中费率较高者的一种费率优)。另一类则是基金公司实际拿到并运作的资金中产生的费用,包括归基金公司的基金管理费、归基金托管行的托管费、归券商的交易费用,此外,还有证券交易税费、信息披露费用、持有人大会费用、会计师费和律师费、其他费用等,直接从基金资产中扣除。客户维护费则是从基金公司管理费中支付给销售机构的部分费用。在公募基金的运作中这些费用基本是优固定比例的形式出现的。而近期各方讨论较多的是依据基金业绩比较基准实行双向浮动管理费的可行性。

什么是业绩比较基准?

基金业绩比较基准是衡量基金业绩相对回报的一个重要指标。从根本上讲,设定基金业绩比较基准明确基金的风险收益特征:

业绩比较基准的投资比例是基金在无主动超配或者低配的情况下采取的资产配置比例,而基准指数的配置方向则是基金的主要投资方向。如以正在发行的银华中小盘精选股票招募说明书中规定的基金的业绩比较基准为例:

天相中盘指数收益率×40%+天相小盘指数收益率×40%+中债总指数收益率×20%

这一业绩基准首先明确了基金的主要投资方向是中盘和小盘股票,也可以投资债券类资产;其次明确了基金经理在没有明显的看好或不看好市场时,将采取的标准资产配置比例为:股票80%,债券20%。而作为主动管理的基金产品基金经理和基金公司将围绕这一基准比例进行调整,在看好市场时超配股票,在不看好市场时低配股票,基金主动管理的主要目标是则是通过这样的超配和低配,跑赢业绩比较基准,形成超额收益α。

那么基金战胜业绩基准的概率究竟如何呢?

根据媒体报导:“Wind统计显示,2009年以来三年半的时间里,只有一半的主动偏股型基金跑赢了基准业绩;但2009年至2011年里,连续三个会计年度里,跑赢基准业绩的,只有泰达宏利首选企业一只基金。”

于是我们要问几个问题:

1、 什么情况下基金可以战胜业绩基准?

于是我们对历史上基金战胜业绩比较基准的情况进行可统计,首先是和媒体报导的一样的口径按年度统计战胜业绩基准的股票、混合基金比例和市场的关系:

市场涨跌和基金获得超额收益的基金的比例表(2007~2011年)

| 2011 | 2010 | 2009 | 2008 | 2007 | |

| 战胜业绩基准的股票、混合基金比例 | 20.5% | 87.1% | 47.6% | 56.4% | 73.1% |

| 沪深300涨幅 | -25.0% | -12.5% | 96.7% | -65.9% | 161.5% |

然后我们又按季度统计了历史上基金超额收益比例和市场涨跌的关系,发现下跌市场中基金平均战胜业绩基准的比例为64.41%,而上涨市场这一比例则平均为45.26%不足50%,下跌市场基金战胜业绩基准的比例远高于上涨市场。基民是否愿意在亏损状态下更加管理费比例呢?

2、有多少基金可以持续战胜业绩基准?

而无论从季度还是年度上看能持续战胜业绩比较基准的基金,确实很少,季度上看没有,能在过去的3年75%以上的季度战胜业绩基准的股票、混合型基金包括:国泰金牛创新成长、博时特许价值、宝盈资源优选、兴全全球视野、东方策略成长、新华优选成长、交银成长股票、建信核心精选、汇丰晋信大盘、信达澳银领先增长、华夏大盘精选、长盛创新先锋、富国天瑞强势精选、国投瑞银稳健增长、中欧新蓝筹、华宝兴业宝康消费品、东方精选共17只基金,占全部主动管理的股票和混合型基金(保本除外)的4.25%,而年度上看确实只有泰达宏利首选企业一只基金。

3、为什么泰达宏利首选企业能连续战胜基准?

有趣的是泰达宏利首选企业并没有出现在季度胜率较高的基金的名单中,而且泰达宏利首选企业2009~2011年总收益为26.1479%,而同期股票型基金和混合型基金的平均收益为30.99%,沪深300指数收益率为29.05%,这个独苗既不是同类基金中表现优秀的,也没有战胜市场指数。

泰达宏利首选企业净值表现图(2009~2012)

泰达宏利首选企业净值表现图(2009~2012)那么为什么是这只基金呢?原来其业绩基准选取的富时A200指数是表现较差的一只股票指数,同时我们注意到在全部基金中货币市场基金是大面积战胜业绩比较基准的,也是由于其选择的存款收益比较容易达到。如果以这样的逻辑,是否会形成业绩基准选择的劣币驱逐良币呢?推行围绕业绩比较基准的双向浮动费率,较差的指数难到会成为抢手货?

而我们在整理数据时发现,基金披露业绩比较基准和计算业绩基准的情况非常混乱:

第一、计算方式披露不清,业绩比较基准的计算有每日核算比例和区间核算两种算法,究竟选择哪一种,基金很少能清晰的披露出来。而实际情况是部分基金季报披露的数据和年报披露的数据中业绩比较基准的计算方式竟然存在随意更改,选取较低者披露的现象。

第二、基准指数披露不清,选择较易战胜的指数以的情况普遍存在,比如深证100指数,实际包括深100P和深100R,而基金只会写深证100指数,而实际计算则是选较低的深100P;再如基金业绩基准写中债全债指数,而实际中债的全债指数包括中债总财富指数、中债总全价指数、中债总净价指数、中债新综全债财富指数和、中债新综全债全价指数、中债新综净价指数,而实际选用中债总全价指数的居多。

浮动费率并非新鲜事物

其实根据业绩比较基准实行浮动的管理费收取策略并未新鲜事务,博时价值增长、博时价值增长二号、海富通收益增长3只基金都规定低于业绩基准停收管理费。如2008年6月24日,博时基金公司公告,由于博时价值增长基金单位净值低于其约定的价值增长线,已按照契约暂停收取管理费。2009年,博时价值增长基金净值高于净值增长线后,才开始重新提取管理费,暂停收取期间2009年少收管理费1.37亿元、2008年度少收1.46亿元,合计2.83亿元。

而2005年作为创新封闭式基金发行的大成优选,除了折价“救生艇”条款外,还引入了业绩报酬和风险准备金两项特殊条款。基金净值增长率超过基准可提取业绩报酬,提取方式为每年提取一次。基金管理人每月从已提取的上一月基金管理费中计提10%作为业绩风险准备金,累及达到资产净值的10%时不再提取,用于在净值增长率低于业绩比较基准增长率超过5%时弥补持有人损失。

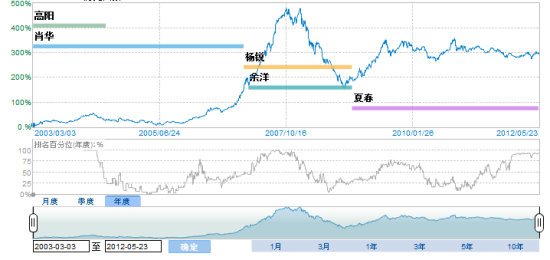

博时价值增长净值表现图(2003~2012)

博时价值增长净值表现图(2003~2012)

博时价值增长净值表现图(2003~2012)博时价值增长是最早推出浮动费率的基金,而且是低于基准则不收,而基金公司不可能希望停收管理费的情况下,仍然无法避免长达1年的低于基准,而换成一家小基金公司恐怕遇到这样的情况要关门大吉了,基金的主动管理在绝对收益目标下是“非不为也,而不能也”。

大成优选净值表现(2009~2012)

大成优选净值表现(2009~2012)

大成优选净值表现(2009~2012)同样大成优选在成立初期也曾经表现不错,还拿到了一年的业绩提成,但同样在2011年的也无法避免选股上的重大失误。

他山之石

国外公募基金也有收取业绩报酬的,美国证监会对此类管理费与业绩挂钩的基金有明确规则。基本分为四个方面:1、基金投资业绩必须与合适的比较基准进行比较来确定管理费率;2、对管理费率大小及其上下浮动区间均无限制,但一定要符合对称原则,即管理费因投资业绩而得到的奖惩(上下浮动)必须对等;3、投资业绩与基准应在一段预设定的期间进行比较(一般三年);4、计提管理费时,使用预设定期间内(比如三年)的平均资产规模。美国基金业巨头富达(Fedelity)和先峰(Vanguard)上世纪70年代就开始采用管理费与投资业绩挂钩的收费办法,美国已有近300只此类基金,资产规模近1万亿美元。截止2010年底,美国共同基金7581只,资产为11.8万亿,浮动管理费基金占全部基金的3.96% ,规模占8.47% ,且均为大基金公司和明星基金经理的产品。在国外业绩挂钩实际是提高管理费的一种方式,而不是降低管理费的。私募基金和对冲基金均收取业绩报酬,指数基金的费率则很低。

总的趋势是:“昂贵的α ,廉价的ß”,要追求的风险的超额收益就要支付较高的费率,可以承担系统风险的指数产品则费率越来越低。

投资人需要什么?

笔者的观点:

1、 浮动费率不能只是迎合大众心理,满足投资者“我赔钱了,基金公司也不能赚钱”怨气。

2、 由是否盈利决定费率,市场涨了投资者又肯定会抱怨基金靠天吃饭。简单的盈亏决定费率上涨后净值规模自然增加,增加管理费比例,下跌后净值规模自然减少,减少管理费比例,最终总管理费是增加不是减少。

3、浮动费率是增加负担还是降低投资者负担?长期看总费用降低是趋势,但有能力的基金公司和基金经理收取较高的费率也是理所应当的,不应当总期望免费的午餐。

4、浮动管理费实际是希望改变基金的激励机制,是背书基金信用,使得基金持有人与基金经理、基金公司乃至销售渠道的利益更好地统一。相应的基金经理、基金公司自购所管理的基金、华宝兴业的全员持基收益激励同样是利益一致的制度探索。开放式基金给与基民自由选择基金的权力本身就是优胜劣态的机制。但投资者亏损继续持有,盈利选择赎回的不理性选择降低了这种机制的作用。

5、什么决定基金投资的长期收益?基金作为投资方向非常明确的投资产品,必然主要受到基础市场的影响,改变基金的长期收益首先就是要改变证券市场的长期回报。如果证券市场还是原地踏步,基金中出个别明星基金经理还是小概率事件,整个基金的整体持仓的收益率还是决定于所参与的基础市场的总体收益情况。在当前不稳定、波动幅度巨大的市场下,理性投资,敢于在低迷时买入,才是决定长期收益的关键。