中大期货:豆粕期货跨期套利分析

http://msn.finance.sina.com.cn 2012-07-05 10:27 来源: 新浪财经

中大期货分析师华参洪

一、跨期套利概述

跨期套利主要是指在买入或卖出某种期货品种的近期合约的同时,卖出或买入该期货品种的远期合约,当两者的差价收缩或扩大至一定程度时,予以平仓了结的交易方式。

跨期套利在实际操作中又分为牛市套利、熊市套利和蝶式套利。其持仓费用、消费季节变化、新老作物年度、主力资金动向等是产生价差的主要原因。根据分析历史价差变化和当前基本面状况,可以在价差偏离正常水平时进行跨期价差套利。

二、豆粕跨期套利价差分析

豆粕是大豆在提取豆油之后的副产品,因其富含蛋白质,主要作为家禽和猪的饲料。作为大豆下游产品,其价格与大豆价格相关度很高,同时因同为大豆下游产品,在压榨利润一定的情况下,豆油的价格变化对豆粕的价格也有一定的影响。作为饲料,其价格受养殖业的需求情况影响很大。某些突发因素,如禽流感等流行性畜禽疾病也会对豆粕价格造成剧烈的短期波动。国家政策、宏观经济环境等也会对豆粕价格有影响。

豆粕的需求依据我国养殖业的养殖周期具有一定的季节性,一般二季度的饲料需求要大于一季度。而考察豆粕期货价格,1305合约价格远低于1301合约价格。虽然美盘豆粉价格亦呈现远月大幅贴水状态,并且市场可能对下年度大豆产量有较好预期,但从历史价格分析和下年度大豆结转库存状况来看,这种远月大幅贴水的状况不会长期维持,我们通过分析认为这种贴水状况将会有大幅修正的需求,从而产生跨期套利的机会。

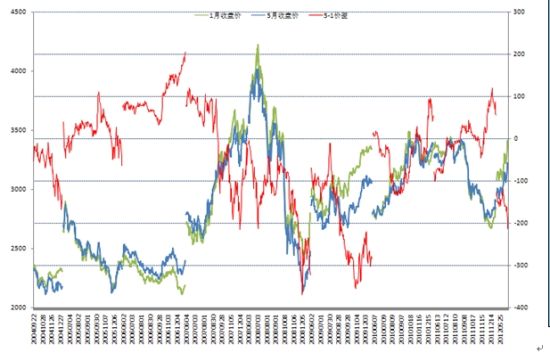

下图是豆粕5月合约与1月合约自2004年以来的价差图(所采用数据已去除不活跃时间段和不重叠时间段)。通过统计,其平均价差约为-42,其价格区间主要分布在-200~100之间。

豆粕5月合约与1月合约自2004年以来的价差图

豆粕5月合约与1月合约自2004年以来的价差图下图是1305合约上市以来其与1301合约价差变化曲线图。从下图可以看出,目前1305与1301的价差较大,处于严重贴水状态,有回归的需要。

1305合约上市以来其与1301合约价差变化曲线图

1305合约上市以来其与1301合约价差变化曲线图下表为豆粕1305与1301合约价差统计分析指标,显示在0.95置信度下两者价差应处于-49~-35之间。

一般理解,对于某种商品,理论上远月应有升水,但因美豆远月相对近月贴水较大,而豆油价格相近,导致豆粕远月大幅贴水。但1305与1301合约为同一作物年度内合约,受相同的供需面影响,其价差在后期价格发展中将会缓慢修复。

根据美国农业部(USDA)近期报告,截止到6月1日美豆的季度结转库存为1814万吨,较市场平均预期的1741万吨增加73万吨,高于去年同期8%,但具体分析来看,并不是因为二季度美豆用量的大幅减少,而是因为一季度之前消费低迷的问题,因为我们从二季度消耗量1917万吨来看,仅次于2008年的2061万吨及2009年的1919万吨,较去年同期增加205万吨。因此我们认为若后续美豆能维持二季度的消耗速度,则三季度季末结转库存很有可能会低于去年同期水平。

美豆新年度种植面积为7610万英亩,较去年同期上升1%;截止到7月1日当周,美豆生长优良率为45%,上周为53%,远低于去年同期的66%。这样美豆单产43.9蒲式耳/英亩的目标是很难完成的,到时期末库存会大幅度减少,对远月合约价格提供支撑。

考察大商所豆粕期货交易规律,一般近月合约在接近交割期时其价格将逐渐趋弱,主力在移仓至远月合约过程中会使得远月合约趋强。目前虽未到1301向1305合约大规模移仓时间,但1305持仓也已大幅增加,该移仓过程可能提前。

综上,豆粕1305与1301合约在当前较大价差状况下,我们认为该套利将具有较大投资价值,并且因其合约距交割月份较长,即使在价差变化不利状况下也具有较多处理余地。

三、豆粕跨期套利操作

1、建仓时机:目前是比较好的进场时机,也可等待价差开始拐头向上时进场。

2、合约选择:豆粕1301合约及1305合约。

3、建仓方向:卖出1301、买入1305。

4、建仓比例1:1。

5、目标价差差值(收益):100点/组(按6月21日盘中价差-200点开仓,预期价差-100点平仓计算)。

6、平仓时机:平仓时也要选择时机,不能固定的以-100点价差为基准进行平仓,可以根据价差走势进行分析,在价差收窄过程中趋稳时分批了结头寸。

7、资金安排:每个人资金状况不同,风险偏好不同,可根据自己的实际情况调整自己的仓位,但总体仓位不应超过90%。

8、持仓周期:价差变化是一个渐进的缓慢过程,本套利方案的持仓周期预计4个月。

9、预估盈利: 13.5%(按10%保证金比例,90%仓位计算)。

10、风险控制:套利也存在投机风险,跨期套利随着近月合约临近,其流动性也越来越低,若价差长期不能朝预期方向发展则必须止损或重新分析价差关系移仓至其他合约。