创新私募:管理期货策略

2011年07月06日 10:35 来源:新浪财经

好买基金研究中心

一、期货市场与股票市场使用的是不同的交易策略

国内私募基金的投资领域主要集中于股票市场,但由于国内股票市场交易制度较为落后,主要表现为T+1交易制度,征收印花税大幅提升交易成本,做空机制匮乏,难以运用杠杆等特点。这些特点使得私募基金在国内股票市场的投资过程中,只能采取单向做多并持仓多日的投资方式。这直接导致了国内多数私募证券投资基金在投资决策时依赖于传统的财务分析及基本面研究,投资策略较为单一。

而国内期货市场交易制度与国际制度较为吻合,国内股票市场存在的上述交易制度问题在期货市场基本不存在。期货市场可以运用杠杆进行买多或者卖空,没有印花税,交易成本低并且能够实现T+0当日回转交易。期货市场的高杠杆性、低交易成本及T+0特性使得投资者置于可能爆仓或保证金大幅亏损的风险中,因此更关注短期的价格波动及风险管理,而对于基本面研究的依赖程度降低,并在投资策略上具有多样化,复杂化,系统化的特征。

二、管理期货CTA基金

管理期货是指通过商品市场、期货市场和期权市场来管理资产。这类基金被称为CTA(Commodity TradingAdvisors)商品交易顾问。该类CTA基金与其他对冲基金的不同点是,只投资于期货、期权市场,而投资范围很少涉及股票市场及外汇市场。

三、主要投资策略

由于管理期货CTA基金主要投资于杠杆性极高的期货市场,因此风险管理显得格外重要。因为即使长期行情判断正确,如果短期的亏损超过保证金能够承受的幅度,基金最终仍将面临损失。因此相对于其他对冲基金类别,管理期货CTA基金首先会考虑“在市场中活下来”,即更关注对下行风险的控制。

由于期货市场与股票市场有较大的不同,管理期货CTA基金难以像股票市场基金一样采取传统基本面分析的单向做多,长期持有的策略。策略的多样化使得管理期货CTA基金的成功,更多地取决于所采取的交易策略本身的优劣。根据管理期货CTA基金的交易策略是否实现模型化、系统化,可以将CTA划分为系统交易商及直觉交易商。

系统交易商:大多数CTA投资经理都是系统交易商。他们根据自己对市场的理解,并结合一些数学原理,开发出一套完整的包含买卖策略、资金管理、风险控制等要素的计算机程序交易模型。根据系统交易商所运用的模型种类的划分,可以划分为顺势型、逆势型、顺逆结合、以及高频交易。大多数模型的设计依赖于历史行情数据。随着现代科学技术的发展,金融市场变得越来越有效,CTA所采取的交易模型也越来越呈现复杂化特征。在一些期货市场里,以往简单有效的技术分析模型已经无法盈利,而基于计量经济与工程数学原理的交易模型正在攫取大量的利润。

直觉交易商:与系统交易商不同的是,直觉交易商认为市场的价格波动是受多方面的因素影响的,期货市场的走势与宏观基本面、大宗商品供需、以及突发事件与政策都有密切联系。他们的交易策略中包含了主观定性分析的因素,难以转化成计算机程序。他们预留了主动判断的空间。直觉交易商依赖个人的投资理念、交易经验、以及职业资金管理人的直觉进出市场。只有对信息的获取能力强,对信息反映敏感,并拥有钢铁般意志的直觉交易商才能获得成功。

四、管理期货CTA基金的风险特征

管理期货CTA对冲基金与各主要股票指数和商品期货指数之间相关性极小,并且为负相关。据2006年1月至2010年12月的统计资料,管理期货CTA对冲基金与标准普尔500指数、道琼斯世界指数、高盛商品指数之间的相关系数分别为-0.11、-0.05、-0.01。管理期货CTA对冲基金成为重要的分散化投资工具。

| 管理期货CTA对冲基金与主要股票及商品指数的相关系数 | ||||

|

窗体顶端相关性窗体底端 |

管理期货 | 标准普尔500指数 | 高盛商品指数 | 道琼斯世界指数 |

| 标准普尔500指数 | -0.11 | 1 | 0.52 | 0.96 |

| 道琼斯世界指数 | -0.05 | 0.96 | 0.61 | 1 |

| 高盛商品指数 | -0.01 | 0.52 | 1 | 0.61 |

数据来源:Hedge index;好买基金研究中心;统计时间2006年1月—2010年12月

管理期货CTA对冲基金多空开仓,杠杆操作及模型化运作的特点,使得采取该策略类别的对冲基金无论是在平均收益,还是所承担的风险上,均优于主要股票及商品指数。

| 管理期货CTA对冲基金收益及风险优于主要基准指数 | ||||

|

窗体顶端 统计数字窗体底端 |

管理期货 | 标准普尔500指数 | 道琼斯世界指数 | 高盛商品指数 |

| 平均每月收益 | 0.85% | 0.42% | 0.36% | -0.01% |

| 最佳月份收益 | 9.85% | 9.57% | 11.77% | 19.67% |

| 最差月份收益 | -5.73% | -16.79% | -19.96% | -28.20% |

| 平均月标准差 | 3.60% | 4.98% | 5.56% | 7.79% |

| 平均年标准差 | 12.47% | 17.24% | 19.25% | 26.98% |

| 夏普比率 | 0.63 | 0.09 | 0.02 | -0.22 |

数据来源:Hedge index;好买基金研究中心;统计时间2006年1月—2010年12月

五、策略绩效

管理期货CTA对冲基金在2006年1月至2011年5月的长期表现略优于同期对冲基金指数。值得注意的是,管理期货CTA对冲基金的净值走势与对冲基金整体表现并不相关。在2008年的金融危机中,管理期货CTA对冲基金跟上了市场行情,在对冲基金出现整体性亏损时,管理期货CTA对冲基金取得了高额收益;而在2009年的市场大幅反弹中,管理期货CTA对冲基金反而出现了持续亏损。

管理期货CTA对冲基金长期表现优于对冲基金指数

管理期货CTA对冲基金长期表现优于对冲基金指数数据来源:Eureka hedge;好买基金研究中心;统计时间2006年1月—2011年5月

六、市场份额

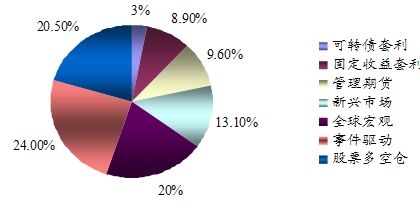

管理期货CTA对冲基金的资产管理总规模依然偏小。截止2010年12月统计数据,全球管理期货CTA基金管理的资产规模占对冲基金总规模的9.6%。管理期货CTA对冲基金的管理规模高于专注于投资固定收益类金融工具的对冲基金,但相对于其他策略类别,仍处于较小的比例。

管理期货CTA对冲基金的市场份额

管理期货CTA对冲基金的市场份额七、国内期货私募的发展

国内期货私募的发展速度远不及证券私募。国内期货私募在发展中体现出三个瓶颈。一是法律地位缺失,国内期货多数以“期货工作室”的形式存在,依靠操盘手的个人影响力吸引资金,而法律形式上较为正规的专营期货投资的投资管理公司数量偏少。二是期货私募普遍规模偏小,这是由于国内商品期货市场品种偏少,总成交量偏少造成的,较小的市场容量无法容纳大规模的私募基金。三是国内期货私募中,系统交易商数量偏少,多数私募基金仍依赖于操盘手的个人经验进行交易,而较少借助于计算机程序,相对于国外多数CTA对冲基金都采取程序交易的局面,国内的期货私募仍有很大的改进空间。

(好买基金研究中心 孙文迪)

| 分享到: |

其他文章

- 2011-07-06 10:34:40快讯:有色护盘独木难支 沪指震荡下挫逼近5日线

- 2011-07-06 10:34:05快讯:比亚迪复牌走低 现跌0.73%

- 2011-07-06 10:32:51兴业证券:以清醒头脑博弈反弹机会

- 2011-07-06 10:31:18兴业证券:以清醒头脑博弈反弹机会

- 2011-07-06 10:31:09环亚策略:欧债危机狼烟再起 欧元领跌非美货币

- 2011-07-06 10:29:42图文:浙江省人民政府副秘书长冯波声

- 2011-07-06 10:29:38途汇国际:穆迪下调葡萄牙评级 欧元大幅下跌

- 2011-07-06 10:29:00汇控逆市靠稳 留意汇丰购12821友邦购27087

新浪财经其他其他文章

- 2011-07-06 10:34:40快讯:有色护盘独木难支 沪指震荡下挫逼近5日线

- 2011-07-06 10:34:05快讯:比亚迪复牌走低 现跌0.73%

- 2011-07-06 10:29:42图文:浙江省人民政府副秘书长冯波声

- 2011-07-06 10:29:00汇控逆市靠稳 留意汇丰购12821友邦购27087

- 2011-07-06 10:21:42一创科技独立非执董黎俊鸿辞任

- 2011-07-06 10:20:03新地获大股东增持 留意新地购24087

- 2011-07-06 10:18:34金山软件今早停牌 市传腾讯有意入股

- 2011-07-06 10:18:00快讯:传媒娱乐领涨两市 电广传媒涨停领涨