汇丰晋信:关注蓝筹估值修复 逢低吸纳成长股

2011年07月12日 14:21 来源:新浪财经

新浪财经讯 汇丰晋信基金发布2011年3季度投资策略。汇丰晋信基金认为,在市场震荡趋升的背景下,下阶段市场风格将趋于平衡,价值股和成长股均蕴含机会。以下是全部内容:

宏观经济:增长趋稳,通胀待落

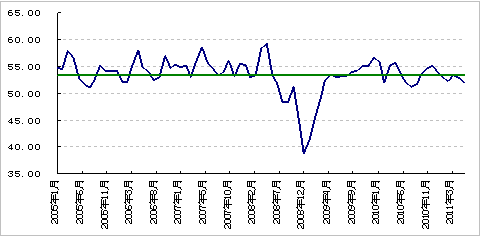

增长回落兑现,下季渐趋平稳,长期动力仍在,回暖等待催化。我们在上一季的投资策略中对二季度增长具有不确定性的观点已得到验证,二季度的月度指标中,PMI、工业增加值、发电量等加总指标以及钢铁等大宗商品需求均有所下滑。但我们认为当前经济降温的主要原因来自前期紧缩政策的兑现、日本地震对供应链的影响、前期高油价和恶劣天气对外部需求的影响,以及去库存等短期因素的作用,而中长期增长的内生动力并未减弱。上述因素持续的时间通常不会太长,预计三季度增长趋于平稳,但回暖还需等待刺激因素,一个重要的催化剂就是保障房建设的施工进度。

图1:PMI指数

图1:PMI指数

图1:PMI指数资料来源:WIND

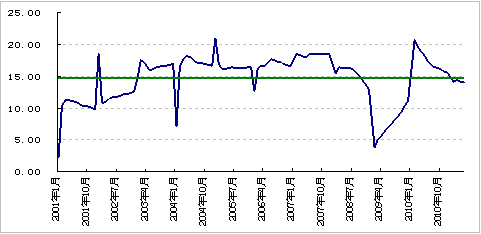

图2:工业增加值

图2:工业增加值

图2:工业增加值资料来源:WIND

通胀同比高点将过,环比下降趋势尚未确定。从去年底到今年上半年,通胀问题成为压制市场最主要的因素。我们对这一问题的判断:目前通胀仍处高位,同比数据由于翘尾等因素影响,预计全年同比高点在6月左右;但环比由于近期猪肉等价格较大幅度上涨仍存在一定的不确定因素,等待回落趋势出现。

图3:鲜猪肉价

图3:鲜猪肉价

图3:鲜猪肉价资料来源:商务部

市场展望:震荡趋升

市场震荡趋升。考虑到三季度经济增长的不确定因素减弱,增长趋于平稳,市场将逐步走出“滞胀担忧”。其次,通胀虽然仍然处于高位,但在政策紧缩下,继续冲高的动力不足, 而一旦通胀从高位回落,在整体市场估值水平处于历史底端的背景下,政策放松和重拾增长将使得市场在震荡之中逐步趋向回升。

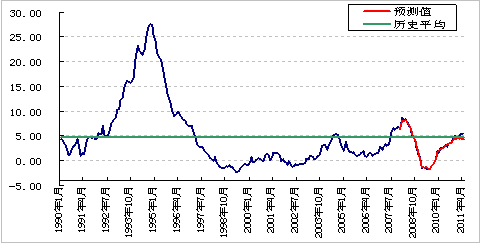

图4: A股市盈率估值显著低于历史平均水平

图4: A股市盈率估值显著低于历史平均水平

图4: A股市盈率估值显著低于历史平均水平资料来源:WIND,TTM,剔除负值,截至2011年6月30日

而从全年来看,下半年伴随着通胀水平的逐步回落,政策收缩力度将逐步趋弱,而十二五规划和保障房等项目对投资拉动的效果也将开始显现,经济增长很可能摆脱短期调整,重拾升势。从企业盈利角度来看,我们认为短期企业盈利的波动难以带来企业盈利的持续下滑,在经历短期波动之后,20%以上盈利增长仍然值得期待,考虑到当前偏低的估值水平,我们仍然认为市场在下半年孕育一轮上升机会。

投资策略:趋向平衡

在市场震荡趋升的背景下,我们判断下阶段市场风格将趋于平衡,价值股和成长股均蕴含机会。从投资策略角度而言,我们建议在继续关注大盘蓝筹股的“估值修复”机会的同时,已经可以逢低吸纳那些调整充分的成长股,在行业配置上趋向“均衡配置”。

大盘蓝筹的估值修复机会。年初至今,以50指数为代表的大盘蓝筹股持续跑赢市场,我们认为大盘蓝筹股的估值修复行情仍将持续。从现有估值水平来看,其中多数股票的估值水平仍然处于历史底端区域。在市场震荡趋升的背景下,这类股票的下跌空间已经十分有限;相反,一旦经济数据好转或者投资者情绪转暖,这类股票将演绎估值修复行情,对于那些历史上股价波动较大而当前股价却跌入历史底端的周期股而言,投资者仍应该继续给予密切关注。

图5:上证50指数的估值水平已经处于历史底部区域

图5:上证50指数的估值水平已经处于历史底部区域

图5:上证50指数的估值水平已经处于历史底部区域数据来源;WIND,截至2011年6月30日

成长股调整充分,逐步逢低吸纳。年初至今,以小盘股为主的成长股表现明显弱于市场,以一个整体而言,在经历了上半年的充分调整之后,我们认为小盘股的偏高估值已经得到系统性的消化。从当前估值水平来看,多数小盘成长股已经回落至历史均值区域,三季度继续大幅落后市场的机会和空间均不大。考虑到经济转型给此类成长股所带来的巨大成长空间,我们认为以节能环保、新兴信息产业、生物产业、新能源、新能源汽车、高端装备制造业和新材料为代表的七大新兴产业,在行业及个股调整之际,精选其中具备持续增长空间的优势公司进行重点投资,将会给中长期投资者带来丰厚回报。

需要强调的是,与去年市场风格导致成长类股票普遍上涨的板块性行情不同,今年市场将更趋理性,同为成长性公司之间的分化更加明显,其中真正的优秀标的会有不错的回报。这一特点对投资者的个股选择能力带来更高的要求。

图6:中证500指数的估值水平已经处于历史均值区域

图6:中证500指数的估值水平已经处于历史均值区域

图6:中证500指数的估值水平已经处于历史均值区域数据来源;WIND,截至2011年6月30日

| 分享到: |

其他文章

- 2011-07-12 14:27:51工银瑞信杜海涛:三季度可能出现经济拐点

- 2011-07-12 14:27:38日股全日跌1.4%收9925点

- 2011-07-12 14:26:04台股全日跌2%收8491点

- 2011-07-12 14:25:03摩通下调和黄目标价至111港元 维持增持

- 2011-07-12 14:24:27张治:下半年配置以银行地产等五大板块为主

- 2011-07-12 14:23:05高盛降中远太平洋目标价至18.4港元 维持买入

- 2011-07-12 14:23:01图文:基金服务巡讲活动哈尔滨站颁奖现场

- 2011-07-12 14:21:59RBS维持台泥国际买入评级

新浪财经其他其他文章

- 2011-07-12 14:27:51工银瑞信杜海涛:三季度可能出现经济拐点

- 2011-07-12 14:27:38日股全日跌1.4%收9925点

- 2011-07-12 14:26:04台股全日跌2%收8491点

- 2011-07-12 14:25:03摩通下调和黄目标价至111港元 维持增持

- 2011-07-12 14:23:05高盛降中远太平洋目标价至18.4港元 维持买入

- 2011-07-12 14:23:01图文:基金服务巡讲活动哈尔滨站颁奖现场

- 2011-07-12 14:21:59RBS维持台泥国际买入评级

- 2011-07-12 14:16:58图文:基金服务巡讲活动哈尔滨站全景