Morningstar研报:买入康菲 目标股价85美元

http://msn.finance.sina.com.cn 2011-09-12 22:15 来源: 新浪财经

新浪财经讯 康菲石油(COP)上周宣布将剥离下游资产,Morningstar认为这不能为股东带来多少额外的利益;资产剥离将在短期内导致年产量下降,长期年平均增速为2-3%;从去年开始复苏的炼油业为利润提供了保障,但天然气价格面临诸多不利因素。Morningstar认为85美元是康菲石油的公允价值,建议68美元时买入、103美元时卖出。9月9日康菲石油收于64.23美元。

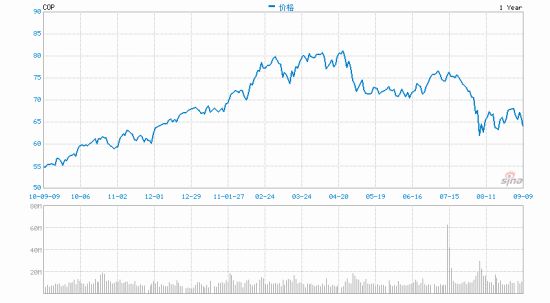

康菲石油过去一年股价走势

康菲石油过去一年股价走势以下是Morningstar研报摘要:

康菲石油9月7日宣布计划剥离下游资产。该决定颇令市场意外,因为不仅管理层年初在分析师见面会上表示不会这样做,而且公司最近提高股东回报的计划取得成功,估值方面与众多竞争对手的差距在缩小。我们因此认为,剥离下游部门对投资者而言额外利益不大。不过剥离计划仍语焉不详,我们希望尽快获得进一步的信息。在此期间公司将继续贯彻已宣布的提高股东回报计划,2012年出售50-100亿美元资产、2011年余下的几个月以每月10亿美元的规模回购股份。

投资要点

以2012年布伦特原油每桶价格107美元为预测前提,我们对康菲石油的目标股价为85美元,对应公司2012年每股息税折旧摊销前利润(EBITDA)的4.6倍。

康菲石油剥离资产可能导致今后数年生产下降,产量长期年平均增速可维持2-3%。

事实上最近炼油条件的改善为下游部门提供了有利环境,与此同时利润率持续强劲应能推动康菲石油盈利的增长。

增长与盈利

我们仍然认为,在资产剥离完成之前,康菲石油对天然气生产和精炼业务的依赖将拖累业绩。不过公司加拿大油田生产的扩大将使该国石油产量在全部产量中的比重增加。此外从近期来看,公司应能从国际和阿拉斯加州的原油生产获益,因为它们多为价格较高的布伦特原油,前者占公司总产量的50%、后者占25%。

炼油业2010年开始复苏,至今仍未间断,这为下游行业的利润提供了保障。不过天然气价格面临库存过高、供应不足和需求萎缩的众多不利因素。炼油业利润率下降将使我们的估值面临下方风险,相反天然气价格的上涨则有上方风险。我们预计康菲石油将继续回购股份,全年回购量大约为110亿美元。(云翔/编译)

本文为译者授权新浪财经独家使用,任何媒体未经授权均不得转载。若需授权必须经新浪财经与译者本人取得联系并获得书面认可。如果私自转载本文,译者保留一切追诉的权力,直至追究私自转载者的法律责任。