好买:到期折算或引发优先份额的上涨行情

http://msn.finance.sina.com.cn 2011-09-28 10:05 来源: 新浪财经

好买基金研究中心

今年8月以来,市场环境恶劣,被不少投资者视为避风港的分级基金优先份额也出现了罕见的大跌,跌幅甚至比大盘还多,致使部分份额的折价率高达25%。造成这种现象的主要原因是:此类基金的配对转换机制结合进取份额二级市场高溢价的炒作,致使优先份额必须保持高折价才能平衡总体折溢价率。次要原因是:资金面紧张资金利率高企,优先份额必要收益率走高。

高折价率的背后是较高的到期收益率,投资者可提前布局优先份额,分红折算或将成为行情的触发点。

优先份额暴跌主因——配对转换机制+进取份额二级市场高溢价炒作

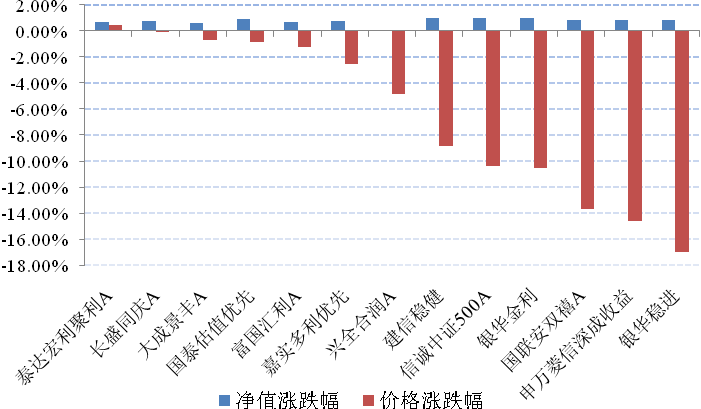

8月至今,在所有上市交易的分级基金优先份额中,除了兴全合润A是保本无额外收益,其余优先份额的净值都按照合同约定有不同程度的上涨,但形成鲜明对比的是大部分优先份额的价格都出现了下跌。除了泰达宏利聚利A的价格有0.47%的微幅上涨,其他优先份额的二级市场交易价格都是下跌的,跌幅前三的分别是银华稳进跌16.99%、申万收益跌14.64%和国联安双禧A跌13.66%,跌幅甚至大于同期沪深300指数12.15%的跌幅。

| 分级基金优先份额净值与价格涨跌幅 |

数据来源:好买基金研究中心 WIND 2011年8月1日至2011年9月26日

为了找出优先份额暴跌的主因,我们可以将此类份额分类来进行分析。通过对比发现,并不是所有的优先份额暴跌,有5只优先份额基本没有波动,其中泰达宏利聚利A甚至上涨了0.47%,跌幅最大的富国汇利A也仅仅下跌1.22%,而剩余8只优先份额的跌幅都较大,因此这两类份额之间的区别是造成暴跌的主要原因。

| 优先份额涨跌幅对比 | ||

| 无配对转换机制 | 名称 | 涨跌幅 |

| 泰达宏利聚利A | 0.47% | |

| 长盛同庆A | -0.09% | |

| 大成景丰A | -0.72% | |

| 国泰估值优先 | -0.86% | |

| 富国汇利A | -1.22% | |

| 有配对转换机制 | 嘉实多利优先 | -2.50% |

| 兴全合润A | -4.85% | |

| 建信稳健 | -8.87% | |

| 信诚中证500A | -10.35% | |

| 银华金利 | -10.56% | |

| 国联安双禧A | -13.66% | |

| 申万菱信深成收益 | -14.64% | |

| 银华稳进 | -16.99% | |

数据来源:好买基金研究中心 WIND 2011年8月1日至2011年9月26日

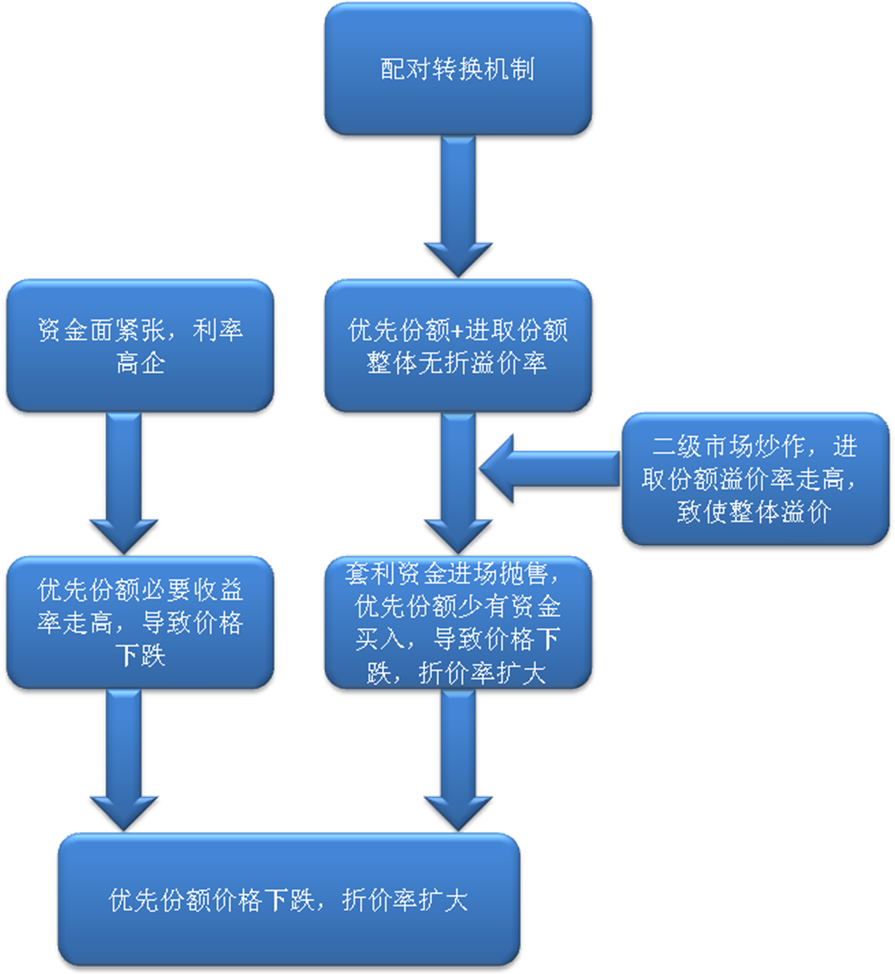

两类份额最大的不同在于有无配对转换机制,无配对转换机制的优先份额跌幅都较小,有配对转换机制的优先份额跌幅都较大。当分级基金有配对转换机制,那么优先份额加进取份额的整体不能有明显折溢价,否则可以利用配对转换进行一级市场与二级市场的套利交易。因此这两类份额有一个跷跷板的效应,折溢价率呈此消彼长的趋势。目前市场上对这类分级基金的进取份额过分炒作,致使溢价率大幅上升,很多已经超过了30%,申万进取的溢价率甚至超过60%。当进取份额价格走高,溢价率扩大,如果优先份额价格保持不变,整体就会出现溢价。此时套利资金将场外份额向场内抛售,由于进取份额受到市场追捧,被持续买入,而优先份额少有资金买入,价格下跌,折价率扩大,直到整体无折溢价率为止。

反观无配对转换的优先份额,由于不存在这种问题,且此类份额都是有固定期限的,折价率所对应的到期收益率已经比较高,所以基本没有下跌。

| 分级基金优先份额涨跌幅与折价率对比 |

数据来源:好买基金研究中心 WIND 2011年8月1日至2011年9月26日

优先份额下跌次因——资金面紧张致使资金利率高企

除了上述原因,造成优先份额下跌的一个次要原因是资金面紧张致使资金利率高企,而优先份额本身具有明显的固定收益属性,在这种情况下优先份额的价格会进一步下跌,用来弥补投资者要求的必要收益率。8月至今,债券市场比较低迷,各类券种都有不同程度的跌幅,迫使优先份额的到期收益率走高,价格下跌。

| 分级基金优先份高折价率成因示意图 |

优先份额收益率可观——分红折算或成行情触发点

由于目前大部分的优先份额都处于高折价的状态,因此到封闭结束期或到折算期时的收益率都比较高。二级市场上现在有13只可以交易的分级基金优先份额(未统计新上市份额),根据到期时间和收益率的约定方式可以分为四类。分别是固定期限固定利率,固定期限浮动利率,无固定期限固定利率和无固定期限浮动利率。其中固定期限产品都是不能配对转换的,无固定期限产品都是可以配对转换的。

根据约定收益以及到期时间(无固定期限品种的到期时间为到下一折算点的时间),可以得出目前按市场价格买入后的到期收益率,在计算无固定期限的产品时,假设目前的折价率是市场均衡的结果,在下一到期时点折算后折价率会回复到目前的水平。

对于有固定期限的产品,目前的到期年化收益率已经很高,同庆A和估值优先分别为10.13%和8.44%。不过需要注意的是,这两只到期后会有一个不超过30天的封闭期,期间净值的涨跌跟随基础份额,由于基础份额是股票型的产品,因此有一定的不确定性。相比而言,虽然汇利A和景丰A到期后也有这样一个封闭期,但基础份额是债券型,波动较小,因此收益是比较确定的。这两只的到期年化收益率都超过7%,高于CPI的涨幅,风险承受能力较小,又希望能跑赢通胀的投资者可以逐渐介入。

从几只固定期限优先份额的近期表现看,跌幅都非常小,个别还有上涨,显示已经有资金开始关注此类份额。如果投资者愿意持有到期,届时可以赎回本金和收益,是不错的选择。如果是交易型的投资者,由于此类份额在到期前价格会逐渐向价值回归,期间也会有一定的机会。

| 优先份额到期收益率 | |||||||

| 固定期限

(都不能配对转换) |

固定利率 | 名称 | 净值 | 价格 | 折溢价率 | 到期年限(年) | 到期年化收益率 |

| 长盛同庆A | 1.133 | 1.095 | -3.35% | 0.62 | 10.13% | ||

| 国泰估值优先 | 1.093 | 1.043 | -4.57% | 1.38 | 8.44% | ||

| 富国汇利A | 1.041 | 0.971 | -6.72% | 1.95 | 7.14% | ||

| 大成景丰A | 1.038 | 0.966 | -6.94% | 2.05 | 7.28% | ||

| 浮动利率 | 泰达宏利聚利A | 1.017 | 0.856 | -15.83% | 4.63 | 8.38% | |

| 无固定期限

(都可以配对转换) |

固定利率 | 兴全合润A | 1.000 | 0.922 | -7.80% | 1.57 | 4.97% |

| 嘉实多利优先 | 1.026 | 0.935 | -8.85% | 0.49 | 4.46% | ||

| 浮动利率 | 建信稳健 | 1.025 | 0.853 | -16.78% | 0.26 | 6.91% | |

| 国联安双禧A | 1.083 | 0.803 | -25.85% | 1.55 | 8.31% | ||

| 银华稳进 | 1.042 | 0.772 | -25.91% | 0.26 | 10.95% | ||

| 申万菱信深成收益 | 1.042 | 0.758 | -27.26% | 0.26 | 11.46% | ||

| 信诚中证500A | 1.039 | 0.814 | -21.66% | 0.38 | 8.83% | ||

| 银华金利 | 1.034 | 0.83 | -19.73% | 0.26 | 8.11% | ||

数据来源:好买基金研究中心 WIND 截至2011年9月26日

无固定期限的产品中,固定利率的合润A和多利优先到期年化收益率一般,分别为4.97%和4.46%,但也已经高于同期的定存利率。浮动利率优先份额的到期年化收益率普遍较高,大都超过了8%,其中将在今年年末分红折算的申万收益和银华稳进的到期年化收益率高达11.46%和10.95%。

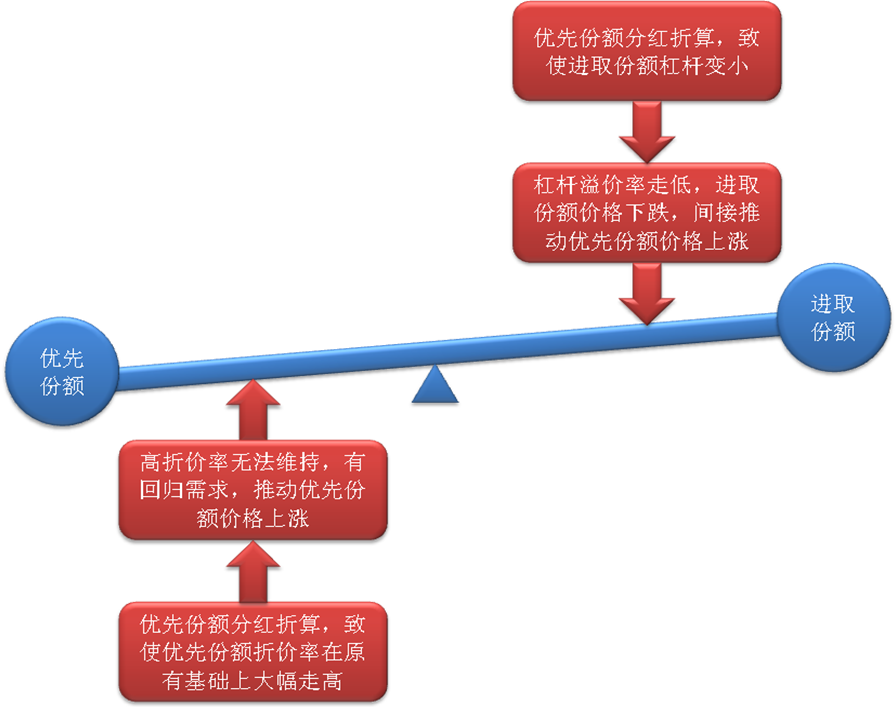

无固定期限的产品全部可以配对转换,因此分红折算对优先份额与进取份额都会造成影响。对于优先份额,分红部分会从净值中拿出,折价率会在原有基础上突然扩大,进而有回归的需求,会推动优先份额上涨,这一点和传统封闭式基金类似。另一方面,分红会降低进取份额的杠杆,致使对应的杠杆溢价率降低,由于配对转换的跷跷板效应,会间接推动优先份额的折价率缩小,价格上涨。两种力量同时作用,在获得分红回报的同时优先份额在二级市场上的折价率或将低于目前的水平,因此实际收益率将更高。

从以往的经验看,有过分红折算的银华稳进和申万收益在当时都有一轮上涨走势。因此,未来优先份额的分红行情是一个大概率事件,投资者可以根据各只产品折算时间的先后进行合理布局。

| 分级基金优先份分红折算 |

(好买基金研究中心 陆慧天)