德银研报:雅培分拆合理 维持持有评级

http://msn.finance.sina.com.cn 2011-10-20 22:53 来源: 新浪财经

新浪财经讯 药物与医疗设备制造商雅培公司(ABT)周三宣布分拆制药和医疗用品业务上市,德意志银行(Deutsche Bank)认为两项业务的投资要求和增长前景不同,分拆有利于吸引不同的股东;另外由于未来竞争及专利到期的担忧持续不断,雅培的制药业务困局仍未改变。根据现金流量贴现法分析,德银得出雅培53美元的目标股价。10月19日雅培收于53.25美元。

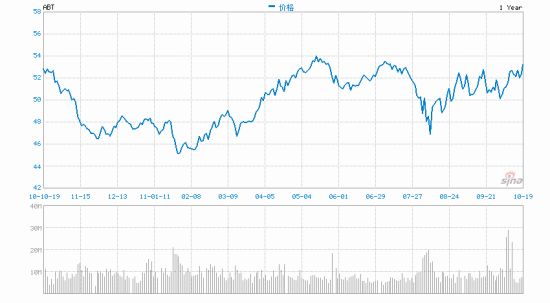

雅培过去一年股价走势

雅培过去一年股价走势以下是德银研报摘要:

雅培宣布分拆制药和医疗用品业务

雅培CEO迈尔斯-怀特宣称喜欢多样化医疗保健业务模式,计划将低增长的制药业务分拆,该业务是雅培股价实现合适的、更高市盈率的一个障碍。怀特将继续领导多元化医疗用品公司业务,其目标是每股收益实现两位数增长和市盈率超过目前雅培的水平。尚未拟定新名的药物业务已经发展成熟,其增长可能较为缓慢、市盈率不及雅培目前水平。

分拆合理

我们的评估是,分拆后制药公司每股价格接近35美元左右(市盈率9倍),多元化医疗用品公司每股价格接近20美元(市盈率15倍),这将使其价值介于53美元至54美元之间,我们重申对雅培的持有评级。两项业务差别很大,多元化医疗用品业务在低研发投资条件下即可获得持续高增长,而药物业务已经发展成熟,将缓慢增长,并需要可观的高风险研发投入,未来或可带来丰厚回报。这些业务吸引不同的股东,分拆是符合逻辑的。

制药业务困局仍未改变

抗炎药物Humira是雅培制药业务的主力,长期表现优异,但由于对未来竞争及专利到期的担忧而一直不被看好。制药业务的重大挑战是对其进行稀释,这样市盈率便可上升。这只能通过并购实现。雅培将于周五(10月21日)于纽约市召开分析会议,我们对计划的分拆细节问题很感兴趣。

估值及风险

雅培估值目前相比药业板块溢价15%,相比标普500和竞争对手强生分别折价10%和13%。分析师的估值仅略高于我们目前的目标股价。现金流量贴现法分析得出雅培的目标股价为53美元。因此我们认为公司目前股价已经接近公允估值,其中包括对分拆计划的预期。我们预测雅培股价将在目前交易价格范围内波动,上涨和下降风险很有限。我们认为雅培主要的下行风险是Humira销售明显减缓,以及/或并购协同作用未能充分发挥和利润率杠杆作用。上行风险为Humira表现超出预期,以及辉瑞风湿性关节炎在研药Tofacitinib遭遇大的障碍。(铁君)