轻仓基金加大建仓力度 重仓基金操作分化

http://msn.finance.sina.com.cn 2011-11-14 14:35 来源: 新浪财经

德圣基金研究中心

(1) 本周股市表现有所反复,市场在持续两周的反弹后进入震荡整理阶段。政策放松的利好效应逐渐释放,实质性利好仍有待观望;而国外市场的大幅波动也影响了A股的反弹。但从基金仓位操作来看,对后市环境逐渐转好的预期正在升温,许多轻仓基金开始大幅度增加股票仓位,以中小盘风格基金为甚;而重仓基金操作则有所分化,仓位增减不一。

(2) 11月10日仓位测算数据显示,本周偏股方向基金平均仓位相比上周有较小幅度上升。可比主动股票基金加权平均仓位为82.51%,相比前周上升0.49%;偏股混合型基金加权平均仓位为76.50%,相比前周上升0.27%;配置混合型基金加权平均仓位69.19%,相比前周显著上升2.17%。测算期间沪深300指数下跌1.63%,存在轻微的主动减仓效应;扣除被动仓位变化后,本周仓位较轻的配置混合型基金的主动增持最为显著,其他两类偏股方向基金主动增持都在1%以内(图表2)。

(3) 本周非股票投资方向的其他类型基金的股票仓位变化方向不一。其中,保本基金加权平均仓位7.98%,相比前周微降0.37%;债券型基金加权平均股票仓位11.29%,较前周增加1.49%;偏债混合型基金加权平均仓位31.53%,相比前周增加1.44%。(图表2)。

(4) 从不同规模划分来看,三种规模的偏股方向基金加权平均仓位变化幅度不一。三类偏股方向主动型基金中,大型基金加权平均仓位78.44%,相比前周微降0.45%。中型基金加权平均仓位80.65%,与前周相比微升0.55%。小型基金加权平均仓位78.42%,相比前周上升1.17%(图表3)。

(5) 从具体基金来看,本周基金主动增持占到多数,轻仓基金增持力度明显高于前周。扣除被动仓位变化后,200只基金主动增仓幅度超过2%,其中86只基金主动增仓超过5%。另一方面减持基金数量大为缩减,67只基金主动减持幅度超过2%,其中11只基金主动减持超过5%。

(6) 本周基金仓位水平分布继续向重仓方向移动:重仓基金(仓位>85%)占比32.53%,相比前周微降0.58%;仓位较重的基金(仓位75%~85%)占比28.03%,占比大幅上升6.8%;仓位中等的基金(仓位60%~75%)占比为18.34%,占比下降3.56%;仓位较轻或轻仓基金占比21.11%,相比前周下降约2%。

(7) 本周股市虽在连续反弹之后显露调整疲态,但从基金公司操作来看,基金对后市乐观情绪正在升温,对市场环境转好的判断趋于明确。确认反弹后,轻仓基金本周大幅度增加仓位,向行业平均仓位水平靠拢,其中尤以轻仓的中小盘风格基金为甚,如信达中小盘、中邮中小盘、泰达中小盘、华商动态等基金主动增持幅度均超过10%。从公司角度看,一贯仓位偏轻、策略偏空的部分基金公司也开始改变策略,如信达、泰达、中银等旗下偏股基金普遍大幅增仓。相反,在减仓基金中,较多看到仓位水平较高的大公司旗下基金产品,如易方达、嘉实、华夏等旗下多只基金有较明显的主动减仓,这应是借反弹回调之机优化持仓结构的结果。总体而言,基金对后市判断乐观情绪趋于升温,仓位策略逐渐转向积极。

图表1:各类型基金简单平均仓位变化

| 简单平均仓位 | 2011/11/10 | 2011/11/3 | 仓位变动 | 净变动 |

| 指数基金 | 94.62% | 94.25% | 0.37% | 0.46% |

| 股票型 | 81.94% | 81.00% | 0.94% | 1.19% |

| 偏股混合 | 75.80% | 74.73% | 1.07% | 1.38% |

| 配置混合 | 69.26% | 66.18% | 3.07% | 3.44% |

| 特殊策略基金 | 62.17% | 60.08% | 2.09% | 2.48% |

| 偏债混合 | 29.83% | 27.37% | 2.46% | 2.79% |

| 债券型 | 11.01% | 8.76% | 2.25% | 2.38% |

| 保本型 | 6.19% | 6.21% | -0.02% | 0.07% |

图表2:各类型基金加权平均仓位变化

| 加权平均仓位 | 2011/11/10 | 2011/11/3 | 仓位变动 | 净变动 |

| 指数基金 | 95.44% | 95.50% | -0.05% | 0.02% |

| 股票型 | 82.51% | 82.02% | 0.49% | 0.73% |

| 偏股混合 | 76.50% | 76.23% | 0.27% | 0.56% |

| 配置混合 | 69.19% | 67.02% | 2.17% | 2.54% |

| 特殊策略基金 | 67.39% | 65.87% | 1.52% | 1.89% |

| 偏债混合 | 31.53% | 30.09% | 1.44% | 1.78% |

| 债券型 | 11.29% | 9.80% | 1.49% | 1.63% |

| 保本型 | 7.98% | 8.35% | -0.37% | -0.25% |

注:基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权的权重每周都略有变化,与前周存在不可比因素

图表3:三类偏股方向基金按规模统计的平均仓位变化

| 基金规模 | 2011/11/10 | 2011/11/3 | 仓位变动 | 净变动 |

| 大型基金 | 78.44% | 78.89% | -0.45% | -0.18% |

| 中型基金 | 80.65% | 80.10% | 0.55% | 0.81% |

| 小型基金 | 78.42% | 77.25% | 1.17% | 1.46% |

注:(1)基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权权重以及计入大、中、小型基金的样本每周都略有变化,与前周存在不可比因素

(2)大型基金指规模百亿以上基金;中型基金50亿~100亿;小型基金50亿以下

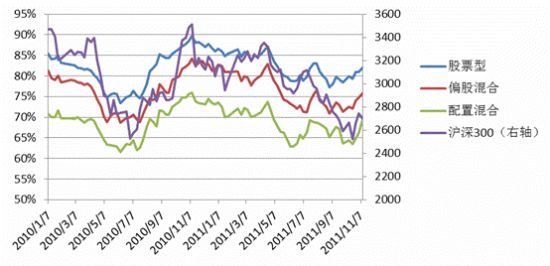

图表4:2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比