阳光私募加仓创业板 十大重仓股大幅跑赢大盘

http://msn.finance.sina.com.cn 2011-11-16 10:51 来源: 新浪财经

2011年三季报私募重仓股深度解析

融智评级研究中心 陈伙铸

三季报披露完毕,阳光私募持仓路线图完整浮现,私募排排网对此进行梳理。据私募排排网数据中心统计,阳光私募和券商集合理财一共现身444上市公司,其中,209家上市公司的十大流通股东榜单出现阳光私募魅影;阳光私募继续青睐中小市值个股,提高了创业板配置;制造业、医药医疗、电子元器件等成为私募重仓板块;泽熙、鸿道、武当等私募公司表现活跃;爱施德、劲胜股份、大华农被私募重仓持有;新国都、海大集团、盐田港等被增持最多;豫金刚石、小商品城、爱施德等被减持最多;苏州高新、华侨城A和ST化工等受到退出力度最大。

从统计看,阳光私募仍然偏爱抱团重仓,尤其喜欢独门重仓。而从十大重仓股表现看,由于创业板在三季度相对抗跌,部分业绩优秀个股更是表现抢眼,十大重仓股整体大幅跑赢大盘。

阳光私募加大了对创业板的配置力度,在经过一轮暴跌后,部分优质创业板个股显示出吸引力,阳光私募的大力进驻也表明了他们坚信新兴产业是未来的产业方向,从中长期的角度看,具有投资价值。

阳光私募的选股思路,可以参考,但要仔细筛选出优质个股,需要认真的研究,毕竟,创业板里良莠不齐,真正能成为大黑马的个股绝对是千里挑一。

阳光私募现身209家上市公司 减仓主板加仓创业板

三季度,在诸多利空的冲击下,A股经历了暴跌,沪深300下跌15.2%,中小板下跌12.79%,创业板则相对抗跌,下跌6.27%。在孱弱行情下,阳光私募总体仓位出现下降,表现相对中报而言活跃程度有所下降,这在已经披露完毕的三季报中也得以体现。

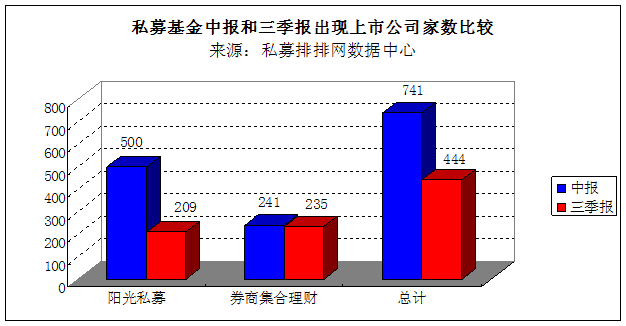

据私募排排网数据中心统计,沪深两市披露三季报的上市公司为3175家, 444家上市公司出现阳光私募和券商集合理财的身影,占比13.98%,相对中报的741家大幅下降了297家,这和三季度市场的暴跌有莫大关系。

具体到阳光私募的持仓路线,209家上市公司三季报出现阳光私募的身影,占两市比重的6.58%,相比中报的500家,大幅减少了291家(如图一)。

图一:

从统计数据可以看到,在三季度市场的暴跌中,阳光私募减仓幅度较大,大幅较少了297家,而券商集合理财则减仓较少,阳光私募的灵活性得以体现,在面对暴跌的时候,反应比较敏锐,迅速降低仓位,避免亏损的进一步扩大。

但由于市场处于普跌状态,阳光私募净值也不可避免的跟随着市场下跌,部分风险能力较差的私募,更是亏损严重,同样遭受了成立以来的最为严重的清盘危机。

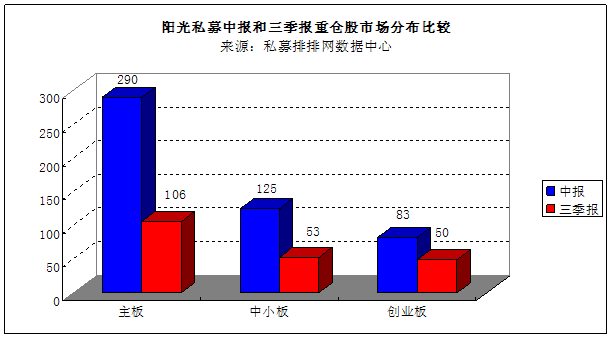

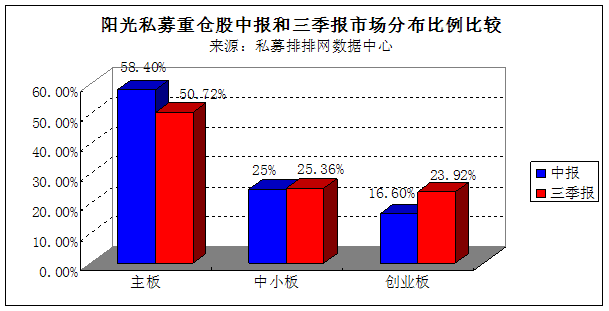

在阳光私募重仓股的市场分布中,主板为106家,中小板为53家,创业板为50家,分别占50.72%、25.36%和23.92%,中小市值占据半壁江山。(如图二和图三)。

图二:

图三:

从私募排排网统计数据可见,三季度,阳光私募对主板的减仓力度较大,相比中报大幅下降184家,而中小板和创业板也有所减持,但比例上却有所上升,特别是创业板,相较中报的16.6%,占比上升了7.32%。

私募青睐中小盘股的特点得以体现,特别是代表着未来产业方向的新兴产业,更是得到了私募重点配置,如新兴产业的聚集地创业板,经过漫长调整后,众多私募等来了建仓机会,如鸿道投资、明达资产、武当资产、尚雅投资、博颐投资和金中和等明星私募,都对创业板进行了大力建仓。

三季度的行情让私募亏损惨重,阳光私募的操作方向也出现了较大分歧,建仓、减仓、空仓者皆有之。据私募排排网数据中心统计,三季报中,阳光私募新进个股为149家、退出143家、持股不变的个股为30家、对30家公司进行了增持,而减持了23家公司的股份(如图四)。

图四:

从数据看,阳光私募在三季度的操作上相对谨慎,活跃度在大幅下降,出现在上市公司的次数也大幅下降,新进、增持等数量都大幅下降。

阳光私募三季度重仓板块前十 制造医药医疗最受宠

三季度,沪深两市板块几乎全线下跌,仅有部分板块逆市走红,如部分创业板里的个股仍然走强,而阳光私募三季度持有创业板个股比例也在加大,那么,阳光私募三季度的布局板块的具体分布如何呢?

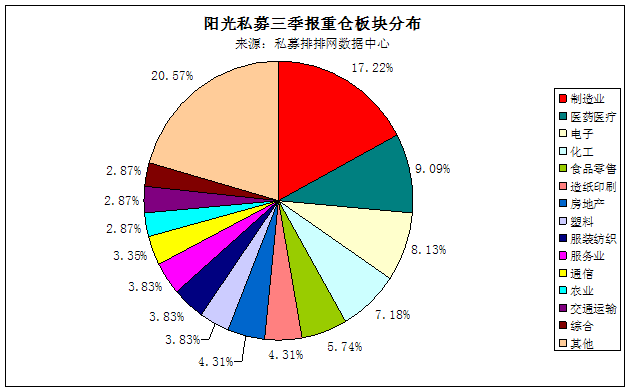

据私募排排网数据中心统计,阳光私募重仓板块前十名分别是制造业、医药医疗、电子、化工、食品零售、造纸印刷、房地产、塑料、服装纺织和服务业,占比分别为17.22%、9.09%、8.13%、7.18%、5.74%、4.31%、4.31%、3.83%、3.83%和3.83%(如图五)。

图五:

回顾中报统计数据,阳光私募重仓板块前十名分别是:机械设备制造、电子通信、化工、医药医疗、消费、房地产、交通运输、服装纺织、有色金属和农业,分别占14.79%、10.33%、9.39%、6.1% 、5.4%、4.93%、4.69%、3.52%、3.52%、3.52%和3.05%。

比较可以得知,中报和三季报的重仓板块变化并不明显,阳光私募的青睐板块延续性较好,短线频繁热换热点的操作模式较少,相对而言,会偏向于中长期部署青睐板块,板块变动少,多的只是个股的切换。

中国是一个制造业大国,而制造业是所有行业发展的基础,对国家发展起着举足轻重的作用,众多私募看好制造业的前景,特别是高端装备制造,更是国家扶持的重点行业,在我国从制造大国向制造强国转变的过程中,无疑是受益的。三季度,在私募重仓配置的板块中,制造业以17.22%的比重居首位。如鸿道投资大举买入新国都、山东矿机,尚雅投资抱团森远股份,泽熙投资建仓证通电子等。

随着我国逐步进入老龄化社会,医疗保健的前景无疑是巨大的,医药医疗也成为私募长期看好的品种,一直以来都备受私募关注,三季度,医药医疗占私募配置的9.09%,位居第二。如泽熙投资携同华泰联合梦想系列重仓三普药业,从容投资和景良投资聚首九安医疗,景林资产买入常山药业,博颐投资抱团千红制药。

电子元器件是私募第三大重仓板块,明星私募纷纷现身其中,泽熙投资和鸿道投资齐聚长盈精密,鸿道投资与尚雅投资邂逅长盈精密,武当资产和云程泰携手劲胜股份,同时,私募还有电子板块的独门股,如尚雅投资重仓乾照光电,武当资产看好瑞丰光电。

化工板块在三季度逆势走强,六国化工、澄星股份等一度成为市场的明星个股,独领风骚。而在阳光私募的配置中,化工板块成为重点配置品种,占比高达7.18%。新价值抱团威远生化,国弘资产重仓雅化集团,从容投资买入巨化股份,聚益投资潜入江山化工。

私募重仓的板块较多,化工、食品零售、造纸印刷、房地产、塑料、服装纺织、服务业、通信、农业、交通运输等也是私募重点配置的对象。

泽熙鸿道领衔明星私募前十强 价值派重配创业板

随着阳光私募大跨步的发展,规模不断增大,私募基金对A股市场的话语权也在不断加大,现身上市公司的十大流通股东榜单是司空见惯的事情。三季度,虽然市场出现了大跌,私募整体也降低了仓位,但仍然保持着不错的活跃度,明星私募不断出现在上市公司的十大流通股东榜单。

据私募排排网数据中心统计,现身十大流通股东次数最多的私募公司前十名分别是泽熙投资、鸿道投资、武当资产、尚雅投资、新价值、淡水泉、朱雀投资、聚益投资、三羊资产和从容投资,分别现身18、15、8、7、6、6、6、6、6、5家上市公司流通股东榜(如表一)。

表一:现身十大流通股东次数最多私募公司前十名

| 序号 | 私募公司 | 数量 | 三季度十大流通现身上市公司 |

| 1 | 泽熙投资 | 18 | 漳泽电力、骆驼股份、德赛电池、长盈精密、华丽家族、好当家、升华拜克、ST博通、新希望、天喻信息、庞大集团、丹化科技、包钢稀土、中国医药、三普药业、鑫富药业、证通电子、京山轻机 |

| 2 | 鸿道投资 | 15 | 中文传媒 、长盈精密、立讯精密、豫金刚石、秀强股份、亚夏汽车、万向德农、长海股份、方大炭素、好想你、永利带业、天泽信息、日科化学、新国都、山东矿机 |

| 3 | 武当资产 | 8 | 瑞丰光电、劲胜股份、金龙机电、宁波华翔、西安民生、大华农、特尔佳、西王食品 |

| 4 | 尚雅投资 | 7 | 新联电子、乾照光电、立讯精密、开山股份、劲嘉股份、万顺股份、森远股份 |

| 5 | 新价值 | 6 | 光电股份、万家乐、天保基建、威远生化、爱施德、置信电气 |

| 6 | 淡水泉 | 6 | 山东药玻、广州国光、潍柴重机、海大集团、合兴包装、武汉控股 |

| 7 | 朱雀投资 | 6 | 亚盛集团、西藏旅游、华斯股份、宏达高科、航天电器、ST长信 |

| 8 | 聚益投资 | 6 | 西安饮食、江苏舜天、江山股份、光华控股、东港股份、ST东盛 |

| 9 | 三羊资产 | 6 | 益民集团、华联控股、杭州解百、海博股份、歌华有线、创业环保 |

| 10 | 从容投资 | 5 | 正和股份、巨化股份、金宇集团、九安医疗、安徽水利 |

数据来源:私募排排网数据中心

三季报显示,泽熙投资和鸿道投资活跃程度最高,频繁出现在上市公司的十大流通股东榜单。

泽熙投资保持着快进快出的一贯特点,活力十足,再度现身18家上市公司的三季报,分别是漳泽电力、骆驼股份、德赛电池、长盈精密、华丽家族、好当家、升华拜克、ST博通、新希望、天喻信息、庞大集团、丹化科技、包钢稀土、中国医药、三普药业、鑫富药业、证通电子、京山轻机。资金规模大和短平快的特点是泽熙频繁现身上市公司的主要原因。

但泽熙投资另一特点:抱团进驻则相对淡化,仅有三普药业、漳泽电力、证通电子和好当家4家公司出现两期或两期以上泽熙旗下产品,当然,这也和弱势行情有着比较大的关系。

鸿道投资的风头丝毫不亚于泽熙投资,频繁现身15家上市公司,分别是中文传媒 、长盈精密、立讯精密、豫金刚石、秀强股份、亚夏汽车、万向德农、长海股份、方大炭素、好想你、永利带业、天泽信息、日科化学、新国都、山东矿机。其中,8家创业板公司、4家中小板公司、3家主板公司,偏好中小市值的特征相对明显。

另外,通过统计发现,明星私募多偏爱中小市值股票,创业板被重点关注,如明达资产重仓4股皆为创业板股票,博颐投资、武当资产、尚雅投资和金中和等,都是中小市值的追随者。

值得注意的是,偏好中小市值的私募公司多以研究见长,遵循价值投资的基本原则。众多研究见长的私募扎堆创业板和中小板,也表示着私募对未来新经济的看好,认为新兴产业代表着未来的产业方向,未来的牛股和黑马,会诞生在其中。

依然爱抱团 阳光私募流行独门

抱团是私募基金近年来一个鲜明的特点,由于私募公司很多时候都采用复制策略,出现多期产品集体进驻某一只股票是屡见不鲜的事情,三季报中,阳光私募抱团的特点得以延续。

据私募排排网数据中心统计,在阳光私募现身的209家上市公司中,有两只或以上阳光私募产品同时进驻的上市公司为60家,占28.71%,而这些个股有基本上为私募公司的独门重仓股,同一家私募公司旗下两只或以上产品现身上市公司为51家,占60家的85%。

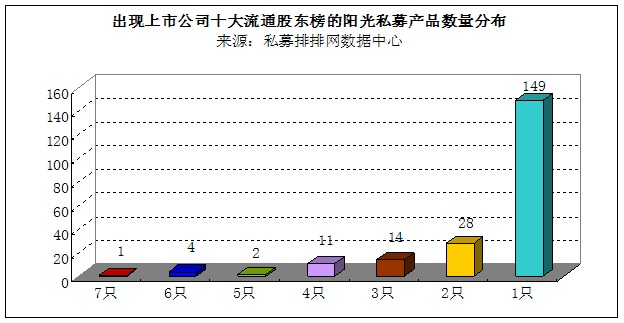

其中,被7只阳光私募产品集中持有的有1家上市公司,6只阳光私募产品进驻的有4家上市公司,5只阳光私募产品现身的有2家,4只阳光私募产品持有的为11家,3只阳光私募产品出现流通股东榜单的有14家,28家上市公司十大流通股东榜中出现2只阳光私募产品,另外149家上市则被有1只阳光私募产品出现(如图六)。

图六:

在众多个股中,被阳光私募抱团的明星个股也浮现水面。据私募排排网数据中心统计显示,在众多上市公司中,被多期阳光私募产品共同持有前十名分别是爱施德、劲胜股份、大华农、威远生化、三普药业、恒泰艾普、森远股份、纳川股份、光电股份和迪安诊断(如表二)。

表二:被多只私募产品持有个股前十名

| 序号 | 股票名称 | 私募产品数 | 私募产品 |

| 1 | 爱施德 | 7 | 中信信托-新价值1期、山东信托-新价值4号、平安信托-新价值成长一期、粤财信托-新价值2期、华润信托-福麟7号、粤财信托-新价值8号、陕国投-新价值12号 |

| 2 | 劲胜股份 | 6 | 中信信托-武当17期、华润深国投-武当稳健增长、华润深国投-武当5期、北京信托-云程泰二期、北京信托-云程泰资本增值、外贸信托-新股C13 |

| 3 | 大华农 | 6 | 中信信托-武当17期、兴业信托-武当目标回报第3期、华润深国投-武当稳健增长、华润深国投-武当5期、中融国际-融新73号、外贸信托-新股C13 |

| 4 | 威远生化 | 6 | 粤财信托-新价值8号、平安信托-新价值成长一期、外贸信托-富锦9号、粤财信托-新价值2期、山东信托-新价值4号、中海信托-新股约定申购资金信托(10) |

| 5 | 三普药业 | 6 | 中融国际-泽熙三期 、山东信托-泽熙瑞金1号、华润深国投-泽熙4期、北京信托-泽熙二期、山东信托-梦想六号、山东信托-梦想十号 |

| 6 | 恒泰艾普 | 5 | 华润信托-博颐2期、华润信托-博颐精选3期、华润信托-博颐精选、华润信托-博颐稳健1期、华润深国投-龙信基金通1号 |

| 7 | 森远股份 | 5 | 平安信托-投资精英之尚雅、华润深国投-尚雅5期、华润深国投-尚雅2期、华润深国投-尚雅1期、中信信托-双盈8号 |

| 8 | 纳川股份 | 4 | 华润深国投-明达3期、华润深国投-明达2期、华润深国投-明达、

北京信托-明达4期 |

| 9 | 光电股份 | 4 | 粤财信托-新价值8号、粤财信托-新价值2期、粤财信托-新价值4号、平安信托-新价值成长一期 |

| 10 | 迪安诊断 | 4 | 华润深国投-博颐稳健1期、华润深国投-博颐精选3期、华润深国投-博颐精选、华润深国投-博颐2期 |

来源:私募排排网数据中心

爱施德、威远生化和光电股份都是新价值的重仓股,其中,爱施德的十大流通股东榜单中出现7只阳光私募产品的身影,位列第一。威远生化也被新价值旗下5期产品抱团,加上“中海信托-新股约定申购资金信托(10)”,一共6期产品进驻,排名第四。而排名第九的光电股份,也由新价值旗下4期产品重仓持有。

武当资产三季报中现身的频率非常高,其重仓的劲胜股份和大华农各被6只阳光私募产品持有,分列第二、三名,而武当资产买入的力度相对较大,大手笔建仓。

博颐投资的表现也相当抢眼,重仓股的恒泰艾普和迪安诊断分列第六、十名,且在三季度均有不俗的阶段性表现,股价一度出现较大的上涨。

另外,泽熙投资携手梦想系列进驻的三普药业排名第六,尚雅投资的重仓股森远股份和明达资产重仓的纳川股份,分列第七、八名。

新国都领衔十大私募重仓股 三季度整体大幅跑赢大盘

私募基金高度控盘的个股受到市场的高度关注,据私募排排网数据中心统计,按私募产品占流通股本比重排名,十大私募重仓股分别为新国都、爱施德、劲胜股份、恒泰艾普、豫金刚石、日科化学、大华农、亚夏汽车、海伦哲和易华录,阳光私募产品占流通股本的比重分别高达18.08%、16.6%、15.97%、15.92%、15.91%、15.56%、13.92%、13.4%、12.1%和10.88%(如表三),对个股的走势起着举足轻重的作用。

表三:阳光私募占流通股比重最大个股前十名

| 序列 | 股票名称 | 阳光私募产品 | 共持仓数(万股) | 占流通股本比重 | 三季报净利润 | 三季度涨跌 |

| 1 | 新国都 | 外贸信托-鸿道3期

山东信托-鸿道1期 山东信托-鸿道2期 |

520.68 | 18.08% | 8.88% | 1.63% |

| 2 | 爱施德 | 山东信托-新价值4号

粤财信托-新价值8号 粤财信托-新价值2号 中信信托-新价值1期 平安信托-新价值成长一期 华润深国投-福麟7号 陕国投-新价值12号 |

1094.15 | 16.6% | -28.47% | -2.44% |

| 3 | 劲胜股份 | 中信信托-武当17期

北京信托-云程泰二期 北京信托-云程泰资本增值 华润深国投-武当5期 华润深国投-武当稳健增长 外贸信托-新股C13 |

949.34 | 15.97% | -19.54% | 6.34% |

| 4 | 恒泰艾普 | 华润深国投-博颐稳健1期

华润深国投-博颐精选3期 华润深国投-博颐精选 华润深国投-博颐2期 华润深国投-龙信基金通1号 |

710.15 | 15.92% | 41.09% | 28.1% |

| 5 | 豫金刚石 | 山东信托-鸿道1期

山东信托-梦想六号 山东信托-梦想十号 外贸信托-鸿道3期 |

2148.13 | 15.91% | 80.72% | 1.69% |

| 6 | 日科化学 | 外贸信托-鸿道3期

山东信托-鸿道1期 |

544.7 | 15.56% | 23.53% | 4.9% |

| 7 | 大华农 | 中信信托-武当17期

华润深国投-武当5期 华润深国投-武当稳健增长 兴业信托-武当目标回报第3期 中融国际-融新73号 外贸信托-新股C13 |

932.69 | 13.92% | 2.21% | 1.99% |

| 8 | 亚夏汽车 | 外贸信托-鸿道3期

山东信托-鸿道1期 山东信托-鸿道2期 |

236.1 | 13.4% | 41.46% | -1% |

| 9 | 海伦哲 | 华润深国投-非凡18号

外贸信托-富锦6号 中信信托-建苏706 |

242.01 | 12.1% | -33.19% | 0.51% |

| 10 | 易华录 | 北京信托-明达4期

华润深国投-明达2期 华润深国投-明达3期 |

184.97 | 10.88% | 86.74% | 34.1% |

数据来源:私募排排网数据中心

十大私募重仓股都是中小市值股票,其中,8只创业板,2只中小板。且大多被某一家私募公司旗下产品集体持有,如鸿道投资进驻的新国都、日科化学和亚夏汽车,新价值重仓的爱施德,武当资产进驻的大华农,博颐投资继续持有的恒泰艾普和明达资产大举买入的易华录。

十大私募重仓股吸人眼球,而鸿道投资风头最劲,分别持有新国都、豫金刚石、日科化学和亚夏汽车520.68万股、2148.13万股、544.7万股、236.1万股,分别占流通股本的18.08%、15.91%、15.56%和13.4%,足以影响这些股票的走势。

阳光私募十大重仓股中,据三季报显示,前三季度的平均利润为20.34%,其中,7家上市公司为正利润,3家出现亏损,分别为爱施德、劲胜股份和海伦哲,下降28.47%、19.54%和33.19%,而易华录的86.74%业绩增长派排名第一,同时,也以34.1%的季度涨幅排名第一。

同上市公司业绩看,阳光私募十大重仓股表现尚可,而从股票的走势上看,十大重仓股表现大幅领先市场,平均上涨7.58%,同期,沪深300下跌15.2%,中小板下跌12.79%,创业板下跌6.27%。

从10月24日以来的这轮反弹行情来看,阳光私募的前十大重仓股在二级市场上的表现相当惹眼,平均上涨12.82%,其中有8只个股的涨幅超过了10%,表现最好的新国都涨幅甚至高达24.74%。与其对比,同期上证指数仅上涨了9.12%。

鸿道投资大手笔增持新国都 新价值三季度减仓明显

私募在三季度的操作分歧较大,总体上有所减仓,但部分私募积极逢低建仓或者增仓手上持有个股。据私募排排网数据中心统计,三季度被阳光私募增持30家上市公司,增持最多个股分别为新国都、海大集团、盐田港、中卫国脉、南方汇通、海伦哲、鑫富药业、西藏旅游、长征电气和劲胜股份,分别被增持409.46万股、301.68万股、253.56万股、186.79万股、180.17万股、146.7万股、130.82万股、130.47万股、116.08万股和64.69万股(如表四)。

表四:被阳光私募产品增持最多个股前十名

| 序列 | 个股 | 增持产品 | 合计增持(万股) | 所属市场 | 板块 |

| 1 | 新国都 | 外贸信托-鸿道3期

山东信托-鸿道1期 |

409.46 | 创业板 | 制造业 |

| 2 | 海大集团 | 平安信托-投资精英之淡水泉

外贸信托-淡水泉精选1期 |

301.68 | 中小板 | 农林牧渔 |

| 3 | 盐田港 | 华润深国投-非凡18号 | 253.56 | 主板 | 运输 |

| 4 | 中卫国脉 | 中融国际-非凡结构化1号 | 186.79 | 主板 | 通信 |

| 5 | 南方汇通 | 中海信托-浦江之星8号二期

中海信托-浦江之星13号 |

180.17 | 主板 | 制造业 |

| 6 | 海伦哲 | 华润深国投-非凡18号 | 146.7 | 创业板 | 制造业 |

| 7 | 鑫富药业 | 山东信托-泽熙瑞金1号 | 130.82 | 中小板 | 化工 |

| 8 | 西藏旅游 | 中信信托-朱雀9期

华润深国投-朱雀合伙专项 |

130.47 | 主板 | 旅游 |

| 9 | 长征电气 | 华润深国投-民森A号 | 116.08 | 主板 | 制造业 |

| 10 | 劲胜股份 | 北京信托-云程泰二期

北京信托-云程泰资本增值 |

64.69 | 创业板 | 电子 |

数据来源:私募排排网数据中心

在增持榜的前十名中,鸿道投资增持的新国都列第一名。另外,淡水泉增持了海大集团、泽熙瑞金则继续买入鑫富药业、民森投资加仓长征电气、云程泰而增持劲胜股份。

在增持前十名的个股中,3个属于创业板,2个属于中小板,5个主板上市公司,私募偏好中小市值股票,在下跌市中,趁低吸纳。

而在板块上,增持个股多和制造业相关,4家公司从事和制造业相关的工作,1家化工、1家电子、1家通信1家运输、1家旅游和1家农业公司。

另一方面,三季度, 随着A股的重挫,部分阳光私募实行了减仓操作,规避风险。据私募排排网数据中心统计,三季度被阳光私募减持23家上市公司,减持最多个股分别为豫金刚石、小商品城、爱施德、兰生股份、金宇集团、威远生化、恒泰艾普、山东药玻、光电股份和置信电气。分别被减持了318.17万股、257万股、176.46万股、170.07万股、153.99万股、134.01万股、105.3万股、89.61万股、87.54万股和86.21万股(如表五)。

表五:被阳光私募产品减持最多个股前十名

| 序列 | 减持个股 | 减持产品 | 合计减持(万股) | 市场类型 | 所属板块 |

| 1 | 豫金刚石 | 山东信托-梦想十号

山东信托-梦想六号 鸿道3期 |

-318.17 | 创业板 | 制造业 |

| 2 | 小商品城 | 平安信托-睿富一号 | -257 | 主板 | 百货 |

| 3 | 爱施德 | 平安信托-新价值成长一期

华润深国投-福麟7号 中信信托-新价值1期 粤财信托-新价值2号 粤财信托-新价值8号 山东信托-新价值4号 |

-176.46 | 中小板 | 机械、电子批发 |

| 4 | 兰生股份 | 华润深国投-睿信3期

华润深国投-睿信 华润深国投-睿信2期 华润深国投-睿信4期 |

-170.07 | 主板 | 商业经纪与代理业 |

| 5 | 金宇集团 | 中融国际-从容成长 | -153.99 | 主板 | 生物药品制造业 |

| 6 | 威远生化 | 山东信托-新价值4号

粤财信托-新价值2期 外贸信托-富锦9号 |

-134.01 | 主板 | 化工 |

| 7 | 恒泰艾普 | 华润深国投-博颐2期

华润深国投-博颐精选 华润深国投-博颐精选3期 华润深国投-博颐稳健1期 |

-105.3 | 创业板 | 服务业 |

| 8 | 山东药玻 | 平安信托-投资精英之淡水泉 | -89.61 | 主板 | 玻璃 |

| 9 | 光电股份 | 平安信托-新价值成长一期

粤财信托-新价值4号 |

-87.54 | 主板 | 制造业 |

| 10 | 置信电气 | 平安信托-新价值成长一期 | -86.21 | 主板 | 制造业 |

数据来源:私募排排网数据中心

从统计数据看,阳光私募减持的个股主要集中在主板,对中小市值反而有建仓的行为。减持前十名中,其中7个属于主板,仅有2个创业板和1个中小板股票。

减持的板块中,以制造业为主,但相对较为散乱,没有形成较为明显的规律。

而从投资顾问看,新价值在三季度进行了较大幅度的减仓,前十名中有4家属于新价值的重仓股,而鸿道投资、睿信投资、博颐投资和淡水泉等也榜上有名。

新价值今年以来遭受了比较大的下跌,亏损的压力、客户的压力和对行情的判断都迫使新价值在三季度进行了一定程度的减仓,这在其重仓股中完全得以体现。

据私募排排网数据中心统计,阳光私募三季度减持前十名个股中,其中有4个是新价值重仓品种,分别为爱施德、威远生化、光电股份和置信电气,各被减持176.46万股、134.01万股、87.54万股和86.21万股,分列第三、六、九和十名。

三季度,阳光私募退出143家上市公司的十大流通股东,其中,排名前十名的分别是苏州高新、华侨城A、ST化工、中国南车、钱江水利、巨化股份、安徽水利、巨力索具、吉林高速和上海医药,分别退出2770.41万股、2624.37万股、2442.89万股、2109.37万股、1773.22万股、1452.88万股、1444.81万股、1262.76万股和826.44万股(如表六)。

表六:阳光私募三季度退出个股前十名排名

| 序列 | 名称 | 所属市场 | 合计退出(万股) | 退出产品 |

| 1 | 苏州高新 | 主板 | 2770.41 | 中融国际-泽熙三期

山东信托-梦想5号 |

| 2 | 华侨城A | 主板 | 2624.37 | 华润深国投-非凡17号 |

| 3 | ST化工 | 主板 | 2442.89 | 中融国际-融新306号 |

| 4 | 中国南车 | 主板 | 2109.37 | 华润深国投-重阳3期 |

| 5 | 钱江水利 | 主板 | 1927.46 | 中信信托-理财19

江苏信托-民生新股自由打三号 中信信托-理财17 北京信托-银驰5号 |

| 6 | 巨化股份 | 主板 | 1773.22 | 山东信托-泽熙瑞金1号

北京信托-泽熙二期 |

| 7 | 安徽水利 | 主板 | 1452.88 | 中信信托-理财19

江苏信托-民生新股自由打三号 |

| 8 | 巨力索具 | 中小板 | 1444.81 | 山东信托-泽熙瑞金1号

中信信托-上海建行820 兴业信托-建行财富一期10号 |

| 9 | 吉林高速 | 主板 | 1262.76 | 兴业信托-兴业天津2008-4号

兴业信托-建行财富一期11号 中融国际-08融新49号 |

| 10 | 上海医药 | 主板 | 826.44 | 华润深国投-重阳3期 |

数据来源:私募排排网数据中心

从统计数据看,阳光私募退出个股主要集中在主板,前十名中,9个为主板个股,1只属于中小板,第一季度表现最为抢眼水利和氟化工各有两家公司排名前十。

从退出的私募公司看,泽熙投资和重阳投资的退出力度较大,泽熙投资退出苏州高新、巨化股份和巨力索具,分列第一、六和八位。而重阳投资则退出中国南车和上海医药,分列第四、十名。

结论:

三季报披露完毕,据私募排排网数据中心统计,阳光私募和券商集合理财一共现身444上市公司,其中,209家上市公司的十大流通股东榜单出现阳光私募魅影;阳光私募继续青睐中小市值个股,提高了创业板配置;制造业、医药医疗、电子元器件等成为私募重仓板块;泽熙、鸿道、武当等私募公司表现活跃;爱施德、劲胜股份、大华农被私募重仓持有;新国都、海大集团、盐田港等被增持最多;豫金刚石、小商品城、爱施德等被减持最多;苏州高新、华侨城A和ST化工等受到退出力度最大。

从统计看,阳光私募仍然偏爱抱团重仓,尤其喜欢独门重仓。而从十大重仓股表现看,由于创业板在三季度相对抗跌,部分业绩优秀个股更是表现抢眼,十大重仓股整体大幅跑赢大盘。

阳光私募加大了对创业板的配置力度,在经过一轮暴跌后,部分优质创业板个股显示出吸引力,阳光私募的大力进驻也表明了他们坚信新兴产业是未来的产业方向,从中长期的角度看,具有投资价值。

阳光私募的选股思路,可以参考,但要仔细筛选出优质个股,需要认真的研究,毕竟,创业板里良莠不齐,真正能成为大黑马的个股绝对是千里挑一。