好买基金:现阶段可积极参与封基投资

http://msn.finance.sina.com.cn 2011-11-17 11:51 来源: 新浪财经

好买基金研究中心研究员 曾令华

一、投资封基,时间站在你的一边

在经过10月底至11月初的上涨之后,A股再次进入盘整,持续处于胶着状态。在周报中,我们提到制约A股的“三座”大山:大环境上处于经济增速与通货膨胀双降的衰退期;货币政策仍处于较紧的状态;股市的供需矛盾突出。三座大山中的两座已经开始松动。首先,货币政策预期改善。通胀下行趋势已经确立。货币政策再紧已无必要。 “保增长”可能超越“控通胀”成为重点。近期“微调”、定向宽松的举动出现,如近期一系列的金融财政政策支持小型微型企业发展措施。10月新增贷款规模也超出预期。其次,鼓励长期投资的措施开始出现。证监会相关负责人9日表示,所有上市公司应采取措施完善分红政策及其决策机制,将进一步加强对上市公司利润分配决策过程和执行情况的监管。证监会将立即从首次公开发行股票开始,在公司招股说明书中细化回报规则、分红政策和分红计划,并作为重大事项加以提示。此外,证监会正系统梳理和研究分红税收政策,推动分红税收政策合理化,增加上市公司现金分红的积极性。分红有助于培养长期限投资者,有助于改变整个A股的生态。近期发行的个股,纷纷把分红策略提到了招股说明书的显要位置。从历史经验来看,衰退期权益资产不占优。

好的坏的交织在一起,实在是令人纠结。市场也是“乍暖还寒时候,最难将息”,我们认为目前来看,积极因素逐渐累积,夯实底部,未来趋于乐观的可能性在加大。在这个时候,我们觉得普通投资者不妨投资封基,做时间的朋友。

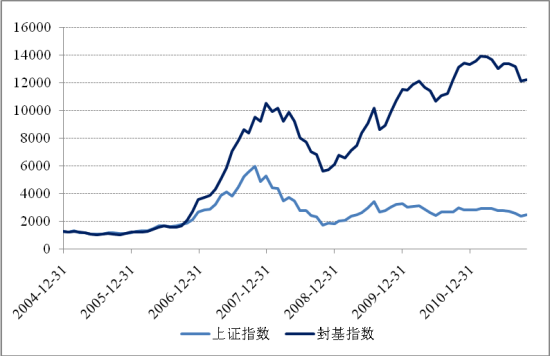

我们以2004年12月31日为基点,以现在还有的25只传统封基为样本,构建一个封基指数,基点取值为当时上证综指的点位即1266.50点,以月度基金的价格平均涨幅作为指数的涨幅,至2011年10月31日,基金指数的点位为12224.10点,上涨幅度达8.65倍,而同期上证指数收盘于2468.25点,涨幅不到一倍。

封闭式基金指数与上证指数比较图

封闭式基金指数与上证指数比较图

封闭式基金指数与上证指数比较图时间截至日:2011年10月31日

封闭式基金之所以会有如此大的超额收益得益于两个方面:首先是强制分红机制。理论上分红后折价率会瞬时扩大,而基金的其它条件并未变化,就会存在填权效应。这会形成超额的收益。近几年,封闭式基金分红行情提前,分红后折价率不缩小反而扩大,原因就是之前行情已经透支,但放长一点来看,在存在折价率的情况下,分红机制贡献了一部分超额收益。其次是封闭式基金折价率缩小。封闭式基金在到期后封转开,折价率呈现收敛的走势。这部分收敛也贡献了超额收益。从这个角度上看,投资封闭式基金,时间就成了你的朋友。2005年封闭式基金的整体折价率一度达到50%,而在上周末封闭式基金的整体折价率不到10%,这意味着期间不考虑净值的增长,折价率的缩小也贡献近80个点的超额收益。当净值增长再配合折价率缩小时,封闭式基金的价格就会呈现乘数效现,呈现成倍的增长。按照上面的情形,假如净值增长一倍,价格的增长将在2.5倍左右。

二、“好时光”难再现,在低折价中投资

理论上折价率应该是一个内在稳定器,在市场大幅上涨后,折价率应该扩大,因为后市上涨的概率较小,而在市场下跌后,折价率应该缩小,因为后市上涨概率较大。但事实上,市场参与者受指数本身的影响较大,涨时看涨,跌时看涨,这就形成了在市场高位时,折价率反而低,而在市场低位时,折价率反而高的特点。不妨当一下“事后诸葛亮”,现在看来2005年和2006年是投资封闭式基金的黄金时期,折价率位于历史高位,而市场点位位于低位。

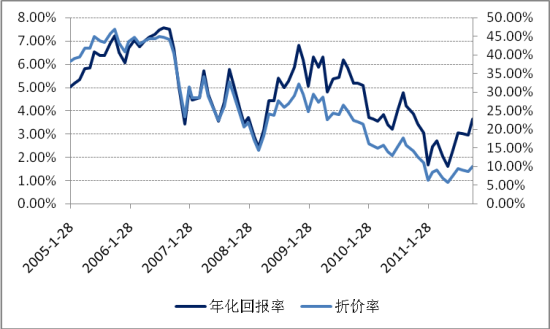

同时,从我们经常观测的指标折价率的静态年化回报率来看,这个指标假设到期后净值未变,价格等于净值带来的价格增长的年化回报率,2005年、2006年两年这一指标大部分时候处于6%-7%的区间。08年末和09年初一度也回到6%。现阶段基本维持在3%左右。

封闭式基金历年折价率

封闭式基金历年折价率

封闭式基金历年折价率注: 年化回报率指折价率的静态年化回报率 时间截止日:2011年11月11日

从图形上看,2010年是折价率年化回报率的转折点,之前大部分时间维持在5%以上,之后基本是围绕3%浮动。2010年4月份股指期货的推出是这一现象的直接原因。股指期货推出之后,理论上可以买入封闭式基金,构建一个贝塔值稳定的组合,再卖出股指期货,等待折价率的回归进行套利。这封杀了折价率的下行空间,使得折价率的年化回报率不可能大幅提升,从这点上来说,从制度上封闭式基金大幅折价的时代已经一去不复返了,绝对低估的“好时光”难再。

另一方面,封闭式基金受关注程度增加。以往投资封闭式基金的机构主要是保险公司,从前十大持有人的统计来看,封闭式基金有超过50%的份额被保险公司持有,一些基金的持有比例甚至接近70%。近年来一些新兴的机构投资者也爱上了封闭式基金,纷纷推出以封闭式基金为标的的产品。如国投瑞银旗下的洪瑞、环瑞一对多产品、南方基金(微博)推出的招行灵活配置之封基增强回报1号资产管理计划、华安基金(微博)公司推出的华安基金封基型组合等等,一些券商集合理财产品也有类似产品,信托和私募公司也有产品加入到其中。机构投资者的大量参与,充分挖掘了封闭式基金的潜力,也阻碍封闭式基金折价率的非理性扩大。

股指期货工具的出现,机构投资者的参与,再加上剩余期限越来越近,折价率再难以提供丰厚的安全垫,低折价率,低静态年化回报率将成为常态。

三、现阶段可布局封基

现阶段布局封基,可关注分红因素。在满足分红条件的情况,根据《证券投资基金管理暂行办法》的规定,基金管理必须以现金形式分配至少90%的基金净收益,并且每年至少分配一次。分红条件一般为:其一基金当年收益弥补以前年度亏损后方可进行分配;其二,基金收益分配后单位净值不能低于面值;其三,已实现收益为正。我们采用“中报可分配利润”+“三季度利润扣减公允价值变动损益后的净额”作为基金的已实现收益,得到的基本表格如下:

| 证券简称 | 前三季度可分配利润(测算) | 净值 | 今年以来收益 | 最新折价率 | 剩余到期年限 | 折价率年化收益率 |

| 基金通乾 | 0.12 | 1.1045 | -21.53% | 9.28% | 4.85 | 2.03% |

| 基金景福 | 0.15 | 1.0603 | -17.38% | 8.52% | 3.17 | 2.85% |

| 基金汉盛 | 0.12 | 1.1325 | -8.37% | 3.31% | 2.51 | 1.35% |

| 基金开元 | 0.07 | 0.9816 | -8.19% | 6.68% | 1.38 | 5.14% |

| 基金普惠 | 0.05 | 1.0331 | -13.69% | 9.21% | 2.17 | 4.55% |

| 基金同盛 | 0.09 | 1.1112 | -11.57% | 10.82% | 3.01 | 3.87% |

| 基金景宏 | 0.07 | 1.0311 | -15.82% | 5.63% | 2.50 | 2.34% |

| 基金金鑫 | 0.04 | 1.0143 | -13.27% | 13.34% | 2.97 | 4.94% |

| 基金金泰 | 0.04 | 1.0004 | -12.48% | 6.54% | 1.38 | 5.02% |

| 基金汉兴 | 0.07 | 0.9915 | -11.07% | 11.85% | 3.17 | 4.06% |

| 基金安顺 | 0.04 | 1.0189 | -12.58% | 6.37% | 2.61 | 2.55% |

| 基金安信 | 0.03 | 1.0128 | -16.51% | 6.89% | 1.62 | 4.50% |

| 基金同益 | 0.03 | 0.9281 | -17.43% | 11.22% | 2.43 | 5.02% |

| 基金裕隆 | 0.03 | 0.9706 | -5.29% | 9.75% | 2.61 | 4.00% |

| 基金兴和 | 0.00 | 0.9944 | -8.79% | 10.50% | 2.69 | 4.20% |

| 基金科瑞 | 0.02 | 1.0182 | -13.98% | 12.69% | 5.40 | 2.55% |

| 基金普丰 | -0.02 | 0.9711 | -12.56% | 11.54% | 2.70 | 4.65% |

| 基金银丰 | 0.00 | 1.0290 | -14.63% | 14.87% | 5.83 | 2.80% |

| 基金丰和 | -0.02 | 0.9808 | -18.51% | 14.97% | 5.43 | 3.03% |

| 基金久嘉 | -0.03 | 0.9083 | -12.89% | 14.68% | 5.72 | 2.82% |

| 基金天元 | -0.05 | 0.9086 | -13.99% | 12.83% | 2.81 | 5.00% |

| 基金裕阳 | -0.03 | 0.9140 | -12.72% | 8.42% | 1.71 | 5.27% |

| 基金泰和 | -0.01 | 0.9577 | -14.16% | 7.70% | 2.43 | 3.36% |

| 基金兴华 | -0.05 | 0.9568 | -10.52% | 4.26% | 1.47 | 3.01% |

| 基金鸿阳 | -0.22 | 0.7723 | -7.93% | 12.99% | 5.14 | 2.74% |

按照以上三个条件筛下来,再加上折价率年化回报率不能太低的条件,具有良好投资价值的基金是基金开元、基金普惠、基金同盛,基金金鑫、基金金泰也可以适当参与。