好买基金:调整有望夯实市场底部

http://msn.finance.sina.com.cn 2011-11-21 13:12 来源: 新浪财经

好买基金研究中心

市场回顾

一、基础市场

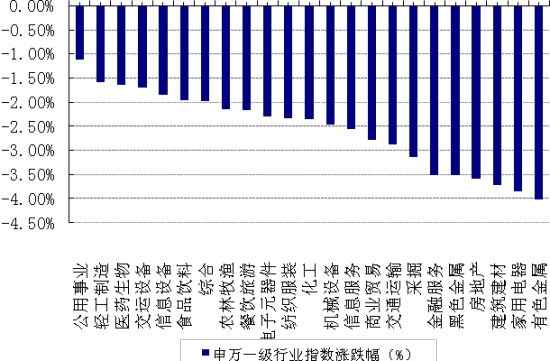

上周,沪深两市双双收跌。截止收盘上证综指收于2416.56点,跌64.52点。跌幅为2.60%;深成指收于10025.17点,跌393.77点,跌幅为3.78%。中证100下跌3.31%,中证500下跌2.43%。23个申万一级行业无一行业上涨,其中,公用事业、轻工制造、医药生物表现居前,分别为-1.12%、-1.59%、-1.65%,建筑建材、家用电器、有色金属表现居后,分别为-3.71%、-3.85%、-4.01%。

上周,中信标普全债指数下跌0.09个百分点。

上周,欧美主要市场普遍下跌,其中,道指下跌2.94%。标普500下跌3.81%;道琼斯欧洲50 下跌2.69%。亚太主要市场普遍下跌,其中,恒生指数下跌3.38%,印度孟买下跌4.78%。

| 上周各类指数表现 | ||

| 指数名称 | 收盘指数 | 涨跌幅(%) |

| 上证综合指数 | 2416.56 | -2.60 |

| 沪深300 | 2606.50 | -3.28 |

| 深证成份指数 | 10025.17 | -3.78 |

| 上证基金指数 | 3936.42 | -2.96 |

| 深证基金指数 | 4898.74 | -2.76 |

| 中证100 | 2417.42 | -3.31 |

| 中证500 | 3963.26 | -2.43 |

| 道琼斯工业平均指数 | 11796.16 | -2.94 |

| 标准普尔500指数 | 1215.65 | -3.81 |

| 道琼斯欧洲50 | 2229.55 | -2.69 |

| 法国巴黎CAC40指数 | 2997.01 | -4.84 |

| 伦敦金融时报100指数 | 5362.94 | -3.29 |

| 俄罗斯RTS指数 | 1495.87 | -2.28 |

| 东京日经225指数 | 8374.91 | -1.64 |

| 恒生指数 | 18491.23 | -3.38 |

| 韩国综合指数 | 1839.17 | -1.30 |

| 印度孟买Sensex30指数 | 16371.51 | -4.78 |

| 中信标普全债指数 | 1281.17 | -0.09 |

| 中债国债全价指数 | 116.65 | -0.25 |

| 中债企业债全价指数 | 95.36 | -0.49 |

数据来源:Wind、好买基金研究中心

上周申万一级行业涨跌幅

上周申万一级行业涨跌幅

上周申万一级行业涨跌幅数据来源:Wind、好买基金研究中心

二、基金市场

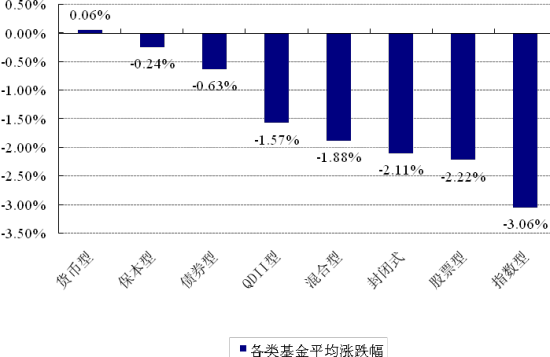

上周,除货币型外各类基金全部下跌,债券型跌0.63%,QDII跌1.57%,混合型、股票型和指数型跌1.88%,2.22%,3.06%。

上周各类基金平均净值涨跌幅

上周各类基金平均净值涨跌幅

上周各类基金平均净值涨跌幅数据来源:Wind、好买基金研究中心 QDII净值截至日为2011年11月17日

上周,股票型排名前三的分别是银河消费驱动跌0.30%,宝盈资源优选跌0.42%,银河蓝筹精选跌0.74%。混合型中排名第一的是金元比联宝石动力涨0.07 %。QDII中排名第一的是华安大中华升级涨1.20%。上周指数型中排名第一的是金鹰中证技术领先跌 1.83%。

| 权益类基金收益率排名前五 | |||

| 股票型涨幅前五 | 混合型涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 银河消费驱动 | -0.30 | 金元比联宝石动力 | 0.07 |

| 宝盈资源优选 | -0.42 | 万家和谐增长 | -0.19 |

| 银河蓝筹精选 | -0.74 | 中欧新蓝筹 | -0.25 |

| 泰信发展主题 | -0.91 | 华商动态阿尔法 | -0.31 |

| 华泰柏瑞价值增长 | -1.02 | 万家双引擎 | -0.49 |

| 封闭式净值涨幅前五 | QDII涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 国投瑞银双债增利A | -0.10 | 华安大中华升级 | 1.20 |

| 工银瑞信四季收益 | -0.20 | 华安香港精选 | 0.75 |

| 富国天丰强化收益 | -0.20 | 富国全球债券 | 0.31 |

| 中欧增强回报 | -0.21 | 泰达宏利全球新格局 | -0.10 |

| 建信信用增强 | -0.29 | 鹏华环球发现 | -0.24 |

| 指数型基金涨幅前五 | |||

| 名称 | 周涨跌幅(%) | ||

| 金鹰中证技术领先 | -1.83 | ||

| 大成深证成长40ETF联接 | -2.02 | ||

| 大成深证成长40ETF | -2.07 | ||

| 东吴中证新兴产业 | -2.21 | ||

| 广发中证500 | -2.31 | ||

数据来源:Wind、好买基金研究中心 注:QDII净值截至日为2011年11月17日

债券型收益前三的分别是嘉实超短债涨0.12 %,光大保德信收益A涨0.09 %,嘉实稳固收益与上周持平。

| 固定收益类收益率排名前五 | |||

| 债券型涨幅前五 | 货币型涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 嘉实超短债 | 0.12 | 长城货币 | 0.11 |

| 光大保德信收益A | 0.09 | 大摩货币 | 0.10 |

| 嘉实稳固收益 | 0.00 | 华富货币 | 0.10 |

| 嘉实债券 | -0.07 | 招商现金增值A | 0.09 |

| 华夏亚债中国A | -0.10 | 工银瑞信货币 | 0.09 |

数据来源:Wind、好买基金研究中心

上周,分级股基进取份额多数下跌,表现最好的是银华瑞祥,跌1.50%。目前杠杆前三的分别是申万进取3.47,瑞福进取3.00和银华鑫利2.94。

| 分级股基进取份额收益率及杠杠排名前五 | |||

| 净值涨幅前五 | 杠杆前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 杠杆大小 |

| 银华瑞祥 | -1.50 | 申万菱信深成进取 | 3.47 |

| 国投瑞银瑞和远见 | -2.49 | 国投瑞银瑞福进取 | 3.00 |

| 兴全合润分级B | -3.75 | 银华鑫利 | 2.94 |

| 国投瑞银瑞福进取 | -3.86 | 国泰估值进取 | 2.35 |

| 长盛同庆B | -4.07 | 银华锐进 | 2.25 |

数据来源:Wind、好买基金研究中心

基金动态

一、基金发行

| 上周基金发行 | ||||

| 名称 | 认购起始日期 | 认购截止日期 | 投资类型 | 管理公司 |

| 华富中小板 | 2011-11-15 | 2011-12-6 | 增强指数型基金 | 华富基金(微博)管理有限公司 |

| 平安大华深证300 | 2011-11-14 | 2011-12-16 | 增强指数型基金 | 平安大华基金管理有限公司 |

| 华安信用四季红 | 2011-11-15 | 2011-12-6 | 纯债型基金 | 华安基金(微博)管理有限公司 |

| 富国产业债 | 2011-11-16 | 2011-12-9 | 纯债型基金 | 富国基金(微博)管理有限公司 |

| 鹏华丰泽分级A | 2011-11-14 | 2011-11-25 | 分级基金 | 鹏华基金(微博)管理有限公司 |

数据来源:Wind、好买基金研究中心

二、基金分红

| 上周基金分红 | ||||||

| 名称 | 最新分红 | 权益登记日 | 除息日 | 红利发放日 | 投资类型 | 管理公司 |

| 嘉实信用A | 0.014 | 2011-11-15 | 2011-11-15 | 2011-11-16 | 债券型基金 | 嘉实基金(微博)管理有限公司 |

| 嘉实信用C | 0.014 | 2011-11-15 | 2011-11-15 | 2011-11-16 | 债券型基金 | 嘉实基金管理有限公司 |

| 光大保德信收益A | 0.03 | 2011-11-16 | 2011-11-16 | 2011-11-18 | 债券型基金 | 光大保德信基金(微博)管理有限公司 |

| 光大保德信收益C | 0.025 | 2011-11-16 | 2011-11-16 | 2011-11-18 | 债券型基金 | 光大保德信基金管理有限公司 |

| 光大保德信信用添益A | 0.01 | 2011-11-16 | 2011-11-16 | 2011-11-18 | 债券型基金 | 光大保德信基金管理有限公司 |

| 光大保德信信用添益C | 0.01 | 2011-11-16 | 2011-11-16 | 2011-11-18 | 债券型基金 | 光大保德信基金管理有限公司 |

三、基金经理变更

| 上周基金经理变更 | ||||

| 名称 | 现任基金经理 | 最新任职日期 | 投资类型 | 管理公司 |

| 天弘永利债券A | 陈钢,朱虹 | 2011-11-18 | 债券型基金 | 天弘基金管理有限公司 |

| 天弘添利分级A | 朱虹,陈钢 | 2011-11-18 | 分级基金 | 天弘基金管理有限公司 |

| 天弘添利分级 | 朱虹,陈钢 | 2011-11-18 | 分级基金 | 天弘基金管理有限公司 |

| 天弘永利债券B | 陈钢,朱虹 | 2011-11-18 | 债券型基金 | 天弘基金管理有限公司 |

| 嘉实稳固收益 | 曲扬 | 2011-11-18 | 债券型基金 | 嘉实基金管理有限公司 |

| 嘉实债券 | 曲扬 | 2011-11-18 | 债券型基金 | 嘉实基金管理有限公司 |

| 天弘添利分级B | 陈钢,朱虹 | 2011-11-18 | 分级基金 | 天弘基金管理有限公司 |

| 海富通国策导向 | 牟永宁 | 2011-11-16 | 股票型基金 | 海富通基金(微博)管理有限公司 |

| 华宝兴业货币B | 陈昕 | 2011-11-15 | 货币市场型基金 | 华宝兴业基金(微博)管理有限公司 |

| 华宝兴业货币A | 陈昕 | 2011-11-15 | 货币市场型基金 | 华宝兴业基金管理有限公司 |

| 大摩深证300 | 赵立松,程志田 | 2011-11-15 | 增强指数型基金 | 摩根士丹利华鑫基金(微博)管理有限公司 |

| 长城稳健增利 | 史彦刚 | 2011-11-14 | 债券型基金 | 长城基金(微博)管理有限公司 |

| 诺安全球黄金 | 宋青,梅律吾 | 2011-11-14 | QDII基金 | 诺安基金(微博)管理有限公司 |

数据来源:Wind、好买基金研究中心

焦点点评

一、欧洲多国债券收益率走高 欧债危机升温

西班牙发售35.6亿欧元10年期国债,其收益率却大幅飙升。市场数据显示,西班牙发售的10年期国债平均收益率为6.975%,最高收益率更突破7%,创下近14年以来的最高水平。法国发售的国债收益率虽然较低。不过,法国10年期国债收益率与德国同期国债收益率的价差突破200个基点,为欧元区创立以来的首次。

点评:欧洲危机在希腊和意大利更换总理后并未有效缓解,市场担忧情绪不断上升,如果危机国家的国债收益率持续在7%以上,意味着这些国家的融资成本大幅提升,依靠本国的力量将无力偿还,面临违约。此外,法国的国债收益率也不断走高,欧债危机解决难度加剧。

二、本周央行公开市场操作净回笼

本周到期资金供给560亿元,但周二1年期央票发行放量至520亿元,周四央行公开市场操作发行60亿元3个月央票,尽管并未进行正回购操作,但仍然进回笼资金20亿元。

点评:本周资金净回笼对货币市场造成一定压力,资金面略显紧张,多个回购利率上行,此外,三季度国际资本流入环比锐减,引发市场对本月新增外汇占款低于预期的担忧也对资金面造成一定影响。

三、证监会将实行六举措促市场健康发展

证监会有关负责人18日表示,将推进债券市场制度规范统一和监管审核统一;多管齐下逐步改变高市盈率发行股票的局面;完善退市制度,坚决遏制恶炒绩差公司的投机行为,先在创业板探索试行退市制度改革;将启动创业板上市公司非公开发行债券工作;坚定不移地打击内幕交易行为;在国务院领导下,协调有关方面清理整顿各类交易场所。

点评: 证监会的这些举措有利于促进资本市场健康有序发展,夯实证券市场基础,保护投资者合法权益,有助于遏制ST股炒作风,有助于新股定价合理化。

好买观点

一、调整有望夯实市场底部

上周一,大盘高开高走,但在前期高点附近震荡不前,盘中热点活跃,新能源、生物制药、太阳能等题材均表现抢眼,市场人气活跃。周二,小幅低开,以十字星收盘,创业板、中小板个股均表现强于大盘,场内资金依然活跃,券商、银行等指标股较差,拖累股指,电力、触摸屏等板块表现较强。周三单边下跌,银行、保险、地产大幅下跌;周四股指在20日均线附近小幅震荡,股指冲高回落;周五股指低开低走,快速下穿30日线后,软件、环保等强势股出现补跌动作。总体看来,在市场经过近两周的盘整后,强势调整,有效击穿30日均线。

上周的调整,在消息面上受到外国机构减持银行股、国际板推出等消息的影响,但本质上还是供需失衡之后新增资金不足。假如股市资金作为总体货币量的一种漏出,我们以M2除以流通市值作为衡量供需的指标,在10月底仅4.5倍左右,维持在92年以来的低位。在股市整体资金供给未前大幅增长的情形下(基金的规模连续数年均停滞不前),供给相对增多使得这一矛盾更加突出。

近期一些措施的出台,使我们看到股市的吸引在逐渐增加,首先,鼓励和规范上市公司分红;逐步改变高市盈率IPO局面;在国务院领导下协助有关方面清理整顿各类交易场所等促进市场健康发展的措施,有利于吸引长期的资金进场;其次,货币政策预调微调,而且实际货币投放也出现增加,10月份新增贷款5868亿元。这对股市潜在资金供给有利。最后,机构投资者偏积极。从我们测算的公募基金的仓位来看,与前一周相比,偏股型基金主动提高股票仓位151bps,当前仓位为79.68%,标准混合型加仓力度大于股票型,主动增仓153bps至72.27%,股票型主动增仓149bps至84.67%;行业配置上,前三位是食品饮料、金融服务和餐饮旅游,后三位是有色金属、黑色金属和综合;上周基金加大消费类行业的配置比例,食品饮料、金融服务和医疗生物为主动增仓的前三位,公用事业、农林牧渔和综合位列后三位。

二、债券、封闭式基金、QDII基金投资策略

上周尽管1年期央票发行利率大幅下行,但由于央行出人意料的净回笼操作,因此上周货币市场资金面明显较前期紧张。银行间7天质押式回购利率由前周的3.50%升至上周的3.71%,上行幅度为21个基点。上周公开市场仅有560亿资金到期,尽管到期资金规模锐减,但央票发行量却出人意料的增加,全周共发行1年期央票580亿元,小幅回笼资金20亿元,结束了自11月以来的资金净投放操作。此外,1年期央票发行利率大幅下行,由前周的3.57%降至上周的3.49%,下降8bps。在公开市场到期资金规模不高,且央行等监管机构力推定向宽松政策之迹,央票发行的放量的确超出我们的预期。但考虑到发行利率大幅下行,且一二级市场依旧存在利差,不难看出机构对未来市场利率下行的预期已经非常一致,都希望在央票利率较高时加大配置的力度,因此我们判断,此次央票发行利率下行的市场因素更强,如果未来央票二级市场利率继续下行,一级市场发行利率随之下调应当是大概率事件。此外,近期有关人民币升值进入尾声的报道不绝于耳,热钱流入的动力已经开始下降,同时受债务危机的拖累,海外需求将出现放缓,因此未来新增外汇占款很有可能处于低位,结合年内及明年年初较低的资金到期规模,央行极有可能通过下调存款准备金率的方式释放资金压力,为定向宽松政策所需要的信贷资金提供支持。

受资金成本上升的拖累,上周债券收益率曲线普遍小幅上行,信用产品上行幅度大于利率产品。银行间国债到期收益率曲线平行上移,1年期品种由前周的2.57%上升3bps至上周的2.60%,10年期品种由前周的3.59%上升5bps至上周的3.64%。AAA级企业债到期收益率曲线则呈平坦化上行,短端1年期和长端10年期品种分别由前周的4.85%和5.46%上升至上周的4.96%和5.51%,分别上行12bps和5bps。上周债券市场结束了前期的连续上涨态势,出现小幅回调,利率产品表现略好于信用产品。中债国债总净价指数全周下跌0.26%,中债企业债总净价指数下跌0.32%。

上周在央票发行利率大幅下降的前提下债市依旧下跌,可见目前市场对于资金面的松紧依旧高度关注。此外,收益率上行的品种多集中于高收益产品的短端,部分交易型机构在前期获取收益后的借坡下驴也是不可忽视的因素。总体来看,目前处于资金面趋紧,而基本面趋松的矛盾局面,根据前面我们对央行导向的分析来看,近期下调存款准备金率或许将成为再度引发债市上攻的导火索,而在此之前,随着月底和年末的临近、外汇占款走低的预期以及机构获利了结的倾向,债市短期内可能维持震荡并小幅下行的局面。在此期间,配置需求较高的利率产品能提供一定的保护。整体来看,我们对11月下半月的债市行情依旧维持谨慎的判断,但不改长期债市表现良好的判断,中长期投资者可维持“信用产品+长久期”的选基策略。

上周,25只传统封闭式基金净值平均下跌1.83%,价格平均下跌2.58%,折价率10.03%,相比前一周基本扩大。两个指标来看,一是到期年限,平均是3.12年左右,二是折价率,折价率的年化益率在4%左右。由于股指期货的推出,以及关注封闭式基金的机构投资者的增多,传统封闭式基金的折价率很难再回到从前,目前是投资封闭式基金的一个较好时候。现阶段选封闭式基金可以从分红这一角度入手,选择净值在1元以上的,中报可分配利润加上三季报已实现收益为正,同时折价率相对较高的基金。

上周五道琼斯工业平均指数上涨25.43点,收于11796.16点,涨幅为0.22%;纳斯达克(微博)综合指数下跌15.49点,收于2572.50点,跌幅为0.60%;标准普尔500指数下跌0.48点,收于1215.65点,跌幅为0.04%。数据方面,美国经济咨商局宣布10月份的领先经济指标指数上涨0.9%,好于市场预期,并创造了2月份以来的最大增幅,预示着全球最大的经济体2012年的经济将继续增长,2011年底的美国经济可能将出现18个月来的最快增幅。,欧洲央行收购国债的心动压低了意大利与西班牙国债收益率,推动欧元汇率攀升。目前的各国已经从抗通胀转为保增长,主要经济体结束加息周期转为降息。在QDII的投资策略上,还是要在权益类、固定收益类和商品类之间保持大类资产配置的均衡,以权益类作为主要配置,其他基金作为辅助配置。在权益类QDII配置中,可以适当增加成熟市场的比例,在主动管理型与被动指数型中做到均衡配置。