众禄基金:防御型表现居前 QDII风险需关注

http://msn.finance.sina.com.cn 2011-11-25 17:50 来源: 新浪财经

基金周报

众禄基金研究中心 廖帅/文

一周市场:

本周股指缩量下行,有关欧洲债务危机蔓延、国内经济增速下滑的担忧情绪,继续弥漫A股市场,两市日均1000出头的成交额显示观望心态的浓厚。从国外层面来看,欧债危机似乎进一步在向坏的方向发展,意大利和西班牙等国债收益率不断攀高、欧洲债券遭遇大规模抛售等现象显示,欧债危机正在由欧元区外围国家向其核心国家蔓延,而令人遗憾的是,欧洲国家尚缺乏协调一致的应对举措,相反,矛盾和分歧却越来越明显。从国内层面来看,尽管继财政政策针对性微调之后,近期中国人民银行数天内多次重申稳健基调,但政策微调预期仍难以驱散经济下行的阴霾。10月房价首次全面下跌、新增外汇占款近四年来首现负增长、11月汇丰中国PMI初值创32个月新低、工信部下调明年我国经济增长预期等,显示经济增速存在加速下滑的风险,A股市场的估值压力仍然很大。从A股市场的中期运行来看,需要更多的关注欧洲债务危机的进展以及国内宏观调控政策微调的力度,而当前这些因素都没有出现明显的乐观迹象,建议总体上保持维持稳健策略,保持中等偏低的仓位水平,并力求基金风格配置的均衡。

基金市场:

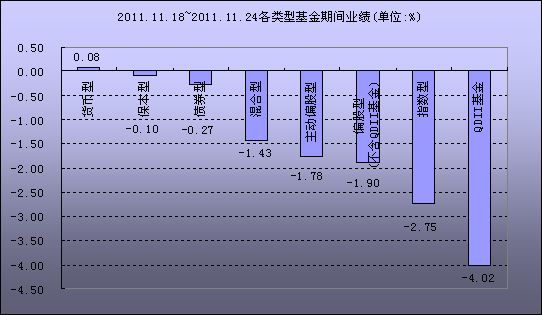

表1:2011.11.18-2011.11.24基金业绩表现

表1:2011.11.18-2011.11.24基金业绩表现

表1:2011.11.18-2011.11.24基金业绩表现数据来源:Wind 众禄基金研究中心

本期,A股市场回调,海外主要市场齐齐下跌,国内债市在利率债的带动下微幅收正。受此影响,基金方面跌多涨少,基金类型中仅有货币基金录得正收益,QDII基金则跌幅最大,指数型基金跌幅次之,主动股票型、混合型基金期间表现居中,保本型、债券型基金小幅收跌。

复权单位净值增长率方面,开放式偏股型基金(不含QDII基金)平均下跌1.90%,个基分布在-6.48% ~ 0.93%;主动股票型基金平均下跌1.78%,个基分布在-6.48% ~ 0.93%;混合型基金平均下跌1.43%,个基分布在-4.26% ~ 0.05%;指数型基金平均下跌2.75%,个基分布在-5.42% ~ -0.55%;债券型基金平均下跌0.27%,个基分布在-1.69% ~ 0.52%;保本型基金平均下跌0.10%,个基分布在-0.66% ~ 0.30%;QDII基金平均下跌4.02%,平均分布在-7.19% ~ 0.00%;货币型基金平均区间7日年化收益率均值为4.25%,个基分布在1.92% ~ 6.50%。

A股市场回调 防御型风格回归

期内,A股市场再度回归防御型特征,以食品饮料、餐饮旅游、农林牧渔、医药生物为代表的防御型板块表现靠前,同时食品饮料、餐饮旅游也是申万一级行业中仅有的两个收正的行业,而在国内经济增速持续放缓背景下,采掘、黑色金属、有色金属、建筑建材等强周期性板块再度跌落表现最差阵营。受此影响,偏股型基金方面,在防御板块配置较多的基金整体表现靠前,而以周期板块为主要配置对象的基金则多表现不尽人意。其中,持续高仓位运作、主要以大盘风格指数为跟踪标的的国内指数型基金,期内更是无一个基上涨。

期间涨幅前三的是,主动股票型基金方面:金元比联消费主题(+0.93%)、金元比联价值增长(+0.46%)、景顺长城内需增长(+0.28%);混合型基金方面:万家双引擎(+0.05%)、融通蓝筹成长(0.00%)、泰达红利品质生活(-0.09%);指数型基金方面:易方达创业ETF联接(-0.55%)、大成深证成长40ETF联接(-1.19%)、大成深证成长40ETF(-1.22%)。跌幅前三的是,主动股票型基金方面:东吴行业轮动(-6.48%)、融通内需驱动(-5.32%)、金鹰主题优势(-4.57%);混合型基金方面:融通行业景气(-4.26%)、金鹰中小盘精选(-3.85%)、广发大盘成长(-3.55%);指数型基金方面:国联安上证商品ETF(-5.42%)、国联安上证商品ETF联接(-5.13%)、国投瑞银中证上游(-4.67%)。

对于当前投资者基金组合的构建,我们维持前期的建议,在国内经济增速仍将持续放缓与欧债危机的解决依然任重道远的背景下,震荡依旧会是后市的一个主要特征之一,以消费为代表的防御板块、低估值大盘板块以及战略新兴产业板块都会有表现机会,其中的任何一个单一风格都难以独撑大市,保持稳健的投资策略、平衡的基金组合,选择选股能力良好的基金是基金投资者较好的选择。

欧债危机解决之路漫漫兮 关注QDII基金配置风险

本期中,海外主要股市悉数下跌,其中,亚太与美国市场整体表现好于欧洲市场。期间,欧债危机夹带着巨大的不确定性继续演进,欧元区内部对欧债危机解决方案的分歧继续,与此同时,美国超级委员会在赤字解决方案上也难以达成一致,导致市场对欧美债务危机尤其是欧债危机的担忧情绪重重,此外,期间公布的欧洲、美国、中国经济数据偏负面,进一步打击了市场人气。投资者对欧债危机解决与全球经济复苏进程的悲观预期使得期间主要海外市场一片狼藉,QDII基金方面也随之无一录得正收益。

涨幅前三的是成立不久的几只具备建仓优势且仓位不高的基金,诺安油气能源(+0.00%)、诺安全球收益不动产(+0.00%)、南方中小盘(-0.02%);跌幅前三的是嘉实恒生中国企业(-7.19%)、招商标普金砖四国(-6.90%)、国投瑞银新兴市场(-6.87%)。

欧债危机的解决依然还在漫长的的路上,欧债危机的演进也有着很大的不确定性,而同时,美国经济仍处于弱复苏当中,这些因素都加大了成熟市场的风险,建议投资者在QDII基金投资中,可更多地关注主配新兴市场的个基与黄金主题基金。

债市微幅收正 债基小幅收跌

期间,债市微幅上涨,其中以国债、金融债等利率债表现较好,而企业债、可转债小幅下跌;债券基金方面则出现小幅的下跌,但债基之间的业绩差异并不大。涨幅前三的是中欧稳健收益A(+0.52%)、中欧稳健收益C(+0.51%)、光大信用添益C(+0.29),跌幅前三的是博时稳定价值B(-1.69%)、博时稳定价值A(-1.66%)、招商安瑞进取(-1.16%)。

我们继续维持债券基金配置价值提升的观点。当前,通胀压力已经得到显著缓解,出于保持经济平稳增长的考虑,宏观政策将进入中性状态并将进行适时的“预调、微调”,这就将有利于资金面紧张情况的缓解,进而为债市展开反弹提供较有力的支撑,尤其利好利率产品以及中高信用等级的信用债;可转债经过前期的连续下跌,其估值水平已处于历史低位,尽管后市中,转债价格的反弹可能仍将受到股市表现的抑制,但其下跌有界的特征已经开始凸显。随着债市表现机会的显现,债券型基金的配置价值随之提升,债基值得投资者多加关注。

组合业绩:

本期,我们推荐成长型、稳健型、防御型组合均跑赢比较基准。

图1:组合推荐收益率图(%)

图1:组合推荐收益率图(%)

图1:组合推荐收益率图(%)资料来源:众禄基金研究中心,数据统计区间为2011-11-18~2011-11-24

注:成长型比较基准=开放式偏股型基金平均收益率*0.6+开放式债券型基金平均收益率*0.2+货币型基金平均收益*0.2

稳健型比较基准=开放式偏股型基金平均收益率*0.6+开放式债券型基金平均收益率*0.2+货币型基金平均收益*0.2

防御型比较基准=开放式偏股型基金平均收益率*0.5+开放式债券型基金平均收益率*0.2+货币型基金平均收益率*0.3

货币型基金平均收益率=货币型基金平均区间七日年化收益率均值/52

表1:组合推荐一览

| 表1:组合推荐一览 | |||

| 类型 | 证券简称 | 权重 | 组合收益(%) |

| 成长型 | 富国天成 | 20% | -0.75% |

| 新华优选成长 | 20% | ||

| 泰达宏利红利先锋 | 20% | ||

| 广发增强债券 | 20% | ||

| 南方现金增利 | 20% | ||

| 稳健型 | 诺安成长 | 30% | -0.93% |

| 兴全全球视野 | 30% | ||

| 广发增强债券 | 20% | ||

| 南方现金增利 | 20% | ||

| 防御型 | 富国天成 | 30% | -0.80% |

| 光大动态优选 | 20% | ||

| 易方达增强回报 | 20% | ||

| 南方现金增利 | 30% | ||

| 资料来源:众禄基金研究中心,数据统计区间为2011.11.18~2011.11.24 | |||

资料来源:众禄基金研究中心,数据统计区间为2011.11.18~2011.11.24

一周基事:

1、新华基金自购3000万元

2011年11月21日新华基金公告称,该公司拟于2011年11月23日通过代销机构,申购新华优选成长股票型证券投资基金3000万元,按照对应的基金合同及更新的招募说明书的有关规定支付申购费用。

Wind数据显示,今年前三季度,在新华旗下参与排名的5只基金中,新华优选成长、新华钻石企业、新华优选分红、新华泛资源等4只基金连续三个季度位居同类基金前1/3梯队。因此,新华基金系也被认为是今年夺冠热门之一,尤其是王卫东管理的新华优选成长,由于2009年的优异表现及2010年的沉沦,现在的“崛起”被不少业内人士称为“黑马归来”。

新华基金本次自购被不少市场人士认为是其“做多”的重要信号,某基金人士对《每日经济新闻》记者表示,“临近年关,新华基金自购表明旗下基金坚定做多的态度。”

新华基金认为,目前国内通胀进入下降轨道,政策放松预期日渐强烈,同时欧债危机转机再现,A股市场在短暂调整后有望重拾升势。震荡调整往往是逢低布局的好时机,可关注低估值的行业板块和前期涨幅较低的个股,及政策相关的主题投资机会。

2、中银中国混合分红同类居首 每10份派2.5元

中银基金11月21日发布公告,旗下中银中国精选混合型开放式证券投资基金(简称“中银中国混合(LOF)”)将以11月11日为收益分配基准日向基金份额持有人派发红利,每10份派发2.5元。

此举使得中银中国成为今年LOF基金中的分红领头羊。根据Wind数据,截至11月18日,中银中国混合(LOF)在69只LOF基金中,本年度分红比例居首。

本次分红为中银中国混合(LOF)2011年度的第2次分红,权益登记日为2011年11月23日,除息日为11月24日(场内),11月23日(场外),现金红利发放日为11月25日。

中银中国混合(LOF)是中银基金旗下的明星基金,其一贯稳健的表现获得多个权威评级机构的认可。2011年4月,在中国证券报主办的“第八届中国基金业金牛奖”评选中,中银中国基金荣获“2010三年持续优胜混合型金牛基金”。 2011年3月,在证券时报主办的“2011中国基金业明星奖”评选中,中银中国基金荣获“三年持续回报积极混合型明星基金奖”。在第七届中国“金基金奖”评选中,中银中国基金荣获2009年度“金基金三年期偏股型混合基金奖”(2010年6月,上海证券报)。在“第七届中国基金业金牛奖”评选中,中银中国基金荣获“三年期开放式混合型持续优胜金牛基金”(2010年5月,中国证券报)。截至2011年11月18日,中银中国混合(LOF)被晨星评级评为三年期、五年期双五星基金,被银河评级评为三年期五星基金。

3、债基经理频告急 基金公司多方延揽

近一段时间,债基“挖角”的故事开始悄然上演,债券基金经理的人才流动也日益受到关注。据中国证券报记者了解,由于这两年债市发展风头远胜一直在震荡中的股票市场,债券交易员成了许多机构急需配置的人才资源。基金公司也同样面临着人才饥渴,尤其是一些资产规模在中等以上,具有多项业务资格,对固定收益投资较为重视的基金公司更是如此。

为招聘到合适的债券基金经理,一些基金公司的人力资源部门已经把目光投向了证券公司等其他机构,并将“橄榄枝”抛向了海外市场,招募海外人才。

“现在债基经理是急缺人才,别的是‘慢缺’。”一位基金业内人士对中国证券报记者笑言道。此番讨论的背景是:近日连续有两位总监级别的债券基金经理从各自所任职的基金公司离职,其中一位已经被另一家公司聘为固定收益部总监。此外,近期有关基金经理变更的公告中,债基经理变动也是频繁出现。

4、27家中国基金公司入选 全球500大基金公司

全球领先的咨询服务机构韬睿惠悦咨询公司最新公布的一项研究数据显示,有27家中国基金公司进入全球500大基金公司行列,位列亚太地区第一位。

韬睿惠悦全球500大基金公司研究显示,2010年有9家新的大陆基金公司上榜,总数上升到27家,而2006年仅有5家。

研究表明,这27家大陆基金公司2010年总计管理3500亿美元的资产,而2006年仅有600亿美元。在大陆基金公司中,华夏基金排名第一(全球排名196位),嘉实排名第二(全球排名220位)。

韬睿惠悦总经理毛晓佟称:“预期未来将有越来越多的中国大陆基金公司进入全球排名。中国目前正在持续推进人民币国际化进程,海外投资者有进行人民币联接投资的需求,这些都为中国基金公司资产规模的扩张创造了机会。此外,中国中产阶级的扩张也为资产管理行业带来了机会。”