好买基金:震荡筑底 政策是关键变量

http://msn.finance.sina.com.cn 2011-11-28 13:22 来源: 新浪财经

市场回顾

一、基础市场

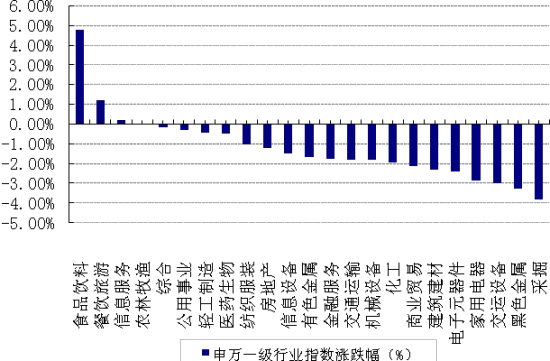

上周,沪深两市双双收跌。截止收盘上证综指收于2380.22点,跌36.34点。跌幅为1.50%;深成指收于9886.25点,跌138.92点,跌幅为1.39%。小盘股强于大盘股。中证100下跌1.50%,中证500下跌1.31%。23个申万一级行业3行业上涨,其中,食品饮料、餐饮旅游、信息服务表现居前,分别为4.78%、1.21%、0.20%,交运设备、黑色金属、采掘表现居后,分别为-3.01%、-3.26%、-3.82%。

上周,中信标普全债指数上涨0.18个百分点。

上周,欧美主要市场普遍下跌,其中,道指下跌4.57%。标普500下跌4.43%;道琼斯欧洲50下跌5.16%。亚太主要市场普遍下跌,其中,恒生指数下跌4.34%,印度孟买下跌4.13%。

| 上周各类指数表现 | ||

| 指数名称 | 收盘指数 | 涨跌幅(%) |

| 上证综合指数 | 2380.22 | -1.50 |

| 沪深300 | 2569.97 | -1.40 |

| 深证成份指数 | 9886.25 | -1.39 |

| 上证基金指数 | 3897.18 | -1.00 |

| 深证基金指数 | 4885.86 | -0.26 |

| 中证100 | 2381.06 | -1.50 |

| 中证500 | 3911.36 | -1.31 |

| 道琼斯工业平均指数 | 11257.55 | -4.57 |

| 标准普尔500指数 | 1161.79 | -4.43 |

| 道琼斯欧洲50 | 2114.55 | -5.16 |

| 法国巴黎CAC40指数 | 2822.25 | -5.83 |

| 伦敦金融时报100指数 | 5127.57 | -4.39 |

| 俄罗斯RTS指数 | 1402.83 | -5.53 |

| 东京日经225指数 | 8160.01 | -2.57 |

| 恒生指数 | 17689.48 | -4.34 |

| 韩国综合指数 | 1776.40 | -3.41 |

| 印度孟买Sensex30指数 | 15695.43 | -4.13 |

| 中信标普全债指数 | 1283.43 | 0.18 |

| 中债国债全价指数 | 116.79 | 0.12 |

| 中债企业债全价指数 | 95.19 | -0.18 |

数据来源:Wind、好买基金研究中心

上周申万一级行业涨跌幅

上周申万一级行业涨跌幅

上周申万一级行业涨跌幅数据来源:Wind、好买基金研究中心

二、基金市场

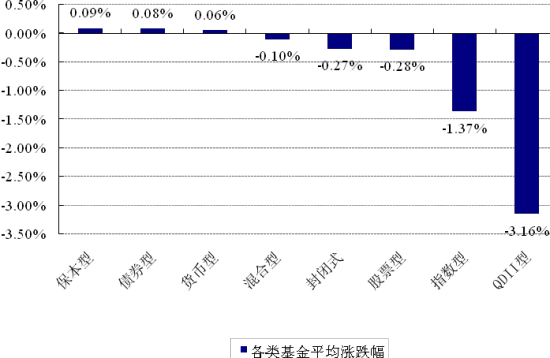

上周,债券型涨0.08%,货币型涨0.06%,混合型、股票型和指数型分别下跌0.10%,0.28%和1.37%,QDII跌幅较大,跌3.16%。

上周各类基金平均净值涨跌幅

上周各类基金平均净值涨跌幅

上周各类基金平均净值涨跌幅数据来源:Wind、好买基金研究中心 QDII净值截至日为2011年11月24日

上周,股票型排名前三的分别是金元比联消费主题涨2.35%,景顺长城增长涨2.20%,景顺长城增长2号涨2.12%。混合型中排名第一的是泰达宏利稳定涨1.91 %。QDII中排名第一的是泰达宏利全球新格局跌0.30%。上周指数型中排名第一的是招商上证消费80ETF联接涨0.58%。

| 权益类基金收益率排名前五 | |||

| 股票型涨幅前五 | 混合型涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 金元比联消费主题 | 2.35 | 泰达宏利稳定 | 1.91 |

| 景顺长城增长 | 2.20 | 华宝兴业收益增长 | 1.65 |

| 景顺长城增长2号 | 2.12 | 长城久恒 | 1.54 |

| 大成核心双动力 | 2.10 | 农银汇理平衡双利 | 1.38 |

| 金元比联价值增长 | 2.00 | 万家双引擎 | 1.35 |

| 封闭式净值涨幅前五 | QDII涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 基金普惠 | 1.23 | 泰达宏利全球新格局 | -0.30 |

| 基金景福 | 1.11 | 富国全球债券 | -0.31 |

| 基金景宏 | 0.76 | 博时抗通胀 | -0.68 |

| 基金银丰 | 0.59 | 华宝兴业成熟市场 | -0.89 |

| 鹏华丰润 | 0.50 | 嘉实黄金 | -0.91 |

| 指数型基金涨幅前五 | |||

| 名称 | 周涨跌幅(%) | ||

| 招商上证消费80ETF联接 | 0.58 | ||

| 国投瑞银中证下游 | 0.57 | ||

| 招商上证消费80ETF | 0.57 | ||

| 大成深证成长40ETF | 0.50 | ||

| 大成深证成长40ETF联接 | 0.49 | ||

数据来源:Wind、好买基金研究中心 注:QDII净值截至日为2011年11月24日

债券型收益前三的分别是中欧稳健收益A涨0.73 %,汇添富可转债A涨0.61 %,南方多利增强A涨0.57%。

| 固定收益类收益率排名前五 | |||

| 债券型涨幅前五 | 货币型涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 中欧稳健收益A | 0.73 | 华富货币 | 0.10 |

| 汇添富可转债A | 0.61 | 泰达宏利货币 | 0.09 |

| 南方多利增强A | 0.57 | 中海货币A | 0.08 |

| 华商稳健双利A | 0.53 | 融通易支付货币 | 0.08 |

| 博时信用债券A | 0.52 | 中银货币 | 0.08 |

数据来源:Wind、好买基金研究中心

上周,表现最好的是国投瑞银瑞福进取,涨0.66%。目前杠杆前三的分别是申万进取3.60,银华鑫利3.07,瑞福进取3.00。

| 分级股基进取份额收益率及杠杠排名前五 | |||

| 净值涨幅前五 | 杠杆前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 杠杆大小 |

| 国投瑞银瑞福进取 | 0.66 | 申万菱信深成进取 | 3.60 |

| 银华瑞祥 | 0.41 | 银华鑫利 | 3.07 |

| 国泰估值进取 | 0.12 | 国投瑞银瑞福进取 | 3.00 |

| 建信进取 | -0.84 | 国泰估值进取 | 2.35 |

| 兴全合润分级B | -1.07 | 银华锐进 | 2.29 |

数据来源:Wind、好买基金研究中心

基金动态

一、基金发行

| 上周基金发行 | ||||

| 名称 | 认购起始日期 | 认购截止日期 | 投资类型 | 管理公司 |

| 建信双息红利 | 2011-11-21 | 2011-12-9 | 债券型基金 | 建信基金管理有限公司 |

| 国投瑞银瑞源保本 | 2011-11-21 | 2011-12-9 | 保本型基金 | 国投瑞银基金管理有限公司 |

| 东方增长中小盘 | 2011-11-21 | 2011-12-23 | 混合型基金 | 东方基金管理有限公司 |

| 华安科技动力 | 2011-11-21 | 2011-12-16 | 股票型基金 | 华安基金管理有限公司 |

| 景顺长城核心竞争力 | 2011-11-21 | 2011-12-16 | 股票型基金 | 景顺长城基金管理有限公司 |

数据来源:Wind、好买基金研究中心

二、基金分红

| 上周基金分红 | ||||||

| 名称 | 基金单位分红 | 红利发放日 | 权益登记日 | 除息日 | 投资类型 | 管理公司 |

| 中银中国精选 | 0.25 | 2011-11-25 | 2011-11-23 | 2011-11-24 | 混合型基金 | 中银基金管理有限公司 |

数据来源:Wind、好买基金研究中心

三、基金经理变更

| 上周基金经理变更 | ||||

| 名称 | 现任基金经理 | 最新任职日期 | 投资类型 | 管理公司 |

| 招商核心价值 | 张力,赵龙 | 2011-11-25 | 偏股混合型基金 | 招商基金管理有限公司 |

| 天弘丰利分级 | 刘冬,陈钢 | 2011-11-23 | 混合债券型一级基金 | 天弘基金管理有限公司 |

| 天弘丰利分级A | 刘冬,陈钢 | 2011-11-23 | 混合债券型一级基金 | 天弘基金管理有限公司 |

| 工银瑞信主题策略 | 曹冠业,黄安乐 | 2011-11-23 | 普通股票型基金 | 工银瑞信基金管理有限公司 |

| 中银中小盘成长 | 王涛 | 2011-11-23 | 普通股票型基金 | 中银基金管理有限公司 |

| 天弘丰利分级B | 陈钢,刘冬 | 2011-11-23 | 封闭式基金 | 天弘基金管理有限公司 |

| 建信恒稳价值 | 李涛 | 2011-11-22 | 偏股混合型基金 | 建信基金管理有限公司 |

| 民生加银景气行业 | 蔡锋亮,乐瑞祺 | 2011-11-22 | 普通股票型基金 | 民生加银基金管理有限公司 |

| 中邮上证380 | 方何 | 2011-11-22 | 增强指数型基金 | 中邮创业基金管理有限公司 |

| 纽银新动向 | 赵忆波,闫旭 | 2011-11-21 | 偏股混合型基金 | 纽银梅隆西部基金管理有限公司 |

数据来源:Wind、好买基金研究中心

焦点点评

一、1-10月规模以上工业企业实现利润同比增长25.3%

1-10月份,全国规模以上工业企业实现利润41217亿元,同比增长25.3%。10月当月实现利润4383亿元,同比增长12.5%。

点评:从数据看,规模以上工业企业利润同比增长有一定的下滑趋势,显示出持续的紧缩政策使得目前中国的经济活力有所减弱,配合其他数据可以看出目前经济的下行风险正在加大。

二、汇丰PMI预览值创32个月来新低

11月汇丰中国制造业采购经理人指数(PMI)预览值录得48.0,较10月终值大幅回落3个百分点,为近32个月以来新低。中国制造业产出指数预览值录得46.7,较10月终值大幅回落4.7个百分点,创下2009年3月以来最大降幅。

点评:汇丰PM I预览值下跌超预期,说明受到内需放缓和外需前景疲弱的影响,中国经济下行风险正在加大。汇丰PMI值更能代表中小企业,因此大幅下降也可能会促使货币政策加大定向宽松的力度,或进一步微调。

三、融资融券业务由试点转常规 ETF纳入标的

11月25日,沪深交易所分别发布《融资融券交易实施细则》,这意味着融资融券业务由试点转为常规。上交所融资融券标的证券范围为参照上证180指数成份股并满足《实施细则》相关规定的180只股票和4只交易所交易型开放式指数基金;深交所融资融券标的证券范围为满足《实施细则》相关规定的98只股票和3只交易所交易型开放式指数基金。

点评: 融资融券业务的常规化有利于股票市场的健康稳定发展,ETF纳入标的使得投资策略走向多元化,进一步优化了资本市场的价格发现和配置功能,也为接下来的转融通做好了准备。

好买观点

一、政策筑底,政策成关键变量

回顾上周的走势,A股缩量小跌。周一环保等强势个股下挫,引发市场连锁反应,午后文化、新能源汽车等重新活跃 ,高铁、海洋工程等股票反弹,市场最终收十字星;周二在外围市场大跌的影响下,小幅低开,随后震荡上涨,银行、证券等企稳,大盘收出阳线;周三,股指受制于5日日线,股市在2400点弱势整荡;周四大幅低开后,银行、证券等权重股拉升,全天收平;周五,银行、地产等指标股盘中跳水,尾盘软件、光电等热点集体大幅回落

随着股指的进一步回落,短期悲观论者增加,归纳起来,看空者的理由有:其一,是欧债危机持续蔓延,从最先的希腊爱尔兰,到随后的意大利西班牙,目前开始向欧元区核心国家法国传导;其二,对宏观经济增速加速下行的担忧,汇丰中国发布的11月制造业采购经理人指数(汇丰PMI)为48.0,创出近32个月以来的新低;其三,年底A股供给仍多,大盘股的发行、再融资、高管减持等给指数带来压力。

这些因素应该说并不是一些新的因素,10月末至11月中旬的反弹,是在大幅下跌后,政策放松预期所引致,目前的调整,是乐观情绪暂时落空的所致。当时所预期的下调存款准备金率并未实现,在浙江几家农信社下调0.5%的存准金率后,央行澄清只是恢复正常而不是政策放松的信号。但随着形势的演变,下调存款准备金率的可能性在增加,10月份中国外汇占款余额达254869亿元,9月份该数字为255118亿元,新增外汇占款净减少248.92亿元。这是新增外汇占款2008年1月份至今3年多来的首次负增长。外汇占款环比负增长,有利于减小央行的对冲压力,为下调存款准备金率提供了可能。同时,在新任证监会主席上任后,市场对控制融资规模产生了很强的预期。实际上,证监会的一系列措施更注重于前期的制度建设。无论是督促上市公司分红还是打击内幕交易抑或是推动建立退市制度,都需要有一个过程,需要时间,治愈这些资本市场的顽疾不可能立竿见影。

总的来看,市场仍以震荡筑底为主,密切关注政策动向。

二、债券型、封闭式、QDII基金投资策略

受到期资金量减小、外汇占款近年来首度负增长以及月末银行考核日等多重因素的影响,上周资金市场较为紧张,短期利率明显上升。银行间7天质押式回购利率由前周的3.71%升至上周的4.04%,上行幅度达到31bps,较前周明显增大。上周公开市场到期资金继续小幅下降,全周仅为530亿元。由于货币市场趋紧,央行未延续前周的仅回笼操作,仅以160亿央票和150亿正回购予以对冲,全周回收资金310亿元,净投放资金220亿元。此外,各期限央票发行利率及正回购利率均与上期持平,政策面的引导效应不明显。值得注意的是,下周公开市场到期资金仅有20亿元,而12月全月也只有700亿元的到期规模,考虑到目前外汇占款的锐减之势,下月基础货币供给将极度紧张,预计央行将以逆回购操作予以对冲,同时下月下调存准率的可能性也极大。

尽管资金面趋紧,但上周债券收益率曲线相对稳定。受资金面影响较大的短端收益率小幅上升,而受基本面影响更大的长端收益率维持平稳,表明机构对于政策放松的预期依旧较为强烈。由于23日公布的汇丰PMI数据录得新低,市场避险再度上升,国债配置需求增强,银行间国债到期收益率曲线出现顺时针扭动,1年期品种由前周的2.60%上升9bps至上周的2.69%,10年期品种则由前期的3.64%下降3pbs至上周的3.61%。AAA级企业债收益率曲线延续平坦化上行的态势,短端1年期和长端10年期品种分别由前周的4.69%和5.51%上行至上周的5.03%和5.51%,分别增加6bps和0.1bps。受到领先指标走低的影响,上周利率产品和信用产品涨跌互现,利率产品表现相对较好。中债国债总净价指数全周上涨0.14%,中债企业债总净价指数下跌0.21%。

临近年底,资金面因素逐步成为市场走势的主导因素。根据我们之前对于公开市场资金量的分析,未来央行极有可能通过逆回购甚至下调准备金率等举措来扩大货币供给。目前问题的关键在于扩大的资金用来作什么?从年初制定的7.5万亿新增贷款额度上看,11、12两月的可用贷款额度高达6000亿元之多,如果扩大的资金供给全部用于(主要面向中小企业的)新增贷款,那么对于债券市场是偏空的,而股市则是利多。但从各卖方机构的统计来看,11月上半月4大行新增贷款数额极低,这一方面是由于手头资金较紧,但从最近央行透露可能会修改监管指标的计算参数这一举措来看,更大的可能是在于新增存款减少所导致的存贷比上升。从这个角度来看,未来即使基础货币投放加大,在实际利率依旧为负,存款数量无法有效放大的前提下,新增贷款的扩张空间较为有限,这将增加债市的配置需求,形成利多因素。鉴于此,我们对12月债市的表现还是相对乐观的,至少不象近期资金面所反映的那么差,值得担心的通胀因素,较往年偏早的春节假日或将构成12月CPI同比超出各方机构当前的乐观预期。从配置的角度来看,尽管汇丰PMI的走低再度引发市场对于信用风险的担忧,但目前信用利差仍处于历史高位,因此信用产品的安全性仍然好于利率产品。资金面不如预期那么差的判断使得我们相对看好近期短端的表现,长端受制于通胀降幅不及预期的可能性短期表现恐将弱于短端。但我们对于债券市场的中长期判断并未发生改变,衰退中后期使用“信用产品+长久期”的配置策略依旧占优。

上周,25只传统封闭式基金净值平均下跌0.34%,价格平均下跌0.14%,折价率10.26%。两个指标来看,一是到期年限,平均是3.08年左右,二是折价率,折价率的年化益率在3.89%,维持在今年以来的高位。由于股指期货的推出,以及关注封闭式基金的机构投资者的增多,传统封闭式基金的折价率很难再回到从前,目前是投资封闭式基金的一个较好时候。现阶段选封闭式基金可以从分红这一角度入手,选择净值在1元以上的,中报可分配利润加上三季报已实现收益为正,同时折价率相对较高的基金。

上周五道琼斯工业平均指数下跌25.61点,收于11231.94点,跌幅为0.23%;纳斯达克综合指数下跌18.50点,收于2441.58点,跌幅为0.75%;标准普尔500指数下跌3.12点,收于1158.67点,跌幅为0.27%。标普调低比利时的信用等级使得全球市场再次受到影响,欧债危机愈演愈烈。美国从黑色星期五开始传统的零售业旺季,一般从黑色星期五到年末的营业额总数占全年的30%左右,因此零售业数据将成为市场的焦点,或将左右股市近期的走势。在QDII的投资策略上,还是要在权益类、固定收益类和商品类之间保持大类资产配置的均衡,以权益类作为主要配置,其他基金作为辅助配置。在权益类QDII配置中,可以适当美国市场的比例,在主动管理型与被动指数型中做到均衡配置。