好买:从资产配置和选券能力初探债基收益来源

http://msn.finance.sina.com.cn 2011-11-30 11:29 来源: 新浪财经

好买基金研究中心 刘天天

----债券型基金的业绩归因分析

一、研究目的

2011年初至今,全球经济几乎都陷入了风雨飘摇的困境,虽然各国政府纷纷出台政策试图挽狂澜于既倒,但仍未避免次贷危机以来的二次探底。债务危机在欧洲各国此起彼伏的爆发不断考验着市场的信心;美国高赤字的局面虽不足以动摇美元的统治地位,但也足以制约其复苏的步伐;国内经济的高速发展也遭遇挑战,紧缩政策在抑制高通胀的同时还影响了市场的活力,导致整个金融行业的萎靡,虽然近期政策面已有松动的迹象,但仍不足以拉动市场的反转。

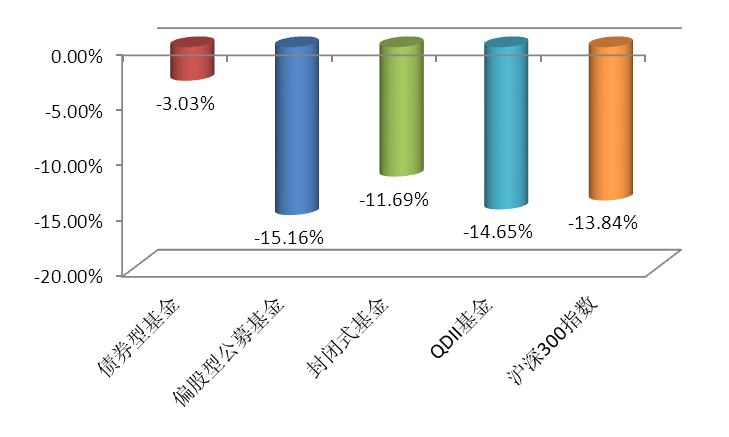

在动荡下滑的市场面前,大部分股票和基金投资都难以独善其身,但是通过对于年内业绩的比较我们还是不难发现债券型基金在年内仅损失了约3个百分点,跌幅明显小于其他类型的基金和沪深300指数。

| 各类基金及沪深300指数今年以来收益率 |

数据来源:好买基金研究中心

另一方面,由于债券价格本身与利率的负相关性,使得债券在货币政策逐步放松、利率降低的时期内的上行动力充足,债券型基金也将因此获益,因此在今后一段时间内债基很可能成为市场的焦点。本文的目的即在于通过对目前市场上债券型基金历史业绩的考察来研究构成其收益的主要元素。

二、 研究方法

债券型基金的收益主要来自两个方面,一是通过对未来市场走势的判断,合理配置各大类资产在基金中的占比,即资产配置能力;二是发现市场上价格低于真实价值的证券,从而获得超额利润,即选券能力。本文采用在目前基金业绩归因中使用较为普遍的Brinson模型,对市场上债券型基金进行研究。

利用Brison模型进行归因分析的理论于Brison和Falcher于1985年共同提出。该模型通过将基金的总收益拆分成资产配置、个股/个券选择、及二者的交互作用三个因子来比较基金业绩。其主要公式如下:

1) 资产配置贡献——基金通过与业绩基准配置不同的资产配置而获得的超额收益:![]()

2) 选择贡献——个券选择带来的超额收益:![]()

3) 交互作用——资产配置与个券选择交互作用带来的超额收益:![]()

而上述1)、2)、3)项的和即为![]() ,代表基金的总超额收益。其中,

,代表基金的总超额收益。其中,![]() 表示第j类资产在基金投资组合中所占的比例,

表示第j类资产在基金投资组合中所占的比例,![]() 表示第j类资产在基准组合中的占比,

表示第j类资产在基准组合中的占比,![]() 表示第j类资产在基金中的实际收益率,而

表示第j类资产在基金中的实际收益率,而![]() 表示第j类资产在基准中的收益率。由于交互作用带来的影响通常较小,因此在本文中我们将仅考量资产配置因子和个券选择因子所带来的影响。

表示第j类资产在基准中的收益率。由于交互作用带来的影响通常较小,因此在本文中我们将仅考量资产配置因子和个券选择因子所带来的影响。

三、 数据和比较基准的选择

考虑到风格的稳定性和数据的可获得性,我们以2010年6月30日之前成立的80只开放式债券型基金作为研究对象。由于债券型基金换仓频率较低,为了保证数据的准确性,文章只采用债券型基金季报公布的大类资产仓位和个券仓位数据对基金的季度业绩进行分析。

此外,纯债型和偏债型基金的特点和业绩存在较为明显的差异,本文将对纯债型基金和偏债型基金分别构建不同的比较基准。对于纯债型基金,其不能直接在二级市场上直接交易股票的特点使得基准将不含有股市变动的因素,因此本文选择的基准为:0.9*中信标普全债指数季度涨跌幅+0.1*货币市场收益(1年期定存利率);而对于偏债型基金,则需要把股指变化放入基准之中,将基准调整为:0.85*中信标普全债指数季度涨跌幅+0.05*货币市场收益+0.1*沪深300指数季度变化。

除了对大类资产配置进行分析之外,为了更深入研究债券型基金的业绩,我们还将研究各基金利率产品和信用产品配置比例。对于利率产品,文章选择中信标普国债指数与中信标普银债指数季度增长率的均值作为基准收益率;而对于信用产品,基准收益率则采用中信标普企业债指数与中信标普可转债指数季度增长率的均值。

四、 实证分析

(一)、当季基金资产配置因子分析

通过对2011年3季度纯债型基金大类资产配置的分析,我们发现资产配置在当季给纯债型带来的平均季超额收益为-0.63%,占基金总超额收益的14.98%,标准差为0.60%。样本基金中表现较好的有:

| 大类资产配置因子表现 | |||

| 基金名称 | 大类资产配置因子贡献 | 债券仓位 | 货币类产品仓位 |

| 诺安增利A | 0.03% | 84.76% | 15.20% |

| 海富通稳健添利A | 0.03% | 86.02% | 13.98% |

| 兴全磐稳增利债券 | -0.02% | 92.32% | 7.68% |

| 泰信双息双利 | -0.03% | 80.61% | 18.51% |

| 上投摩根纯债A | -0.03% | 94.48% | 5.52% |

数据来源:好买基金研究中心

可以看出上述五只基金在三季度的债券仓位在同类基金中不算高,而都持有了相对较多的货币类资产,这与各指数在三季度的表现是一致的。2011年3季度,中信标普全债指数在三季度下跌了0.28%,同期货币市场收益率却达到0.86%。

就偏债型基金来看,截至2010年6月30以前成立的偏债型基金共有36家,资产配置带来的平均季超额收益为-1.06%,占基金总超额收益的27.55%,标准差为0.78%。样本基金中表现较好的为:

| 大类资产配置因子表现 | ||||

| 基金名称 | 大类资产配置因子贡献 | 债券仓位 | 货币类产品仓位 | 权益类产品仓位 |

| 天弘永利债券A | 0.05% | 82.44% | 17.56% | 0.00% |

| 华泰柏瑞增利A | 0.00% | 90.59% | 9.41% | 0.00% |

| 东吴优信稳健A | -0.02% | 90.49% | 9.38% | 0.13% |

| 华安强化收益A | -0.02% | 82.74% | 16.56% | 0.70% |

| 泰达宏利集利A | -0.06% | 91.85% | 7.72% | 0.43% |

数据来源:好买基金研究中心

表现较好的基金除了保持较低的债券仓位外,还保持了非常低的权益类投资仓位,相对应的,在三季度权益类投资的表现非常惨淡,用作比较基准的沪深300指数在3个月的时间内大跌了13.96%,所以总体上来看的话上述基金的资产配置选择还是与资产的市场表现相一致的。

此外,通过偏债型与纯债型资产配置因子均值方差的对比也体现出股市大跌对于投资市场的影响,虽然偏债型基金包含的风险更大,但仍然没有获得更多的超额收益。

(二)、当季基金选券因子分析

在Brinson模型中,我们还需要考察选券因子和交互作用因子二者对于基金业绩的影响。债券型基金当中80%以上的资产将投资于固定收益类产品,其个股/个券选择能力主要体现为其对于不同债券的选择合适与否。不过由于我们无法确切了解样本基金购入每只债券的时间,因此我们将以基金所持有的债券j在第i期和第i-1期收益率的算术平均作为其在第i期的债券投资收益率,即![]() 。

。

对于来源于货币市场的投资收益,由于1)基金参与的比例不大;2)货币市场收益率波动较小,本文将假定其收益与基准保持一致,不对超额收益产生贡献。在此基础上,我们也可以得到基金在股票市场上的超额收益贡献,即:股票投资收益=基金季度总收益-债券投资收益-货币市场投资收益。

进行上述假设之后,按照Brinson模型,我们就可以得到每只基金的选券能力,在2011年第三季度,纯债型和偏债型基金中选券因子的平均贡献为-2.11%和-0.11%,分别占总超额收益的50.17%和2.86%,该因子贡献较大的基金分别为:

| 2011年第三季度债券型基金选券因子 | |||

| 基金名称(纯债型) | 选券因子贡献 | 基金名称(偏债型) | 选券因子贡献 |

| 招商安泰债券A | 1.33% | 华泰柏瑞增利A | 1.82% |

| 招商安心收益 | 0.87% | 天弘永利债券A | 1.61% |

| 信诚经典优债A | 0.85% | 易方达增强回报A | 1.50% |

| 嘉实超短债 | 0.48% | 招商安本增利 | 1.12% |

| 光大保德信收益A | 0.27% | 中信稳定双利债券 | 0.96% |

数据来源:好买基金研究中心

为了能更直观的看出基金的选券能力,我们将比较上述基金重仓债券的平均收益率和比较基准收益率,此处重仓债券收益率假定由各只基金在2011年第二季度和第三季度重仓债券的算术平均收益率构成。

| 重仓债券收益率比较结果 |

数据来源:好买基金研究中心

通过上图我们发现,在选券因子中表现较好的纯债型和偏债型基金的重仓债券总体上表现差异不大,也都未能超越债券指数;相对而言,前5位的纯债型基金在选券方面略有优势,均值较高而且波动性较小。

(三)、1年内基金配置因子和选券因子分析

基金一个季度的表现通常具有较大的波动性,在某一季度实现突出业绩的基金可能很大程度上依赖的是运气成分而非其真实的研究选择能力,因此在比较最近1期基金的业绩表现的同时,还需要考虑构成基金业绩因子的稳定性和可持续性。由于随着时间会放大波动性的影响,本文将参考夏普比率构造一个新指标来考察配置因子贡献与方差间的联系。

经过对于近1年以来数据的统计,可以发现近1年内纯债型基金配置因子的波动性为0.68%,;偏债型基金的配置因子的波动性为1.04%。其中在配置贡献上年内表现较好和较稳定的基金有:

| 近1年债券型基金配置收益 | |||

| 基金名称(纯债型) | 指标值 | 基金名称(偏债型) | 指标值 |

| 兴全磐稳增利债券 | 5.137737 | 浦银安盛优化收益A | 5.286778 |

| 诺安增利A | 1.875271 | 鹏华普天债券A | 3.016505 |

| 上投摩根纯债A | 1.613548 | 天弘永利债券A | 1.463915 |

| 汇丰晋信平稳增利A | 1.192798 | 华泰柏瑞增利A | 1.229651 |

| 海富通稳健添利A | 0.958095 | 中信稳定双利债券 | 1.076971 |

数据来源:好买基金研究中心

此外,研究表明,债券型基金资产配置因子的贡献严重缺乏稳定性:一方面是短期表现和长期表现间的相关性也不大,纯债型和偏债型基金近1期和近1年资产配置因子的相关系数分别为0.1171和0.3221;配置因子递推变化的波动也非常大,当期因子对于下一期指示作用较弱。可见随着市场风格转换,债券型基金的应对速度较慢,导致在主动选择市场方面较为欠缺,投资者在决策时还应主动适应市场风格的变动。

对纯债型和偏债型基金选券能力的研究结果表明,在一年内纯债型基金平均的选券因子贡献的波动性为2.07%;偏债型基金选券因子的年平均贡献的波动性为0.02%,其中能够体现出较高和较稳定选券能力的基金有:

| 近1年债券型基金选券收益 | |||

| 基金名称(纯债型) | 指标值 | 基金名称(偏债型) | 指标值 |

| 信诚经典优债A | 0.551827 | 长城稳健增利 | 0.67597 |

| 光大保德信收益A | 0.438778 | 易方达增强回报A | 0.614037 |

| 博时稳定价值A | 0.418352 | 嘉实多元收益A | 0.473231 |

| 银河银信添利A | 0.26468 | 长信利丰 | 0.469705 |

| 招商安心收益 | 0.199487 | 招商安本增利 | 0.438364 |

数据来源:好买基金研究中心

选券因子稳定性虽然较配置因子有所改善,但仍难以提供足够的指示作用。纯债型和偏债型基金的长短期排名的相关性较强,相关系数分别为0.7365和0.6860;但前后两期选券因子间的相关性仍很不稳定,相关性系数在正负间的波动还是比较明显的。

(四)、基金券种配置因子分析

为了能够更确切的研究基金绩效的来源,除了上述的大类资产配置和选券能力分析外,我们还需要了解债券型基金在具体债券品种配置上的合理性如何。

按照投资风险不同,基金所投资债券品种可以分为利率产品和信用产品两大类。而随着信用债对利率债风险溢价水平的变化,券种选择能力良好的基金也应当能够准确的调整其券种配置的比例。因此,本文也研究了对样本中的所有债券型基金在券种调整方面的表现,具体方法如下:

从原理上来说,券种配置能力除了依赖基金利率走势的看法外还需要考察信用风险和利差,即意味着基金需要在预测到利差缩小,信用风险下降时增配信用产品;而在利差扩大,信用风险增大时增配利率产品。因此本文将从调仓方向和幅度两个方面来考察基金的券种配置:对于调仓方向的判断取决于基金在保守型资产和进攻型资产间仓位在季度间的变化方向是否与相应指数变化方向相一致;对于变化幅度则考察两类产品季度仓位变化的百分比。

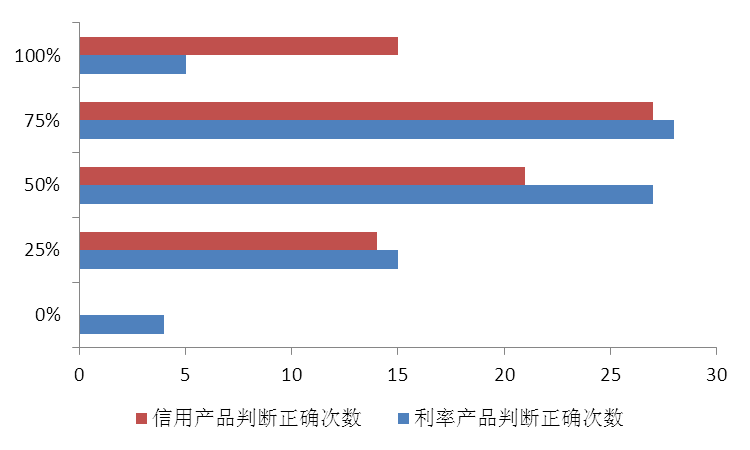

研究发现,大多数债券型基金对未来仓位变化方向的判断还是比较准确的,大部分都可以保持50%的正确率,其中基金对信用产品的判断更为准确,超过80%的债券型基金对于信用产品仓位变化方向判断的准确率在5成以上。

| 券种配置胜率 |

数据来源:好买基金研究中心

在调仓幅度的方面,不同债基间的差异性非常大,有趋于谨慎而选择小幅调仓为主的风格,也有伴随较为激进风格而带来的大幅调仓。通过比较不同基金间正确调仓幅度的大小,我们得到以下一些基金在券种配置方面显示出了一定的优势:

| 债券型基金券种配置收益 | |||

| 利率产品 | |||

| 基金名称 | 当季正确调仓幅度 | 基金名称 | 年正确调仓幅度 |

| 诺德增强收益 | 317.63% | 博时稳定价值A | 471.97% |

| 海富通稳健添利A | 198.10% | 易方达稳健收益A | 376.66% |

| 招商安泰债券A | 189.23% | 广发增强债券 | 330.38% |

| 招商安心收益 | 167.00% | 泰信双息双利 | 273.54% |

| 建信收益增强A | 119.72% | 招商安泰债券A | 267.26% |

| 信用产品 | |||

| 基金名称 | 当季正确调仓幅度 | 基金名称 | 年正确调仓幅度 |

| 招商安泰债券A | 74.96% | 诺安增利A | 375.22% |

| 诺德增强收益 | 70.26% | 诺德增强收益 | 350.40% |

| 华安强化收益A | 45.98% | 泰达宏利集利A | 337.09% |

| 益民多利债券 | 45.61% | 天治稳健双盈 | 176.90% |

| 海富通稳健添利A | 44.91% | 泰信双息双利 | 175.93% |

数据来源:好买基金研究中心

五、 结论

通过对债券型基金收益因子的拆分,我们可得到债基资产配置和券种选择对其收益的影响。其中资产配置因子的波动较为剧烈,长短期数据间没有明显的方向性和趋势性,对总体收益的贡献则是在长期要优于短期,过往结果对未来的预测能力较差,可见在市场风格转换较快时,基金的大类资产配置上可能会拖累其表现;而选券因子的稳定性要稍好于配置因子,特别是长期表现与短期表现体现出了一定程度的相关性,但是在对总收益的贡献上选券因子表现一般,特别是长期来看没能给基金净值提供上行的动力;进一步深入研究还表明债基在对于未来利差水平的判断上准确率较高,所以投资者在未来投资时还应当先依赖于自身对市场风格走向的判断,然后选择过往对市场方向把握准确且仓位变化幅度较大的债券型基金。

由于本文的样本数据较少,数据时间间隔较大,因此文章在对债券型基金各大类资产的收益贡献的估算和收益因子的划分上可能不够准确。此外,由于各只基金设定的比较基准互有差异,因此在使用统一基准比较时可能会影响结果的准确程度。最后,本文未考虑2010年二季度以后成立的债基,忽略了其对于债基整体的影响。今后,随着可获得数据量的增多,我们还会进一步完善对于债券型基金业绩归因的分析。