众禄基金:A股弱势不改债基仍是亮点

http://msn.finance.sina.com.cn 2011-12-09 17:41 来源: 新浪财经

基金周报

众禄基金研究中心 廖帅/文

一周市场:

本周股指缩量下行,上证综合指数、深证成分指数、中小板指数均创下调整以来新低,成交量的再次萎缩也显示市场预期谨慎,观望气氛浓重。众禄基金研究中心认为,市场弱势运行的格局短期难以扭转,判断的基本逻辑包括:(1)经济下行阴霾需要继续消化。央行外汇占款8 年首降、11月新增人民币贷款规模或不及市场预期、人民币对美元即期汇价连续八个交易日触及跌停、亚开行以及摩根大通下调明年中国经济增速预测等强化了经济下行预期,市场悲观情绪难以扭转。(2)政策微调的力度不大且短期效应不明显。在政策放松初期,市场的关注点在经济下滑,对政策放松所带来利好的反应相对弱化。本次存款准备金的下调建立在外汇占款减少和未来公开市场到期资金量较少的背景之下,而为保持流动性动态平衡,防范流动性过剩给CPI、房地产带来反弹,本周央行通过公开市场操作大幅回笼资金,央票净回笼量创8个月最高。政策微调带来的流动性改善空间到底多大,也存在较大不确定性。(3)欧债危机正在由欧元区外围国家向其核心国家蔓延,而令人遗憾的是,欧洲国家尚缺乏协调一致的应对举措,相反,矛盾和分歧却越来越明显。接下来将是宏观经济数据公布、欧盟峰会结束和中央经济工作会议召开的敏感关口,事件对市场的影响将使市场走势更趋复杂,建议总体上保持维持稳健策略,保持中等偏低的仓位水平,并力求基金风格配置的均衡。

基金市场:

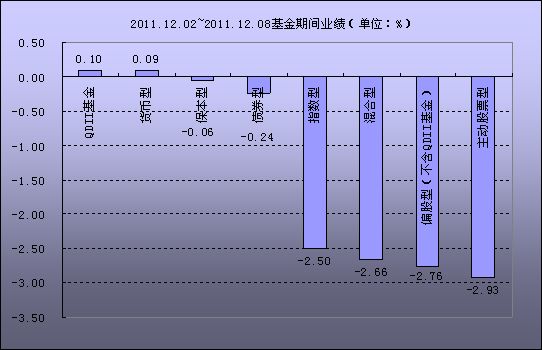

图1:2011.12.02-2011.12.08基金业绩表现

2011.12.02-2011.12.08基金业绩表现

2011.12.02-2011.12.08基金业绩表现数据来源:Wind 众禄基金研究中心

本期,A股市场弱势不改,海外主要亚太市场小幅反弹,欧美股市小幅下跌,利率债带动国内债市收涨。受此影响,基金方面跌多涨少,基金类型中仅有QDII基金、货币基金录得正收益;主动股票型基金则跌幅最大,混合型、指数型基金跌幅次之,保本型、债券型基金小幅收跌。

表1:2011.12.02-2011.12.08基金业绩表现(单位:%)

| 复权单位净值增长率(单位:%) | ||

| 均值 | 个基分布 | |

| 偏股型基金 | -2.76 | -5.94 ~~ 0.81 |

| 主动股票型基金 | -2.93 | -5.94 ~~ 0.10 |

| 指数型基金 | -2.50 | -5.20 ~~ 0.81 |

| 混合型基金 | -2.66 | -5.54 ~~ -0.13 |

| 债券型基金 | -0.24 | -1.90 ~~ 0.77 |

| 保本型基金 | -0.06 | -0.60 ~~ 0.20 |

| 货币型基金 | 0.09 | 2.14 ~~ 7.76

(区间7日年化收益率均值) |

| QDII基金 | 0.10 | -1.32 ~~ 1.71 |

数据来源:Wind 众禄基金研究中心

防御板块领跌 偏股基金黯然

本期,A股市弱势依旧,在全球主要市场上表现落后。其中,大盘板块期间跌幅显著小于中小盘板块,部分周期型行业尤其是金融服务、房地产,受到存款准备金率下调与进一步下调预期的刺激,表现得相对抗跌,金融服务则是申万一级行业中唯一上涨的行业板块;而公用事业、农林牧渔、医药生物等防御型板块普遍跌幅较大。受基础市场影响,整体业绩表现较居前的是较多地配置了金融服务、房地产、信息设备、黑色金属、信息服务等行业的基金,如长城品牌优选、上投摩根中国优势、富国天瑞、东方精选等,以及部分股票仓位较低的基金,如申万菱信盛利配置、银河收益、国联安安心成长等;而行业配置上防御型特征较明显的基金,如泰信优质生活、大成创新成长、大成精选增值、大成核心双动力、大成财富管理2020等,整体业绩多不太理想。

具体到指数型基金方面,由于国内指数型基金多跟踪大盘风格指数,因此指基在本期的业绩稍好于主动偏股型基金,其中,大量配置于金融服务的指基表现领先,如跟踪沪深300金融、上证180金融、上证180价值、上证周期、基本面50、上证50等指数的基金。

对于当前投资者基金组合的构建,我们维持前期的建议,在国内经济增速仍将持续放缓与欧债危机的解决依然任重道远的背景下,震荡依旧会是后市的一个主要特征之一,以消费为代表的防御板块、部分低估值大盘板块以及战略新兴产业板块都会有表现机会,其中的任何一个单一风格都难以独撑大市,保持稳健的投资策略、平衡的基金组合,选择选股能力良好的基金是基金投资者较好的选择。

债基小幅下跌 投资价值依旧

本期,债券市场总体表现较好,但债券基金的平均业绩却出现负值,这主要是由于受到A股市场与可转债市场出现一定跌幅的拖累。期内,整体上看,配置了较多利率债的债券型基金表现多不错,如招商安泰债券、光大信用添益、华泰柏瑞增利等;而股票仓位较高、转债配置较多的债基表现靠后,如富国优化增强、博时稳定价值、博时转债等。

展望后市,我们认为债市的机会较明确,债券基金的配置价值提升。伴随通货膨胀压力的明显减弱,面对严峻的国内外经济形势,为保证国内经济的稳健增长与经济转型的顺利推进,货币政策开始适时适度地微调、预调,这便为债市的启动奠定了良好的基础。相比在国内经济增速持续下滑与欧债危机未来演进不确定性大的背景下的股市而言,债市的机会显得更加明确。建议投资者积极关注债券基金,如易方达增强回报、广发增强债券、中银稳健增利等。

QDII基金微幅上涨 配置风险依旧

本期,海外主要市场的表现差异较小,澳大利亚、日本、中国香港股市小幅上涨,其他主要海外市场普遍下跌,但跌幅并不大,其中,欧洲股市表现最弱。受此影响,QDII基金方面涨多跌少,涨幅前三的是嘉实恒生中国企业、招商全球资源、长信标普100等权重;跌幅前三的是景顺长城大中华、国投瑞银新兴市场、海富通大中华精选。

我们继续提示投资者当前应关注QDII基金的投资风险。欧债危机的解决依然还在漫长的路上,欧债危机的演进也有着很大的不确定性,而同时,美国经济仍处于弱复苏当中,这些因素都加大了成熟市场的风险,建议投资者在投资QDII基金时,可更多地关注主配新兴市场的个基与黄金主题基金。

组合业绩:

本期,我们推荐稳健型、防御型组合均跑赢比较基准,成长型未跑赢比较基准。

图2:组合推荐收益率图(%)

图2:组合推荐收益率图(%)

图2:组合推荐收益率图(%)资料来源:众禄基金研究中心,数据统计区间为2011-12-02~2011-12-08

注:

成长型比较基准=开放式偏股型基金平均收益率*0.6+开放式债券型基金平均收益率*0.2+货币型基金平均收益*0.2

稳健型比较基准=开放式偏股型基金平均收益率*0.6+开放式债券型基金平均收益率*0.2+货币型基金平均收益*0.2

防御型比较基准=开放式偏股型基金平均收益率*0.5+开放式债券型基金平均收益率*0.2+货币型基金平均收益率*0.3

货币型基金平均收益率=货币型基金平均区间七日年化收益率均值/52

表2:组合推荐一览

| 表2:组合推荐一览 | |||

| 类型 | 证券简称 | 权重 | 组合收益(%) |

| 成长型 | 富国天成 | 20% | -2.12% |

| 新华优选成长 | 20% | ||

| 泰达宏利红利先锋 | 20% | ||

| 广发增强债券 | 20% | ||

| 南方现金增利 | 20% | ||

| 稳健型 | 诺安成长 | 30% | -1.39% |

| 兴全全球视野 | 30% | ||

| 广发增强债券 | 20% | ||

| 南方现金增利 | 20% | ||

| 防御型 | 富国天成 | 30% | -1.39% |

| 光大动态优选 | 20% | ||

| 易方达增强回报 | 20% | ||

| 南方现金增利 | 30% | ||

| 资料来源:众禄基金研究中心,数据统计区间为2011.12.02~2011.12.08 | |||

资料来源:众禄基金研究中心,数据统计区间为2011.12.02~2011.12.08

一周基事:

1、ETF融资融券带来新盈利模式

首批ETF融资融券标的证券于2011年12月5日开始实施,投资者期盼已久的ETF融资融券交易成为现实。

ETF融资融券交易是指投资者向证券公司提供担保物,借入资金买入ETF或借入ETF并卖出的行为,以此实现对ETF的杠杆买入或卖空交易。ETF代表的是市场指数,与个股相比具有波动相对较低、市场流动性好以及抗操纵性强等特征,是良好的融资融券标的。在海外成熟市场,由于个股的价格走势比较难判断,不少有经验的投资者转向ETF的融资融券交易。尤其当市场处于重要拐点时,ETF融资融券交易可以让不同的市场观点得到充分的表达。目前共有7只ETF入选融资融券标的,分别是华夏上证50ETF、华安上证180ETF、华泰柏瑞上证红利ETF、交银上证180治理ETF、易方达深100ETF、华夏中小板ETF以及南方深成ETF。

ETF成为融资融券标的,将较大地刺激投资者对ETF产品的需求,从而进一步提高ETF的流动性和规模。这对于ETF的各个参与方,包括基金持有人、券商、交易所以及基金公司均是一个利好消息。对投资者而言,可以进一步丰富其ETF的交易策略。

2、重庆啤酒酿成新地雷 大成旗下基金集体踩中

随着重庆啤酒今日公告乙肝疫苗不理想的临床研究数据,重仓持有重庆啤酒的基金将受到明显的影响,或进行估值向下调整。

重仓持有重庆啤酒的基金主要来自大成基金、富国基金、国泰基金、中海基金。其中,大成基金成为最大的踩雷者,其旗下共有基金景福、大成创新成长、大成行业轮动、大成优选、大成精选增值、大成财富管理2020、基金景宏、大成核心双动力、大成景阳9只偏股型基金重仓持有重庆啤酒。

国泰基金已于12月8日公告对重庆啤酒采用指数收益法进行估值向下调整。

而大成基金医药研究主管吕猛则认为,重庆啤酒在相关数据并不完整、未得出最后定性结论前复牌,从信披流程上看存在问题。他表示,总体来看,项目已取得阶段性成果,并对项目的前景充满期待。

3、天治稳定收益三度延长募集期

天治稳定收益三度延长募集期主要反映了基础市场持续不佳背景下小基金管理公司的发行困境。具体而言,天治稳定收益三度延长募集期的原因主要是,1、A股市场持续向弱,债市一度滑坡,严重打击市场投资信心,基金募集寒意浓;2、小基金公司渠道营销能力偏弱;3、天治基金整体业绩表现一般,旗下基金对投资者吸引力不足。

4、11月仅10只基金申募 为年内次低

继10月基金申募热情降至冰点之后,11月基金发行的热情依旧不高。证监会基金部按期公布的基金募集审核情况显示,上月仅10只拟发基金向监管部门递交募集申请,仅略多于10月的7只,创出年内次低。

11月递交募集申请的拟发基金中,股票型基金仍旧占据多数。其中,拟申请募集的股票型基金共4只,包括一只QDII产品;指数及指数分级基金3只;债券型基金2只;混合型基金1只。