国金证券大宗商品基金专题分析报告

http://msn.finance.sina.com.cn 2011-12-23 16:37 来源: 新浪财经

基金专题分析报告:大宗商品基金专题分析报

分散风险作用明显 国内发展初见雏形

国金证券基金研究中心 张剑辉

基本结论

大宗商品基金(Commodity fuds)是以大宗商品为主要投资标的的基金品种,基金投资标的物主要包括大宗商品上市公司、大宗商品现货以及期货等。大宗商品是指可进入流通领域,但非零售环节,具有商品属性,用于工农业生产与消费使用的大批量买卖的物质商品。从大类来看,大宗商品可分为3个主要类别,即能源商品、基础原材料和大宗农产品。

随着大宗商品配置价值的体现,大宗商品基金也得到较快的发展。国外大宗商品基金发展已经较为成熟,目前全球大宗商品基金共有约1088只,约占全球基金总数的5.88%;资产规模约为307亿美金,约占全球基金资产规模8.17%。而国内大宗产品基金出现较晚,发展相对滞后。截止2011年12月12日,国内以大宗商品为投资标的的QDII共有7只,规模约为55亿元人民币。

大宗商品一般具备金融属性和商品属性,其除使用价值外,还具有国家战略储备价值,所以其影响因素较为复杂。此外,从对价格波动分析来看,价格波动具有周期性。同时,从对GSCI相关商品指数统计分析来看,大宗商品具有高风险/高收益特点,与国内A股市场走势相关性较低,有利于投资者优化投资组合。

从当前宏观经济来看,欧美经济下行风险仍然较大。去杠杆化、财政整固及金融市场的高度不确定性,将是引发欧美经济下行的主要冲击,尤其是明年上半年为欧洲各国债务到期高峰期,若到时欧元区仍无法达成全面解决债务危机的共识,欧美经济或将陷入泥潭;国内方面,在考虑国外经济需求不振,国内企业盈利下滑,加之通胀逐步走低等因素下,国金宏观策略观点认为整体经济属于下滑中继阶段。因此从美林投资时钟来看,基本面对大宗商品尤其是金属工业品、农副产品等价格走势构成一定压力。

黄金方面:从近期黄金走势来看,黄金避险功能有弱化迹象,并与美元走势较为紧密。明年来看,欧债危机仍为金融市场主要风险点,加之近期美国数据表现较为靓丽,美元走势企稳。或将成为投资者避险需求,从而给黄金造成负面影响。就基金选择方面,目前国内共有4只黄金主题基金,基金类型均为FOF,投资范围及标的相似性较高。基于以上分析,投资者可考虑投资范围更为广泛的汇添富黄金及贵金属基金,以及运作时间较长的诺安全球黄金基金。

能源油气方面:虽国际能源署下调了2012年全球石油需求增长预期,但全球原油供应依然紧张。同时,中东局势同样使得油价承受上行压力。就基金选择方面,对于风险承受能力较强且对油气能源行业较了解,具备一定择时能力的投资者可考虑华宝油气指数型基金进行择时配置;而对于风险承受能力较小,可选择配置诺安油气主动管理型基金。

风险提示:大宗商品基金投资标的由于受供需、地缘政治、流动性、汇率等多因素影响,具有高风险高收益特征。建议具备风险承受能力的投资者参与。

海外大宗商品基金已发展成熟

大宗商品基金(Commodity fuds)是以大宗商品为主要投资标的的基金品种,基金投资标的主要包括大宗商品上市公司、大宗商品现货以及期货等。大宗商品是指可进入流通领域,但非零售环节,具有商品属性,用于工农业生产与消费使用的大批量买卖的物质商品。从大类来看,大宗商品可分为3个主要类别,即能源商品、基础原材料和大宗农产品。其中基础原材料包括有色金属、贵金属黄金白银、铁矿石、煤炭以及化工等。

在金融投资市场,大宗商品作为一种资产类别,已被投资者广泛关注,随着大宗商品在金融资产交易量的比重不断上升,其资产配置的重要性正在逐步体现。而随着大宗商品配置价值的体现,大宗商品基金也得到较快的发展。国外大宗商品基金发展已经较为成熟,目前全球大宗商品基金共有约1088只,约占全球基金总数的5.88%;资产规模约为307亿美金,约占全球基金资产规模8.17%。[1]而从具有明显行业性质基金来看,大宗商品基金无论从数量或规模上来看,所占比重均是最大的。

图表1:全球大宗商品基金在具有明显特征行业基金中占比(数量)

图表1:全球大宗商品基金在具有明显特征行业基金中占比(数量)

图表1:全球大宗商品基金在具有明显特征行业基金中占比(数量)图表2:全球大宗商品基金在具有明显特征行业基金中占比(规模)

图表2:全球大宗商品基金在具有明显特征行业基金中占比(规模)

图表2:全球大宗商品基金在具有明显特征行业基金中占比(规模)来源:EPRF,国金证券研究所

而国内大宗商品基金出现较晚,发展相对滞后。其中有以A股为投资范围,跟踪上证大宗商品指数的基金如商品ETF,以及投资海外大宗商品的QDII基金。从细分来看,主要包括贵金属黄金白银基金,如诺安全球黄金、易基黄金、嘉实黄金、汇添富黄金及贵金属等,能源油气基金,如华宝油气、诺安油气等,以及农副产品基金,如广发标普全球农业指数基金等。截止2011年12月12日,国内以大宗商品为投资标的的QDII基金共有7只,规模约为55亿元人民币。相关主题大宗商品QDII基金如下:

图表3:国内相关大宗商品QDII

| 相关主题 | 基金简称 | 基金公司 | 基金经理 | 成立日期 | 投资范围及特点 | 国金风险评价 | 业绩基准 |

| 黄金及贵金属主题 | 诺安全球黄金基金 | 诺安 | 梅律吾、宋青 | 2011-1-13 | FOF型,资产投资于有实物黄金支持的黄金ETF不低于基金资产的80%。截止2011年12月14日,基金自成立以来累计净值增长率为13.26%,在同期公募基金中表现一枝独秀。 | 高风险/收益 | 伦敦金价格折成人民币后的收益率 |

| 易方达黄金主题基金 | 易方达 | 张小刚 | 2011-5-6 | FOF型,主要对黄金ETF、黄金股票类资产(包括黄金采掘公司股票机黄金股票基金)、其他资产进行主动配置,并将不参与黄金ETF的实物申赎。其中投资于基金的资产合计不低于基金资产净值的 60%,投资于基金的资产中不低于80%投资于黄金基金。截止2011年12月14日,基金成立以来累计净值-2.11%。 | 高风险/收益 | ||

| 嘉实黄金基金 | 嘉实 | 杨阳 | 2011-8-4 | FOF型,资产投资于跟踪黄金价格或黄金价格指数的公募基金的比例不低于基金资产净值的80%,其中投资于有实物黄金支持的交易所交易基金的比例不低于上述黄金基金投资资产的80%。 | 高风险/收益 | ||

| 汇添富黄金及贵金属基金 | 汇添富 | 刘子龙 | 2011-8-31 | FOF型,资产投资于有实物黄金或其他实物贵金属支持的交易所交易基金(ETF)的比例不低于基金资产的90%;其中有实物黄金支持的交易所交易基金的资产占比不低于70%,而有其他实物贵金属支持的交易所交易基金的资产占比不超过30%。 | 高风险/收益 | ||

| 能源油气主题 | 诺安油气能源基金 | 诺安 | 梅律吾 | 2010-9-27 | FOF型,资产投资于基金资产的比例不低于60%,其中能源行业基金以及商品类基金(跟踪商品指数或商品价格)基金的资产中不低于80%。此外,投资标的还包括全球范围内优质的石油、天然气等能源类公司股票。主要以超越石油、天然气等能源类行业公司股票指数为投资目标。 | 高风险/收益 | 标普能源行业指数 |

| 华宝油气基金 | 华宝兴业 | 尤柏年 | 2011-9-29 | 指数型基金,基金资产投资于标普石油天然气上游股票指数成份股、备选成份股的比例不低于基金资产净值的80%,投资于跟踪标普石油天然气上游股票指数的公募基金、上市交易型基金的比例不超过基金资产净值的10%。 | 高风险/收益 | 标普石油天然气上游股票指数 | |

| 农副产品主题 | 广发标普全球农业指数基金 | 广发 | 邱炜 | 2011-6-28 | 指数型基金,投资范围为全球证券市场中的标普全球农业指数成份股、备选成份股、以标普全球农业指数为投资标的的指数型公募基金(包括 ETF)、新股(一级市场初次发行或增发),其中,标普全球农业指数成份股、备选成份股的投资比例不低于基金资产净值的85%。 | 高风险/收益 | 标普全球农业指数 |

来源:国金证券研究所

风险收益特征分析:高收益高风险特征,对组合风险分散较为明显

从对GSCI各商品指数以及CRB商品综合指数收益分析可知,大宗商品价格具有高风险高收益的特点。截止2011年12月2日,GSCI商品收益指数近三年上涨19.29%,CRB商品综合指数上涨67.87%。其中各品种分化较大,例如工业金属指数和黄金指数涨幅较大,分别为59.08%和118.08%,而原油指数小幅收跌。从2009年、2010年及近一年收益来看,各品种分化更明显,就近一年统计来看,农业指数下跌10.53%,而黄金和原油上涨25.39%和4.29%,相应的,沪深指数下跌18.95%。所以在构建投资组合方面,选择性的对大宗商品相关产品进行配置能起到稳定投资组合和改善投资组合夏普比例的作用。

图表4:GSCI相关商品指数收益、CRB商品综合指数收益与沪深300收益对比(截止时间2011/12/2)

| GSCI商品总收益指数 | 农业指数 | 原油指数 | 工业金属指数 | 黄金指数 | 标普500 | 沪深300 | CRB商品综合指数 | |

| 近三年 | 19.29% | 27.45% | -2.95% | 59.08% | 118.80% | 46.59% | 36.85% | 67.87% |

| 近两年 | 11.78% | 10.10% | 1.78% | -1.74% | 42.56% | 12.17% | -28.91% | 21.13% |

| 近一年 | 5.86% | -10.53% | 4.29% | -12.45% | 25.39% | 1.86% | -18.95% | -0.16% |

| 2009年 | 13.48% | 3.81% | 7.15% | 82.42% | 22.86% | 23.45% | 96.71% | 33.43% |

| 2010年 | 9.03% | 34.19% | -0.11% | 16.73% | 28.72% | 12.78% | -12.51% | 29.96% |

| 2011/1/1~2011/12/2 | 1.00% | -19.28% | 1.02% | -18.85% | 22.54% | -1.06% | -18.25% | -7.48% |

| 日标准差年化 | 37.64% | 34.36% | 53.72% | 38.76% | 27.69% | 35.15% | 39.11% | 23.78% |

注:日标准差年化统计时间为2011/1/1~2011/12/2。

来源:wid,国金证券研究所

图表5:2008年4月以来部分GSCI商品指数及CRB综合商品指数走势

2008年4月以来部分GSCI商品指数及CRB综合商品指数走势

2008年4月以来部分GSCI商品指数及CRB综合商品指数走势图表6:商品指数与沪深300相关系数较低

| GSCI商品总收益指数 | CRB商品综合指数 | 标普500指数 | 沪深300指数 | |

| GSCI商品总收益指数 | 1 | 0.37 | 0.57 | 0.01 |

| CRB商品综合指数 | 0.37 | 1 | 0.28 | 0.47 |

| 标普500指数 | 0.57 | 0.28 | 1 | 0.45 |

| 沪深300指数 | 0.01 | 0.47 | 0.45 | 1 |

注:统计时间为2008年4月16日至2011年12月2日。

来源:wid,国金证券研究所

同时,我们通过分析2008年4月16日至2011年12月2日GSCI商品总收益指数、CRB商品综合指数与沪深300指数、标普500指数的相关性可以看到,GSCI商品总收益指数和标普500指数的相关系数为0.57,GSCI商品总收益指数、CRB商品综合指数和沪深300指数相关系数分别为0.01和0.47,相关性较低。

因此,对大宗商品相关产品的配置能起到分散国内A股市场单一风险的作用。在不考虑汇率因素情况下,我们通过模拟权重构建投资于沪深300指数和GSCI商品总收益指数的投资组合:

在09年沪深300表现好于GSCI商品总收益指数背景下,模拟组合在收益率方面,随着GSCI商品总收益指数权重增加,组合收益率下降,但标准差同样有一定降幅,投资组合夏普比率改善不是很明显。

在10年沪深300表现弱于GSCI商品总收益指数背景下,模拟组合在收益率方面,随着GSCI商品总收益指数权重增加,组合收益率上升且标准差同样有一定降幅,投资组合夏普比率得到较好的改善。

通过模拟分析可知,配置一定比例大宗商品相关产品并不一定能起到提升组合收益率的作用,但能有效的改进投资组合的夏普比率,提升投资组合的稳定性。

图表7:2009年模拟权重投资组合收益分析

| 沪深300指数 | 高盛商品总收益指数 | 总回报(%) | 月度收益率均值(%) | 月度收益率标准差(%) | 夏普比率 |

| 100.0% | 0.0% | 76.8% | 6.4% | 11.0% | 0.567 |

| 90.0% | 10.0% | 70.6% | 5.9% | 10.0% | 0.572 |

| 80.0% | 20.0% | 64.5% | 5.4% | 9.0% | 0.575 |

| 70.0% | 30.0% | 58.3% | 4.9% | 8.1% | 0.573 |

| 60.0% | 40.0% | 52.2% | 4.3% | 7.4% | 0.562 |

图表8:2010年模拟权重投资组合收益分析

| 沪深300指数 | 高盛商品总收益指数 | 总回报(%) | 月度收益率均值(%) | 月度收益率标准差(%) | 夏普比率 |

| 100% | 0% | -9.59% | -0.80% | 8.28% | -0.119 |

| 90% | 10% | -7.51% | -0.63% | 7.81% | -0.104 |

| 80% | 20% | -5.43% | -0.45% | 7.39% | -0.087 |

| 70% | 30% | -3.34% | -0.28% | 7.03% | -0.067 |

| 60% | 40% | -1.26% | -0.11% | 6.73% | -0.044 |

来源:wid,国金证券研究所

影响因素复杂,价格波动具有周期性

大宗商品一般具备金融属性和商品属性,除使用价值外,还具有国家战略储备价值,所以其影响因素较为复杂。此外,从对价格波动分析来看,价格波动具有周期性。

首先从对大宗商品价格走势与ERCI领先指标对比分析来看,相关性较高,价格波动对经济周期的变化反映敏感。宏观经济的复苏、过热、滞胀和衰退的更迭带动了商品价格的周期性波动,走势与经济周期息息相关。从经济学的逻辑上可以解释商品价格与经济周期的关系,根本原因就在于周期性的需求对商品价格形成了影响。

图表9:大宗商品价格走势与经济周期息息相关

大宗商品价格走势与经济周期息息相关

大宗商品价格走势与经济周期息息相关图表10: CRB综合期货指数与美元走势对比

CRB综合期货指数与美元走势对比

CRB综合期货指数与美元走势对比来源:国金证券研究所

除了供需变化造成大宗商品价格波动外,由于绝大部分商品价格以美元计价,美元货币的升值与贬值也是造成大宗商品价格波动的重要因素。同时,随着金融衍生产品不断创新以及全球流动性过剩,使得大量带有投机性质的资本进出商品市场,加剧了商品价格的波动。

此外,大宗商品多为与人类需求息息相关的资源品,供给有限而需求无限,而部分大宗商品是不可再生资源,具有国家战略储备价值。例如石油、天然气、铜、稀有金属等在国家经济中的重要地位,各国都非常注重相关行业安全。因此,国家战略或地缘政治均影响相关商品价格走势。

以上影响因素是相辅相成的,各因素相互作用使得大宗商品价格具有高波动率特点。而且,在不同阶段各类资产的表现也不相同,因此,擅于把商品纳入资产组合将会实现更低的风险和更稳定的收益。

而从当前宏观经济状况来看,欧美经济下行风险仍然较大。去杠杆化、财政整固及金融市场的高度不确定性,将是引发欧美经济下行的主要冲击,尤其是明年上半年为欧洲各国债务到期高峰期,若到时欧元区仍无法达成全面解决债务危机的共识,欧美经济或将陷入泥潭;国内方面,在考虑国外经济需求不振,国内企业盈利下滑,加之通胀逐步走低等因素下,国金宏观策略组认为整体经济属于下滑中继阶段,因此从经济周期及基本面来看,均对大宗商品价格走势构成一定压力。

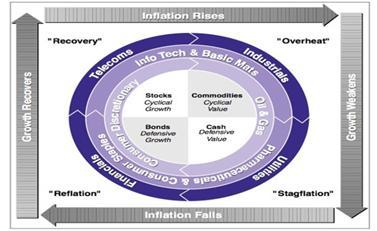

同时,从美林投资时钟及积极资产配置的角度来看,在经济复苏后期以及经济过热阶段,由于需求旺盛、通胀压力持续上升,从而导致大宗商品价格走强,这一阶段是配置大宗商品相关产品最佳时期;而在经济复出初期且低通胀阶段,或者经济下滑,通胀下行阶段,大宗商品往往走出弱势行情。因此我们认为:

在一般金属工业品及农产品方面:自2011年以来,金属工业品、农产品等产品价格均出现一定程度下跌。结合当前宏观经济状况加之美元近期走强,我们认为短期内金属工业品、农副产品或将维持震荡走弱。

图表11:美林投资时钟

图表11:美林投资时钟

图表11:美林投资时钟来源:国金证券研究所

在黄金方面,国际金价经过十余载上涨后呈现宽幅震荡格局,从近期黄金走势来看,黄金避险功能有弱化迹象,并与美元走势较为紧密。明年来看,欧债危机仍为金融市场的主要风险点,若欧元仍无法达成全面解决债务危机的共识,黄金仍面临着大幅震荡格局。同时,近期美国数据表现较为靓丽,美元走势企稳,或将成为投资者避险需求,从而给黄金造成负面影响。基于以上因素,从短期来看,我们认为黄金将维持大幅震荡格局;而中长期来看,就其作为国家战略储备价值以及在航天、航空、电子、医药等高新技术领域和饰品行业的广泛应用,我们长期看好黄金投资价值。就基金选择方面,目前国内共有4只黄金主题基金,基金类型均为FOF,投资范围及标的相似性较高。基于以上分析,投资者可考虑投资范围更为广泛的汇添富黄金及贵金属基金,以及运作时间较长的诺安全球黄金基金。

在能源方面,虽国际能源署基于全球经济恶化和油价持续高企的理由下调了2012年全球石油需求增长预期,但新兴经济体的经济增长和能源需求依然强劲,加上全球原油供应紧张,油价还将承受上行压力。此外,地缘政治尤其中东地区的政治局势对原油价格影响较大。从当前来看,中东局势总体稳定,但局部动荡仍是未来主旋律。以上两点均制约油价下行。考虑以上因素且由于国内能源油气QDII基金仅有诺安油气和华宝油气两只基金。所以对于基金选择,投资者可根据自身风险偏好以及对相关行业的了解进行配置:对于风险承受能力较强且对油气能源行业较了解,具备一定择时能力的投资者可考虑华宝油气指数型基金进行择时配置;而对于风险承受能力较小,可选择配置诺安油气主动管理型基金。

图表12:欧美及中国PMI指数下滑

欧美及中国PMI指数下滑

欧美及中国PMI指数下滑图表13:欧美及中国CPI走势

欧美及中国CPI走势

欧美及中国CPI走势来源:国金证券研究所

综合以上,大宗商品价格走势与国内A股市场走势相关性较低,有利于国内投资者优化投资组合,投资者可进行适当配置。

风险提示

大宗商品基金投资标的由于受供需、地缘政治、流动性、汇率等多因素影响,具有高风险高收益特征。建议具备风险承受能力的投资者参与。

[1] 数据来自EPRF GOLBAL,其中大宗商品基金统计为全球行业分类标准(GICS)中商品/工业原材料及能源行业下的基金。