好买基金:节前或先抑后扬

http://msn.finance.sina.com.cn 2012-01-16 13:19 来源: 新浪财经

好买基金研究中心

市场回顾

一、基础市场

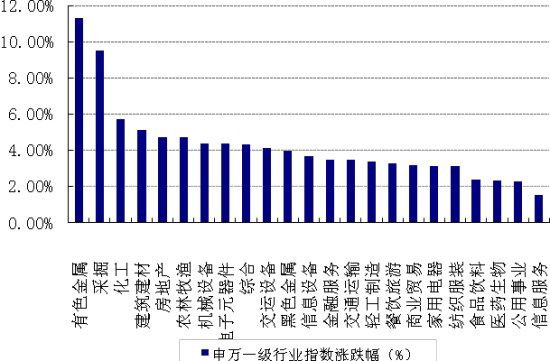

上周,沪深两市双双收涨。截止收盘上证综指收于2244.58点,涨81.18点。涨幅为3.75%;深成指收于9030.59点,涨396.17点,涨幅为4.59%。小盘股强于大盘股。中证100上涨4.43%,中证500上涨4.73%。23个申万一级行业23行业上涨,其中,有色金属、采掘、化工表现居前,分别为11.28%、9.49%、5.70%,医药生物、公用事业、信息服务表现居后,分别为2.36%、2.27%、1.55%。

上周,中信标普全债指数上涨0.13个百分点。

上周,欧美主要市场涨跌不一,其中,道指上涨0.50%。标普500上涨0.88%;道琼斯欧洲50下跌0.14%。亚太主要市场涨跌不一,其中,恒生指数上涨3.29%,印度孟买上涨1.81%。

| 上周各类指数表现 | ||

| 指数名称 | 收盘指数 | 涨跌幅(%) |

| 上证综合指数 | 2244.58 | 3.75 |

| 沪深300 | 2394.33 | 4.53 |

| 深证成份指数 | 9030.59 | 4.59 |

| 上证基金指数 | 3653.62 | 3.36 |

| 深证基金指数 | 4280.98 | 1.77 |

| 中证100 | 2310.37 | 4.43 |

| 中证500 | 3233.70 | 4.73 |

| 道琼斯工业平均指数 | 12422.06 | 0.50 |

| 标准普尔500指数 | 1289.09 | 0.88 |

| 道琼斯欧洲50 | 2396.89 | -0.14 |

| 法国巴黎CAC40指数 | 3196.49 | 1.88 |

| 伦敦金融时报100指数 | 5636.64 | -0.23 |

| 俄罗斯RTS指数 | 1446.46 | 1.60 |

| 东京日经225指数 | 8500.02 | 1.31 |

| 恒生指数 | 19204.42 | 3.29 |

| 韩国综合指数 | 1875.68 | 1.77 |

| 印度孟买Sensex30指数 | 16154.62 | 1.81 |

| 中信标普全债指数 | 1294.52 | 0.13 |

| 中债国债全价指数 | 118.11 | 0.02 |

| 中债企业债全价指数 | 97.16 | 0.94 |

数据来源:Wind、好买基金研究中心

上周申万一级行业涨跌幅

上周申万一级行业涨跌幅

上周申万一级行业涨跌幅数据来源:Wind、好买基金研究中心

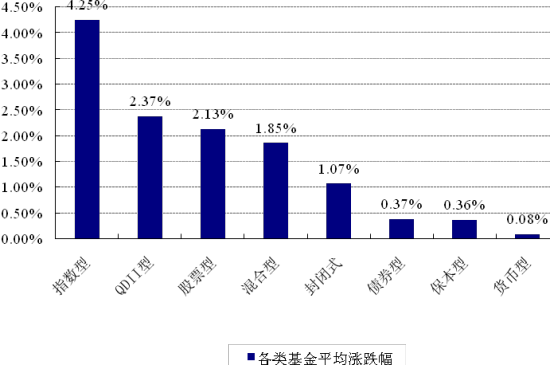

二、基金市场

上周,保本型上涨0.06%,货币型上涨0.04%。其余各类基金都是下跌的,债券型跌0.01%,指数型跌2.52%,混合型跌3.99%,股票型跌4.66%。

上周各类基金平均净值涨跌幅

上周各类基金平均净值涨跌幅

上周各类基金平均净值涨跌幅数据来源:Wind、好买基金研究中心 QDII净值截至日为2012年1月12日

上周,股票型排名前三的分别是东吴行业轮动涨10.24%,南方隆元产业主题涨5.43 %,大摩多因子策略涨5.30%。混合型中排名第一的是广发大盘成长涨4.84%。QDII中排名第一的是嘉实恒生中国企业涨5.32%。上周指数型中排名第一的是国联安上证商品ETF涨10.64%。

| 权益类基金收益率排名前五 | |||

| 股票型涨幅前五 | 混合型涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 东吴行业轮动 | 10.24 | 广发大盘成长 | 4.84 |

| 南方隆元产业主题 | 5.43 | 华商领先企业 | 4.18 |

| 大摩多因子策略 | 5.30 | 融通行业景气 | 4.04 |

| 景顺长城新兴成长 | 4.99 | 交银主题优选 | 3.97 |

| 泰信蓝筹精选 | 4.97 | 华泰柏瑞积极成长 | 3.85 |

| 封闭式净值涨幅前五 | QDII涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 基金开元 | 4.48 | 嘉实恒生中国企业 | 5.32 |

| 基金裕隆 | 2.78 | 海富通海外精选 | 4.63 |

| 基金同盛 | 2.77 | 海富通大中华精选 | 4.33 |

| 基金景宏 | 2.71 | 嘉实海外中国股票 | 4.05 |

| 基金安顺 | 2.62 | 华夏全球精选 | 3.99 |

| 指数型基金涨幅前五 | |||

| 名称 | 周涨跌幅(%) | ||

| 国联安上证商品ETF | 10.64 | ||

| 国联安上证商品ETF联接 | 10.03 | ||

| 国投瑞银中证上游 | 9.42 | ||

| 博时超大盘ETF | 5.91 | ||

| 诺安上证新兴产业ETF | 5.71 | ||

博时稳定价值A涨1.66%,汇添富可转债A涨1.31 %,易方达安心回报A涨1.20%。

| 固定收益类收益率排名前五 | |||

| 债券型涨幅前五 | 货币型涨幅前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 周涨跌幅(%) |

| 博时稳定价值A | 1.66 | 大摩货币 | 0.12 |

| 汇添富可转债A | 1.31 | 华夏现金增利 | 0.11 |

| 易方达安心回报A | 1.20 | 浦银安盛货币A | 0.11 |

| 万家稳健增利A | 1.06 | 中信现金优势货币 | 0.11 |

| 南方广利回报AB | 0.96 | 泰信天天收益 | 0.11 |

数据来源:Wind、好买基金研究中心

上周,表现最好的是申万菱信(微博)深成进取,22.87%。目前杠杆前三的分别是申万进取4.66,银华鑫利3.41,国泰估值进取2.97。

| 分级股基进取份额收益率及杠杠排名前五 | |||

| 净值涨幅前五 | 杠杆前五 | ||

| 名称 | 周涨跌幅(%) | 名称 | 杠杆大小 |

| 申万菱信深成进取 | 22.87 | 申万菱信深成进取 | 4.66 |

| 银华鑫利 | 21.99 | 银华鑫利 | 3.41 |

| 信诚中证500B | 14.65 | 国泰估值进取 | 2.97 |

| 银华锐进 | 12.61 | 银华锐进 | 2.63 |

| 国联安双禧B中证100 | 8.42 | 信诚中证500B | 2.55 |

数据来源:Wind、好买基金研究中心

基金动态

一、基金发行

| 上周基金发行 | ||||

| 名称 | 认购起始日期 | 认购截止日期 | 投资类型 | 管理公司 |

| 国联安信心增长A | 2012-1-11 | 2012-2-17 | 债券型基金 | 国联安基金(微博)管理有限公司 |

| 国联安信心增长B | 2012-1-11 | 2012-2-17 | 债券型基金 | 国联安基金管理有限公司 |

| 泰信保本 | 2012-1-9 | 2012-2-17 | 保本型基金 | 泰信基金管理有限公司 |

| 诺德双翼B | 2012-1-9 | 2012-1-20 | 封闭式基金 | 诺德基金(微博)管理有限公司 |

数据来源:Wind、好买基金研究中心

二、基金分红

| 上周基金分红 | ||||||

| 名称 | 最新分红 | 权益登记日 | 除息日 | 红利发放日 | 投资类型 | 管理公司 |

| 国泰金龙行业精选 | 0.0036 | 2012-1-12 | 2012-1-12 | 2012-1-13 | 混合型基金 | 国泰基金(微博)管理有限公司 |

| 富国天成红利 | 0.01 | 2012-1-4 | 2012-1-5 | 2012-1-9 | 混合型基金 | 富国基金(微博)管理有限公司 |

| 大摩资源优选混合 | 0.07 | 2012-1-10 | 2012-1-11 | 2012-1-12 | 混合型基金 | 摩根士丹利华鑫基金(微博)管理有限公司 |

| 益民多利债券 | 0.002 | 2012-1-11 | 2012-1-11 | 2012-1-12 | 债券型基金 | 益民基金管理有限公司 |

数据来源:Wind、好买基金研究中心

三、基金经理变更

| 上周基金经理变更 | ||||

| 名称 | 现任基金经理 | 最新任职日期 | 投资类型 | 管理公司 |

| 易方达黄金主题 | 管宇,张小刚 | 2012-1-14 | QDII基金 | 易方达基金(微博)管理有限公司 |

| 基金兴华 | 阳琨,杨明韬 | 2012-1-12 | 封闭式基金 | 华夏基金(微博)管理有限公司 |

| 华夏行业精选 | 罗泽萍,孙彬 | 2012-1-12 | 股票型基金 | 华夏基金管理有限公司 |

| 基金兴和 | 彭一博 | 2012-1-12 | 封闭式基金 | 华夏基金管理有限公司 |

| 融通行业景气 | 邹曦,严菲 | 2012-1-12 | 混合型基金 | 融通基金管理有限公司 |

| 基金通乾 | 刘泽兵,汪忠远 | 2012-1-12 | 封闭式基金 | 融通基金管理有限公司 |

| 新华优选成长 | 王卫东,崔建波 | 2012-1-10 | 股票型基金 | 新华基金(微博)管理有限公司 |

| 天弘永定成长 | 李蕴炜,徐正国 | 2012-1-10 | 股票型基金 | 天弘基金管理有限公司 |

| 华富策略精选 | 陈德义 | 2012-1-9 | 混合型基金 | 华富基金(微博)管理有限公司 |

| 信达澳银红利回报 | 张俊生,周强松 | 2012-1-9 | 股票型基金 | 信达澳银基金管理有限公司 |

数据来源:Wind、好买基金研究中心

焦点点评

一、标普宣布下调法国等9个欧元区国家主权信用评级

国际信用评级机构标准普尔公司13日宣布下调法国等9个欧元区国家的长期信用评级,称欧元区目前所出台的政策仍不足以遏制主权债务危机的进一步蔓延。

标普当天发表声明宣布了对除希腊以外的所有16个欧元区国家的信用评估结果。其中,法国和奥地利丧失了最高的3A评级,被下调一个等级至AA+;意大利、西班牙和葡萄牙的主权信用评级均被下调了两个级别。

点评:欧债危机愈演愈烈,尤其是欧元区核心国家法国丧失AAA信用等级将严重影响投资者信心,极有可能使欧元区债券收益率大幅飙升。财政状况进一步恶化是欧元区目前面临的最大风险,但标普对欧洲央行近期所采取的措施表示基本认可,认为有关措施提振了市场信心。

二、外汇占款骤降千亿 春节前有望再降准

央行1月13日公布的最新数据显示,2011年12月末,中国银行(微博)系统的外汇占款为25.359万亿元人民币,骤降1003.3亿元人民币,为连续第三个月下降。

点评:外汇占款持续减少影响了基础货币的投放,临近春节,虽然央行已经停止净回笼并将开展逆回购等方式向市场投放货币,但是存款准备金下调的可能性也较高。

三、戴相龙:养老金入市是国际通行做法并非政府托市

全国社会保障基金理事会理事长戴相龙1月14日表示,成立专门机构集中投资运营养老金,有条件的养老金可以按照一定比例投资股票市场,但入市的养老金不是现收现付的养老金,只是指具有储备、积累、稳定滚存性质的养老基金,同时,他表示,养老金入市并非政府“托市、救市”。

点评:A股此前不断走低,点位曾跌回十年前的水平,证监会主席郭树清、戴相龙等纷纷做出“养老金应投资股市”的表态,被解读为政府救市的重大举措。如果A股能有效的提高投资者回报,养老金入市将会取得双赢。

好买观点

一、节前或先抑后扬

上周在前一周末利好信息的刺激之下,前二日大幅上涨,随后止步于10日线,在连收两个十字星之后,周五掉头向下,小盘股再次大幅下跌。整体来看,在前期换手较为充分的2300点一带,遇到较大压力。短线来看,存在一些负面的因素,如大盘股估值的迅速恢复,上周有色金属、采掘、化工这些前期跌幅较大的大盘股在上周反弹的力度也较惊人,分别上涨为11.28%、9.49%、5.70%,消耗反弹动能;本周是春节长假前最后一周,按照惯例市场的成交量会相对低迷;并无实质性利好出现;欧债危机再次发酵,标普宣布下调法国等9个欧元区国家主权信用评级。

一些积极的因素也不能忽视。其一,M2、M1增速反弹,从另一个角度确认了货币政策的拐点已经发生。2011全年M2增速为13.6%,预计12 年M2 同比增速在14%左右。12月广义货币(M2)余额85.16万亿元,同比增长13.6%,比11月末高0.9个百分点。其二,进入年报集中公布期。截至13日,全部A股2325家上市公司中,已有968家公司发布2011年业绩预告,占全部A股上市公司的41%。这些发布业绩预告公司中,业绩预喜公司617家,占64%,其中扭亏公司33家;业绩预忧公司242家,其中略减公司 85家、业绩预亏76家,其中51家公司首亏;另有101家公司预告业绩与去年持平。从业绩预告披露的情况来看,2011年公司预增和预亏显示的盈利状况好于2008、2009年,差于2007、2010年。最后,一月份仍有下调存准可能。央行1月13日公布的最新数据显示,2011年12月末,中国银行系统的外汇占款为25.359万亿元人民币,骤降1003.3亿元人民币,为连续第三个月下降。外汇占款下降,为下调存准提供了基础。

综上,短线压力增大的同时,一些中长期利好因素在增加,预计节前A股最后一周或先抑后扬,全周维持震荡走势。

二、债券型、封闭式基金、QDII基金投资策略

截止到2012年1月15日,银行间7天质押式回购利率收于5.00%,较前周大幅上行69个BP,年底资金供给紧张局面维持。上周央行净投放730亿。本周,央行仍不会进行公开市场操作,但到期资金量仅10亿。资金面明显紧张。

上周国债收益率曲线相比前一周微幅上行,中债银行间国债到期收益率曲线短端1年期、3年、5年分别为2.7938%、2.88809%、3.0381%。企业债收益率明显下降,银行间固定利率企业债各期限下降幅度在20至30BP左右。上周公布的数据显示,去年12月新增人民币贷款高达6405亿元,环比增长783亿元,创2011年下半年单月新高,也明显高于历史同期的均值水平(仅低于08年12月的7718亿元)。全年来看,2011年新增人民币信贷7.47万亿,超出年初7万亿的潜在政策目标和当时的市场预期。信贷的宽松整体利好信用债。受地方债务风险再引关注以及中关村集合票据“潜在违约事件”等负面因素影响,中低评级信用债依然少人问津。收益率看来,AAA级、AA+企业债下行幅度要明显强于AA级企业债,由此造成等级利差继续高悬。而收益率曲线再度平坦化,期限利差继续维持历史低位,主要受流动性紧张制约。

从资产配置模型来看,1季度经济处于衰退末期,信用产品表现要好于利率产品,且1季度资金面较前期宽松可有,债券型基金的投资机会相对比较确定。从战术角度来看,虽然高等级信用债收益率下滑明显,优势减弱,但考虑到物价水平的持续下行,以及流动迎来拐点,收益率下行的趋势并未改变,我们仍建议投资期限在6个月左右的投资者选择信用债占比高,组合久期相对较长的基金品种。

上周,25只传统封闭式基金价格平均上涨1.37%,净值平均上涨1.79%,折价率11.93%。两个指标来看,一是到期年限,平均是2.94年左右,二是折价率,折价率的年化益率在4.80%,维持在高位。现阶段可建仓封闭式基金。

周五美国股市收跌,但本周股市收高。国际信用评级机构标准普尔公司13日宣布下调法国等9个欧元区国家的长期信用评级,其中,法国和奥地利丧失了最高的3A评级,被下调一个等级至AA+;意大利、西班牙和葡萄牙的主权信用评级均被下调了两个级别。希腊与私人债权人之间有关自愿重组政府债务的谈判看起来已在周五宣告破裂,代表私人部门的谈判官员称“所有各方”之间缺少一种“建设性的、统一的回应”。纽约原油期货价格周五收盘下跌,报收于每桶100美元下方,延续此前几个交易日的跌势,原因是有关伊朗原油禁运的担忧情绪已经有所减弱,以及有关欧元区多个国家主权信用评级可能会被下调的担忧情绪促使投资者买入美元,从而促使美元汇率上涨。纽约黄金期货价格周五收盘下跌,主要由于投资者对欧元区各国主权信用评级可能被下调的前景感到担心,并因此抛售欧元,进而推动美元汇率上涨。在QDII的投资策略上,还是要在权益类、固定收益类和商品类之间保持大类资产配置的均衡,以权益类作为主要配置,其他基金作为辅助配置。在权益类QDII配置中,在重点配置美国市场的同时,适当增加新兴市场的比重,在主动管理型与被动指数型中做到均衡配置。