新股批量造富翁股民打新跌破头

2011年06月11日 04:12 来源:大洋网-广州日报

|

|

新股发行体制改革两周年

两年前的6月10日,证监会公布了《关于进一步改革和完善新股发行体制的指导意见》,新一轮的新股发行体制改革大幕徐徐拉开。今年以来,新股发行市盈率从年初的73倍,到6月以来的28.57倍,在不到半年时间内“连降三级”,表明一级市场正逐步走向理性。然而值得注意的是,新股“破发”给投资者带来了巨大的亏损,而上市公司股东和一些机构却赚了个盘满钵满。

文/本报记者杨欣

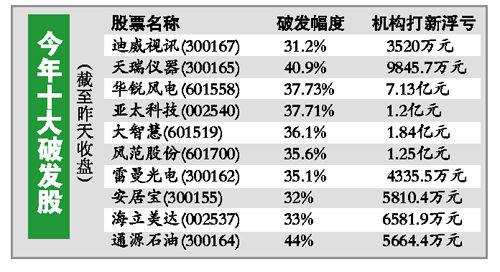

据巨灵数据统计,截至2011年5月4日,在今年已经登陆A股市场的114只新股中,有72只破发。而从投资者损失总额来看,这72只破发新股共计“吞噬”A股市场投资者152.27亿元。

而在这场资本逐利的游戏中,上市公司和券商却都赚得“盆满钵满”。Wind统计显示,今年1月至5月上市公司一级市场实际募集资金额达到3686.85亿元,其中首发实际募集资金逾1379亿元,增发实际募资2085亿元,配股实际募资约222亿元。

Wind统计同时显示,今年前五个月,64家券商累计的承销保荐费用高达83.85亿元,相比于去年同期61家券商71.11亿元的费用收入上升17.92%,几近两成。

在散户打新惨痛损失的同时,6月上市的8只新股依然为10多位高管和股东创造出了亿万身家。

据统计数据显示,6月上市的新股中3只遭遇破发且全部为首日破发。相比发行价而言,尽管文峰股份(601010)公司董事长徐长江财富缩水约15%,但其通过文峰集团持有的12867万股账面市值依然高达21.9亿元。而双星新材(002585)相比55元的发行价暴跌11元之后,合计持有1.27亿股的董事长兼总经理吴培服持股市值依然高达56亿之巨。而在主板上市后遭遇破发的骆驼股份(601311)更是批量制造了7位亿万富翁。

问题所在

新股询价只是走过场

统计数据显示,截至6月2日,在今年挂牌的144只新股中,破发的达116只,占比高达八成。市场化发行背景下,“新股不败”神话的破灭是必然的。问题在于,新股出现如此之高的破发现象,却无论如何也不能认为是“正常”的。

与超高破发率相对应的,则是新股网上超高的中签率与网下配售比例。继庞大集团首发以21.57%的网上中签率与57.97%的网下配售比例刷新了华泰证券的纪录之后,双星新材更是将网上中签率提升到了65.52%的“高度”。其网下配售方面,不仅有效配售比例达到48.57%,某家机构更是“包销”了1020万股网下发行量中的900万股。

目前的新股发行,机构询价早已流于形式。新股发行价格不是由询价机构“询”出来的,更多的是体现着发行人与保荐机构的意志。

在新股询价中,保荐机构出于自身利益的考量,往往会给出虚高的估值来误导询价对象。如海通证券在保荐国电清新时,给出的估值范围为59.4~72.6元,而国电清新的发行价格最终定格于45元;双星新材上市保荐人光大证券给出的估值为70.76~81元,其发行价格实际为55元。

由保荐机构与发行人特别是发行人最终决定新股的发行价格,已在市场中形成一股暗流。所谓的新股询价,也只是走走过场而已。

公司造假“成本”太低

业内介绍,新股发行机制目前仍然存在两大“病灶”——造假“成本”太低、惩处力度不够,导致IPO保荐过度包装、造假丑闻频出。

就在今年3月17日,绿大地实际控制人兼董事长何学葵因涉嫌欺诈发行股票罪被公安机关逮捕,有可能成为国内首例IPO欺诈发行股票罪案例。

4月媒体曝光的“造假”、“过度包装”案也不罕见,仅中旬就有两例:4月13日,即将创业板IPO的武汉天喻信息曝出财务造假嫌疑,被律师认为当应撤销发行;4月11日,由于深陷财务造假疑云,第二次上会的胜景山河被证监会撤销行政许可,并要求向投资者退款,成为继立立电子、苏州恒久后,第三家已过会却未能公开发行股票的公司。

“拟上市公司和保荐券商利益高度一致,如果他们造假,对二级市场散户伤害非常大。”以绿大地为例:自造假信息曝光以来,该股股价连跌。若有股民在去年11月看好该股前景,以44.8元高位买进,到近期赶上低点约20元,则损失高达55.3%。

| 分享到: |

滚动新闻其他文章

- 2011-06-11 04:12:14如何鉴别普洱的品质

- 2011-06-11 04:12:13广州珠宝展下旬举行

- 2011-06-11 04:12:12绩差私募基金更名欲“金蝉脱壳”?

- 2011-06-11 04:12:12广州艺拍春拍周末举槌

- 2011-06-11 04:12:11“鼠祸”不断 难以根治

- 2011-06-11 04:12:11麦道夫骗局惊现“中国版”?

- 2011-06-11 04:12:11家具收藏:广东也有“杀手锏”

- 2011-06-11 04:12:11新进资金重书画不重瓷杂

大洋网-广州日报其他文章

- 2011-06-11 04:12:14如何鉴别普洱的品质

- 2011-06-11 04:12:13广州珠宝展下旬举行

- 2011-06-11 04:12:12绩差私募基金更名欲“金蝉脱壳”?

- 2011-06-11 04:12:12广州艺拍春拍周末举槌

- 2011-06-11 04:12:11“鼠祸”不断 难以根治

- 2011-06-11 04:12:11麦道夫骗局惊现“中国版”?

- 2011-06-11 04:12:11家具收藏:广东也有“杀手锏”

- 2011-06-11 04:12:11新进资金重书画不重瓷杂