马云扫清支付宝上市最大障碍

2011年08月01日 04:18 来源:大洋网-广州日报

|

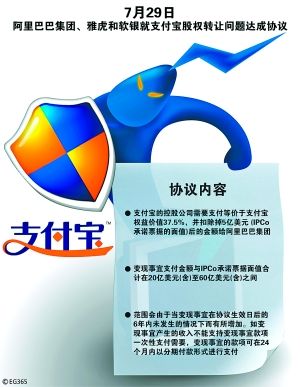

阿里、雅虎、软银达成协议 最低20亿美元回报大股东

上周五晚间,阿里巴巴集团、雅虎和软银就支付宝股权转让事件正式签署协议。根据协议,已分拆出去的支付宝将给阿里巴巴集团带来的经济回报至少将不低于20亿美元,甚至可能超过60亿美元,这意味着此前外界一直盛传的“3.3亿人民币贱卖支付宝”成为流言。

文/表 记者薛松

本报讯 “支付宝所有权转移事件”曾喧嚣一时。今年5月,雅虎向美国SEC报告称,今年3月阿里巴巴集团将支付宝的所有权转移至一家独立公司——浙江阿里巴巴电子商务有限公司,但雅虎称这一举动未能获得董事会和股东批准。

大股东获利超90倍

最终这一谈判在美国时间7月29日形成最终协议。协议规定,阿里巴巴集团将能继续从支付宝未来的财务业绩中获益。如支付宝IPO时,阿里巴巴集团将获得等同于支付宝公司市值37.5%的现金回报,范围在20亿~60亿美元之间。此外,在支付宝上市前,阿里巴巴集团能够获得其49.9%的利润分享。

目前雅虎和软银分别持有阿里巴巴集团43.01%股份和29.3%股份,他们也将取得超额的回报。软银共投资8000万美元,仅2007年B2B上市一次套现就获利5.5亿美元,而在支付宝上市后,其还将获得5.86亿~17.58亿美元的现金回报。而投资阿里巴巴集团给雅虎带来的,除了2009年投资B2B获利1.5亿美元,在未来支付宝上市后将获得7.8亿~23.4亿美元的现金回报,及上市前的每年利润分享。

这些受益还没计入雅虎至今仍在阿里巴巴B2B公司(香港上市公司)中拥有超过21.5亿美元(上市初占股35.5%,2009年减持约5%~6%)的股票价值。 此外,软银和雅虎在三家“淘”公司中依然享有股份利益。 如以软银为例计算投资回报,仅在阿里巴巴集团的两次套现就达到7.3亿美元,再加上折算其在淘宝和支付宝两家公司未来潜在的获利,软银的8000万美元投资就翻了至少90倍——这还没计入按协议要求、支付宝上市前每年要分出的利润,及软银在阿里巴巴集团其他公司的收益。而雅虎的投资回报率也将有望超过1000%。

支付宝离上市

又近一步

除了B2B业务已在香港上市外,阿里巴巴集团的重要资产淘宝和支付宝一直未上市。在支付宝补偿协议公布后的电话会议上,阿里巴巴集团CFO蔡崇信表示:支付宝有可能在日后上市,但目前重点是将支付宝以外的业务做大。

不过,蔡崇信表示,现在谈支付宝IPO上市为时过早;支付宝目前100%由中国公民所有,而中国也有资本市场,如果将来IPO,地点也可能在中国。

不过根据协议,假如支付宝不上市,那么它就必须支付知识产权许可费用和软件技术服务费给阿里巴巴集团。该项费用为支付宝及其子公司每年税前利润的49.9%。

雅虎到底是赚是赔?

消息披露后,雅虎上周五大幅高开后迅速回落、转跌,成交量达到6766万股,远高于日均2438万股的成交量。

花旗银行称,这一争端的解决对雅虎是利好,消除了一些雅虎手中最重要股份之一的价值上的不确定性。但支付宝上市时给雅虎的回报额最高仅为60亿美元,这是利空。

观察人士说,对于事件的利益相关方来说,只有确保支付宝的合法运营和阿里巴巴集团本身业务的长远发展,才能够获得最大的价值回报。这份协议显示,三方均系在这个前提下展开谈判,并获得了多赢的结果。

有分析称雅虎在此交易中有吃亏嫌疑,对此,支付宝公司新闻发言人陈亮对记者表示:“这是一个公平的交易,实现了交易各方的利益最大化,既保护了淘宝以及阿里巴巴集团的利益,也对支付宝股权转移进行了补偿。如果支付宝的管理团队在未来创建了更多的价值,该交易的条款保证了各方股东可以享受此价值的增长及未来的上涨潜力。”

| 分享到: |

滚动新闻其他文章

- 2011-08-01 04:18:55铁路改革路径推演

- 2011-08-01 04:18:52危机引发全国连锁反应:美地方政府信用评级堪忧

- 2011-08-01 04:18:47危机迫近难撼持续增持:中国难寻美国国债替代品

- 2011-08-01 04:18:43日本最大火车事故六年问责

- 2011-08-01 04:18:39绣娘王福荣的 Dolce & Gabbana绣片

- 2011-08-01 04:18:36资讯 Agnona 2011秋冬系列发布

- 2011-08-01 04:18:32渤海石油漏洞在事故平台之外

- 2011-08-01 04:18:27浙江“全民PE”生态调查

大洋网-广州日报其他文章

- 2011-08-01 04:12:09辉瑞售惠氏奶粉开价料达百亿美元

- 2011-08-01 04:12:09酱香型白酒国标12月起实施

- 2011-08-01 04:12:09广汽自主品牌9月份将进军公务车采购

- 2011-08-01 04:12:09华润万家版图扩展到江西

- 2011-08-01 04:12:08拿巴菲特当傻瓜

- 2011-08-01 04:12:08盛大CEO谭群钊:今年投资收购不超5亿美元

- 2011-08-01 04:12:08上半年粤工业生产增速回落

- 2011-08-01 04:12:08货币政策将偏向价格型工具