资金面或逐步宽松 债市开启配置窗口

http://msn.finance.sina.com.cn 2011-10-13 07:48 来源: 中国经济网

|

公开市场资金大量释放令银行间回购市场一个月以下的资金价格全线下调,各期限品种也出现显著下行,收益率曲线平坦化程度有所改观,中长期国债和金融债配置价值凸显。

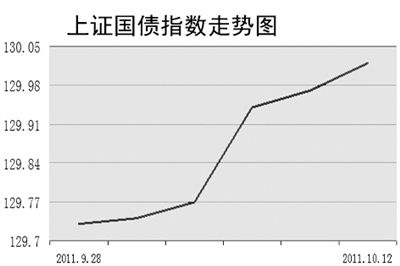

10月12日,上证国债指数收报130.02点,上涨0.04%;上证企债指数收报144.33点,下跌0.04%。

9月份以来,债市收益率在资金面和基本面共同作用下先稳后降,直至月末随着困扰债市的资金面因素渐渐消退,基本面或在四季度成为引导债市走向的主流。

公开市场操作层面,10月11日央行发行100亿元1年期央行票据,参考收益率为3.584%,与上期持平,共实施900亿元正回购操作,其中7天期正回购交易量500亿元,中标利率为2.7%,28天期正回购交易量400亿元,中标利率为2.8%。本周公开市场释放资金规模将达到1480亿元,再加上“十一”期间的到期量,合计为2870亿元。

财政部10月12日招标300亿元的7年期固定利率附息债,本期国债利息按年支付,每年10月13日支付利息。同时,财政部公告称将于10月15日至10月27日发行2011年第十六、十七、十八期储蓄国债共计300亿元,面向个人投资者发行。

从二级市场来看,长假后首个交易日,交易所企业债便强劲反弹,交易商协会公布的信用债券定价估值数月来首次出现回调,10月份首次商业银行保证金存款准备金缴纳后,市场资金面逐步宽松,回购利率全线回落,10月11日新招标的5年期农发行金融债认购倍数达2.43倍,债券市场收益率也出现了较大幅度的下行。

部分业内人士分析认为,经过9月下旬以来的新一轮调整,在资金面仍处宽松的情况下债市延续了小幅反弹趋势,利率产品上行明显,信用产品初现企稳,短端高评级品种呈现反弹趋势。短融等信用产品方面,其发行利率已经接近同期贷款利率,随着资金面的宽松,其收益率或出现下行,尤其是资质较好的高评级企业短融值得关注。

更多精彩内容请点击【中国经济网金融证券频道】(地址:http://finance.ce.cn/)