这个圈子的人和事保险“投资官”人脉图谱叶蓁

http://msn.finance.sina.com.cn 2011-11-07 08:45 来源: 21世纪经济报道

|

本报记者 叶蓁 北京报道

今年以来,虽然A股遭遇寒冬,保险公司承保和投资业务均出现下滑,但保险资产管理公司却并不冷清。

11月2日,中国保监会公告称,批准合众资产管理公司(下称“合众资产”)筹建。这是去年底至今,监管机构向保险资产管理公司开闸后批筹的第4家,也是行业中的第14家保险资管公司。合众资产拟任总经理陈礼华,曾任长盛基金管理公司总经理。

另据知情人士透露,新华资产管理公司(下称“新华资产”)副总裁赵威,已于国庆节后履新中再资产管理公司(下称“中再资产”),拟任总经理,结束了中再资产半年多来总经理一直空缺的局面。

而当年与赵威同在中国人寿资产管理公司(下称“国寿资产”)打拼的北京晓牛资产管理公司(下称“晓牛投资”)董事长杜金燕,也离开自己一手创建的晓牛投资,重回保险资产管理业,拟任中再资产副总经理,再度与赵威并肩。

中再内部人士透露,上述两高管的任职资格申请已提交保监会,仍需等待监管机构正式批准。

ANTAL国际商务咨询(北京)公司金融行业高级人才顾问曹章良认为,随着新机构诞生,行业对投资型人才的需求不断上升,给此类人才提供了更大、更新的发展平台,保险资管公司吸引力稳中有升,成为投资型人才流动的“新宠”。

记者稍作梳理后发现,国寿资产成立之初的首批中层管理人员几乎悉数“出走”,已遍布保险资管公司高管层。不久前,国寿资产固定收益部一位投资经理刚加盟两个月前才获批筹的光大永明资产管理公司(下称“光大永明资产”),拟任分管投资的副总经理。

某种程度上,国寿资产已成为保险圈内投资型人才的“黄埔军校”。

资管公司批筹热

保险业总资产已超5.7万亿,接近5年前的三倍。如此增长速度,也是监管机构重启审批闸门的考虑因素之一。

2006年太平资产管理公司(以下简称“太平资产”)获批后,保险资管公司的审批闸门一关就是四年,维持着“9+1”格局,即人保、国寿、平安、中再、太保、新华、泰康、华泰和太平9家中资资管公司,和友邦这家外资保险资管中心。

按2005年底颁布的《保险资产管理公司管理暂行规定》,设立保险资管公司的应符合至少有一家股东或发起人为保险公司或者保险控股(集团)公司,经营保险业务8年以上,净资产不低于10亿元,总资产不低于50亿元,其中保险控股(集团)公司和经营有人寿保险业务的保险公司总资产不低于100亿元等要求。

彼时,我国保险业总资产仅有近2万亿元,第三梯队的中资公司成立时间不久,不具备设立资产管理公司的条件,而中大型的公司也基本都有了,某保险资管公司人士称。

如今,保险业总资产已超5.7万亿,接近5年前的三倍。如此增长速度,也是监管机构重启审批闸门的考虑因素之一。

此外,保监会高层也曾数次提及支持符合条件的中小保险公司设立专业化的资管公司。

于是,今年5月,安邦财险和安邦人寿共同发起的安邦资产管理公司(下称“安邦资产”)开业;8月,由生命人寿和深圳市国利投资公司共同设立的生命资产管理公司(下称“生命资产”)低调开业;9月,光大永明人寿宣布,其与母公司光大集团共同筹建的光大永明资产获监管部门批文,预计年内正式开业;11月2日,保监会宣布同意合众人寿和中发实业集团发起筹建合众资产。

赵威履新中再资产

外界预计,以赵威过往经历,他在中再掌舵期间,或将重点发展另类投资业务,以及海外人民币业务。

一边是新公司忙筹建,一边是老公司换新帅。

知情人士透露,国庆节刚过,中再资产已经空缺半年多的总经理一职终于迎来了新掌门人,原新华资产副总裁赵威履新,拟任中再资产总经理。

大约一周后,晓牛投资董事长杜金燕上任中再资产拟任副总经理,加上中再资产原班高管团队——副总经理刘非、戎志军,以及临危受命的原大地财产保险公司副总裁和春雷,出任中再资产党委书记,中再资产终于结束了半年多“群龙无首”的局面。

熟悉保险业的人士不难发现,赵威和杜金燕早年均就职于国寿资产管理中心,亦是国寿资产成立之初的首批中层管理人员。赵曾任国寿资产账户管理中心总监,负责组合配置;杜金燕则历任资金运用中心副总经理、国寿资产首席投资分析师。

2006年,国寿资产首家获得在香港筹建海外资产管理公司的资格,后引入富兰克林邓普顿投资集团,合资成立中国人寿富兰克林资产管理公司。赵威正是这家公司的筹备负责人。

国寿富兰克林成立伊始,赵威即担任总裁,主要负责国寿海外资金及其他第三方委托资金的运营,并曾与国外方股东一同成为中投公司的首批海外投资管理人,管理近200亿美元资产。后来,国寿富兰克林又担任了华夏基金海外QDII的财务顾问。

一位熟悉赵威的人士告诉记者,赵威在香港的几年间,刚好赶上全球金融危机,在恒生指数33000点跌到11000点全过程中得到了充分历练。

由国寿富兰克林转会新华资产后,赵一直分管另类投资等创新业务,为公司筹建了债权计划事业部,并频繁往返京港两地,为新华资产在香港筹备海外投资平台。由于要优先考虑新华人寿A+H股的上市进程,该筹备工作进行的较为低调且进展不快。该人士续称。

一位保险投资人士告诉记者,以赵威过往经历,他在中再掌舵期间,或将重点发展另类投资业务,以及海外人民币业务。

中再集团旗下两家再保险公司与境外机构合作较多,不少资产、保费及赔款等均以外汇计价。此外,中再集团董事长李培育上任后,中再集团正谋划国际化战略,伴随这一战略的实施,中再资产需要管理的外汇资产或将进一步增加。而这些恰是赵威的优势所在。

杜金燕的加盟也为中再资产未来的发展提供了想象空间。

1992年以来,杜一直从事证券市场研究和投资管理工作,先后担任中国人保信托投资公司市场研究部总经理、投资研究中心主任、公司自营小组组长、深圳中保信财务顾问公司董事长、香港新世纪证券集团公司副总经理、中国人寿资金运用中心副总经理、国寿资产首席投资分析师。

进入中再资产前,杜金燕还创立了晓牛投资,并担任晓牛投资投资总监、投资决策委员会成员。

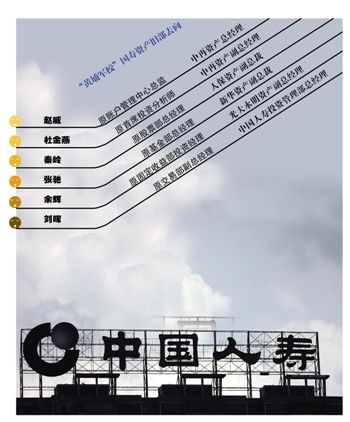

保险“投资官”人脉图谱

国寿资产“黄埔军校”

在保险资管公司,国寿资产为保险资产管理公司及其他投资领域输送了大批人才,已成为了投资业界的“黄埔军校”。

细数之下,国寿资产原股票部总经理秦岭,现任人保资产副总裁;原基金部总经理张驰,现任新华资产副总裁;再加上刚刚加盟中再资产的赵威和杜金燕,国寿资产创立之初的几位中层管理者已遍布保险资管高层。

目前,只有原固定收益部总经理左吉庆依然坚守。但其部门内一位投资经理余辉日前已加盟刚刚批筹的光大永明资产,拟出任分管投资的副总经理。

此外,中国人寿投资管理部总经理刘晖亦来自国寿资产,原任交易部副总经理。2009年,中国人寿首席投资官刘乐飞调任中信产业基金董事长后,刘晖接管投资管理部至今。

值得一提的是,当年刘乐飞的出走,被业界视为中国人寿的一大损失。在其短短4年的任期内,为中国人寿斩获数个大型战投项目,如入股中信证券、参与重组广发银行、入股南方电网,收获颇丰。直至目前,广发银行每年仍在向中国人寿贡献利润。

一位接近刘乐飞的人士说,刘之所以选择离开,一方面因为保险资金投资相对稳健,不追求短期高收益,同时投资领域受诸多局限,而产业投资基金的投资方向则相对宽泛,自由度更大;另一方面,也与中国人寿作为国有企业,缺乏市场化激励机制不无关系。

“对国寿资产我是又爱又恨。”一位从国寿资产离职的人士说。国寿资产管理的资产规模大,业务平台大、业务线丰富,非常锻炼人;但国企的机制不够灵活,没有合理的人才流动机制,有能力、创造了优良业绩的人才又难以得到市场化待遇。

“尤其在资产管理行业里,投资型人才的收入水平不光跟保险公司比较,还要跟做资产管理的其他机构横向比较,如PE、券商、基金公司等,他们很多都比我们的待遇高。”前述人士续称。

ANTAL国际曹章良认为,影响人才流动的因素中KPI考核制度尤其重要,而国有金融机构恰恰大都在此有所欠缺,如薪酬与投资业绩关联度不够,团队考核制度不够科学合理。

换句话说,就是“不能提供与市场化的收益相匹配的市场化的薪酬。”前述投资人士称。

其次,人员往往“能进不能出”,缺乏正常的人才流动机制,影响了人才上升的空间,即“天花板”现象。因此,如果国有资产管理公司仍不能改善体制,吸引力势必下降,人才流失也将长期成为公司经营管理的困扰之一。

“外来者”之惑

股市寒冬之下,与基金业高管大面积下课不同的是,保险资管公司中高层相对稳定。曹章良说,根据该公司监测,今年以来,保险资管人员处于正常流动范围。相比基金、证券业的投资人才,保险业的吸引力正增加,体现在平台新、空间大、相对稳定三大特点上。

近年来,保险、券商、基金业的人才互动日益增多,尤其是基金业不少投资人才流入保险业,几家新成立的资产管理公司中不乏基金公司高管身影。

合众资产拟任总经理陈礼华,兼合众人寿副总经理,此前为长盛基金公司总经理。陈历任华泰财险投资部研发处负责人、经理,南方基金公司总经理助理兼投资总监、投资交易总监等职,具有保险和基金业双重投资经验。

还有一些正在申请资管牌照的保险公司,也纷纷向保险业外“要人才”。

民生人寿副总经理、资产管理中心总经理葛旋,原任华西证券副总经理。跨入保险前,葛在证券行业浸淫多年,历任国信证券总裁助理兼投资管理部总经理,博时基金总经理助理,鹏华基金总经理助理,金元证券副总裁等职。

此外,原阳光保险资金运用部门负责人张顺太,有8年证券从业经历,后投身基金业,2009年加入阳光保险;曾先后在申银万国、国泰基金、中海信托从事债券研究、投资工作。2006年加入中海基金。

伴随不同行业投资人才互动而来的,业界不乏之于不同投资风格的担忧。

保险资金追求绝对收益,而基金业追求的是相对回报。一家保险资管人士称,因此,保险资金投资相对稳健的特点,也决定了它在资本市场低迷阶段,通过科学合理的资产配置,在绝对回报上具有一定的抗压性。而基金业投资风格更偏爱“跟风”,喜欢抱团取暖,追逐市场板块轮动,因此波动远大于保险资金。

典型案例,今年上半年,双星新材网下发行1020万股,新华资产获配其中的990万股,占其网下发行总量的97%,新股申购几成网下“包销”,而这在险资打新历史上实属罕见。

新华资产以55元/股购入双星新材,11月4日收盘已跌至41.28元,最低时曾跌至37.79元,单只股票亏损过亿元。

虽然股市投资波动风险难免,但新华资产此次出手被业界质疑为“操盘具有基金风格”。