交行再融资566亿元超预期

http://msn.finance.sina.com.cn 2012-03-16 04:04 来源: 大洋网-广州日报

|

|

对A股冲击小于H股

交行此次A+H再融资565.73亿元超过了市场此前预期的500亿元。不过分析人士认为这对A股市场的冲击将远小于H股。

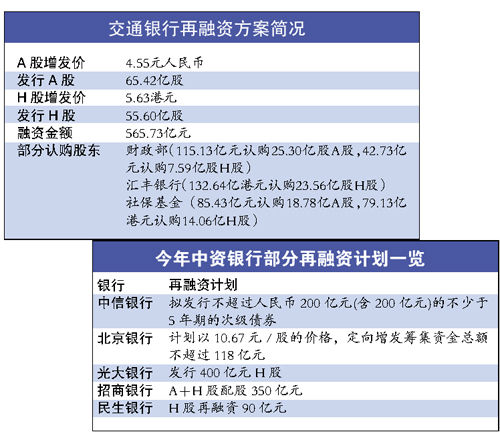

本报讯(文/表 记者刘新宇)昨日,交通银行终于披露了再融资方案,交通银行拟向境内外特定投资者以定价方式发行A股和H股股票,其中,发行A股股票65.42亿股,发行价格为4.55元/股;发行H股股票58.35亿股,发行价格5.63港元/股。募集资金总额约人民币566亿元,扣除相关发行费用后全部用于补充核心资本。认购人共计7名,其中包括财政部、社保基金、上海海烟、云南红塔等。

A+H方式发行

与预期500亿元的规模相比,交行此次A+H再融资565.73亿元超过了市场此前的预期。本月6日,兴业银行亦披露了260亿元的再融资方案,今年新增的银行再融资已基本敲定,加上去年公布方案今年准备实施的银行再融资,总规模或将超过2000亿元。不过中资银行普遍采取了A+H的方式,预计不会对A股市场造成很大的冲击。

财政部、社保基金认购

交通银行昨日晚间公告称,董事会于2012年3月15日批准建议配售,据此,交行将在A股发行65.42亿股新A股供共计7名认购方(包括财政部、社保基金、上海海烟及云南红塔)认购,增发价为每股4.55元人民币;而在H股则按5.63港元发行55.60亿股新H股(即所认购H股)供共计7名认购方(包括财政部、汇丰银行及社保基金)认购,以及通过配售代理以全数包销形式按配售价每股配售股份5.63港元配售2.76亿股新H股 (即配售股份)。

交行透露,拟发行的新A股和新H股总数将都占交行公告日期现有已发行A股及H股约20%,都占交行股本扩大后总股本约16.67%。

市场此前已对交行的再融资一事有所预期。上月就有消息指出,交行将向3名大股东进行私募配售,集资额度或高达500亿元人民币,这3名大股东包括汇丰控股、全国社会保障基金以及财政部,所得款项将用于满足内地更严格的新资本要求。目前财政部持有交通银行股权约26.5%,汇丰银行持有19.9%。

或可满足未来两三年要求

交通银行上月10日针对传闻发布公告称,将“提出相关资本补充方案”,显然对其要再融资500亿元人民币的传闻未作明确否认。广发证券分析师沐华对此表示,今年银行的再融资方案集中在交行和兴业两家身上,其他都是去年方案的延续。他认为,交行此轮再融资后,应该能满足未来2~3年的发展需求,不再需要再融资,“但566亿元的额度还是超过了市场的预期”,沐华认为。

就在本月6日,兴业银行亦通过定向增发的方式进行再融资。兴业银行称,兴业银行本次向特定投资者非公开发行的股票合计不超过20.72亿股,发行价格为12.73元/股,募集资金合计不超过263.80亿元。扣除相关发行费用后,募集的资金将全部用于补充公司核心资本。

业内观点

新监管标准若实施再融资浪潮或来

无论是交行还是兴业,两家的再融资都在市场预料当中。平安证券研究报告曾指出,在没有再融资的情况下,交行2012年末资本充足率和核心资本充足率将分别下降至12.24%和8.98%,核心资本充足率低于银监会新资本充足率监管标准对系统重要性银行的要求(2013年末达到9.5%),因此核心资本补充需求较为明显。

按今年有可能实施的新资本充足率监管标准要求,系统重要性银行和非系统重要性银行的资本充足率分别不低于11.5%和10.5%,且要求银行核心一级资本、一级资本和总资本分别不低于5%、6%和8%。市场普遍担心,一旦实施新监管标准,银行的再融资浪潮又将来袭。不过从目前的方案来看,多数中资银行选择了H股或者定向增发的方式,沐华认为这种计划对A股市场的冲击将远小于H股。