大私募业绩趋同 冬天不太冷

http://msn.finance.sina.com.cn 2012-02-15 14:06 来源: 新浪财经

好买基金研究中心:朱世杰

合伙人,创新人,人来人往;清盘潮,离职潮,潮起潮落。过去两年,私募遭遇史上最久寒流,骇人的市场、低迷的人气以及各种“黑天鹅”无不考验着各位私募掌舵人,一些小私募在寒冬中香消玉殒,而大私募则在风雨中屹立不倒,更有甚者越活越好。俗话说,打江山容易,守江山难。那么大私募在寒冬中所依仗的王牌,是业绩,还是风控?

为了研究大型私募公司的近两年熊市中的业绩表现,好买基金研究中心统计了各家私募公司非结构化产品数量以及近2年旗下产品的平均收益率、平均下行波动率。

| 不同私募近2年产品平均收益分布 | ||

| 近2年平均收益 | 产品少于3只的私募(家) | 产品在3只及以上的私募(家) |

| 40% - 60% | 2 | 0 |

| 20% - 40% | 0 | 1 |

| 0% - 20% | 16 | 3 |

| -20% - 0% | 67 | 11 |

| -40% - -20% | 33 | 5 |

| -60% - -40% | 6 | 0 |

数据来源:好买基金研究中心。数据截至2012年2月8日

大私募业绩趋同

从不同私募近2年产品平均收益分布来看,大型私募产品的业绩趋于中等,小私募业绩分布范围更加广泛。如果以3只产品来划分,那么在近2年旗下产品平均涨幅或跌幅的超过40%的私募共有8家,这8家私募公司跑满2年的产品均不到3只。而旗下产品超过3只的私募公司近2年平均收益都在-40% - 40%区间内,分布相对集中;其中,最好的林园3只产品近2年平均上涨20.37%,最差的从容11只产品近2年平均下跌23.49%,两者涨跌幅度未超过25%。

而从收益榜前后两段来看,近2年来,私募公司产品平均业绩最好的为世通59.87%,最差的为时策-59.72%,两者都仅有一只产品跑满2年。此外,在近2年私募公司平均收益率排名中,前10名除林园、国弘外,其余8家私募均仅有一只产品满2年;而在排名末尾的10家私募则清一色是仅有一只产品满2年的私募公司。整体来看,中小私募业绩分化更为明显,而大型私募业绩更加贴近私募平均水平,其业绩拔尖或者垫底的可能都很小。可见大型私募并非以出挑的业绩来吸引投资者。

大私募牢守下行风险

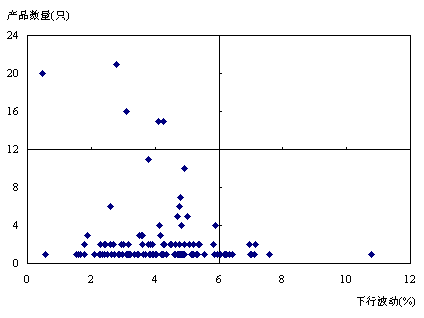

从私募产品数量与近2年平均下行波动的散点图来看,图像整体呈现为金字塔形,在塔顶处向左偏。这意味着随着私募产品数量增多,其产品下行波动率开始向同类平均水平靠拢;对于产品数量最多的几家私募公司而言,近2年其产品平均下行波动率则相对偏低,下行风险较小。

在已经公布1月份净值的私募基金中,成立满2年的305只基金近2年平均月度下行波动率为3.83%。下行波动最大的公司为国淼,旗下仅有一只产品国淼一期,近2年月度下行波动达到10.79%;下行波动最小的公司是星石,旗下有20只产品跑满2年,近2年平均月度下行波动仅0.45%。

从管理产品数量最多的20家大私募公司来看,每家旗下跑满2年产品都超过3只,总共管理164只基金,占比超过同期产品数量的半数。这164只基金近2年平均月度下行波动为3.81%,略低于同类平均值。此外,如果统计管理产品数量前10大私募公司,其管理的127只基金近2年平均月度下行波动为3.55%,下行风险则更低。值得一提的是,近2年管理产品数量最多的前三家公司云南信托、星石、朱雀都是下行控制良好的私募,其近2年产品平均月度下行波动分别为2.78%、0.45%和3.09%。整体上,大私募依旧牢牢守住下行控制这块阵地。

“规模是业绩的杀手”,尽管这条规律在基金业界里屡试不爽,私募也逃不出其中的规律,但是对于那些不希望自己产品大开大合的投资者来说,大私募仍然是不错的选择。私募从小发展到大,必然有其赖以生存的王牌,或是风控,或是选股,亦或是创新。如果这张牌正好符合投资者的风格,那它也将成为投资者的王牌。当然,大私募整体趋于稳健并不意味着多样化的产品风格的消亡,例如尚雅、淡水泉等还是始终保持其积极的风格;另外一些创新策略的基金随着时间的沉淀也将成为大型私募,丰富着私募的产品种类。