威尔鑫:金市中期阻力犹存 上行概率偏大

http://msn.finance.sina.com.cn 2012-04-13 13:35 来源: 新浪财经

2012年4月13日 威尔鑫首席分析师 杨易君(微博)

本周国际现货金价以1632.05美元开盘,最高上试1680.1美元,最低下探1630.2美元,截至周五亚洲午盘时分报收1672.2美元,较上个交易周下跌42美元,跌幅2.58%,动态周K线呈现一根尽收上周中阴跌幅的中阳线。

自月初金价下探1611美元附近后,金价体现出相对于风险市场的明显强势,也继续诠释着我们3月28日关于《当前黄金牛市基础比白银好》的观点正确性。月初金价形成如期的诱空走势,但过程浅尝则止,未能如很多投资者意愿击穿1600美元。当下风险市场依然风雨飘摇,金市上档中期压力尤存,阶段性后市前景看似依然忧心。但笔者以为,在月初金价未能一气呵成击穿1600美元,且伴随近期金价明显领先于风险市场的走强,我们认为阶段性后市金价再度回落至1600美元下方的可能正在减小。或至少我们认为未来1、2个月金价回落1600美元下方的可能在减小。如果下周金价并未体现出明显的回落,那么笔者认为后市金价偏强运行的可能将更大。下面笔者将从基本面、技术面,以及对冲基金在外汇和黄金市场中的资金流向等方面进行解读。

就基本面来看,尽管近期再度燃起西班牙可能引爆欧债危机的忧虑,但市场对此不敏感。近期西班牙国债收益率已经达到希腊、爱尔兰和葡萄牙需求救助的水平,西班牙首相拉霍伊解释可能迎来30年来最严厉的预算紧缩,西班牙相当一大部分地区的未来岌岌可危。欧洲央行(ECB)管理委员会委员和荷兰银行行长克诺特周三(4月11日)表示,西班牙目前是欧元区主要的风险,并呼吁西班牙加快改革重塑市场信心。

克诺特强调,他不会猜测西班牙到底会不会需要金融救助,但是,该国是欧元区最大的风险。对西班牙控制预算的担心蔓延至意大利,促使意大利标售一年期公债的成本跃升。此外,希腊总理帕帕季莫斯周三(4月11日)表示,希腊将于5月6日举行大选,新选举出来的政府将面临严峻的考验。可见欧债危机必将在中期内进一步反复,只是当前市场对此反应有些麻木。可以预见的是,中期内的欧债危机必将进一步影响金融市场。

与欧债消息对市场影响淡化所不同的是,投资者对来自美国方面的数据、消息关注度明显提高,对市场的影响也更明显。本周市场波动基本可理解为对上周五美国低于预期的非农就业数据的连锁反应。上周五数据显示,美国3月季调后非农就业人口增加12万人,预期增加20.3万人,失业率为8.2%,预期为8.3%。

此数据让市场有些担心美国经济复苏的步履能否维持得前几月一样稳健,并进而引发对美国QE3的诸多揣测,由此进一步作用于市场。综合信息来看,尽管本周美联储内部官员仍有对第三轮量化宽松(QE3)的异议,当更多是对美国终将推出QE3的预期。由此引发的市场情绪令美元承压,欧元则无视市场对西班牙债务危机忧虑而被动走强。低于预期的美国非农就业数据令大宗商品等风险市场承压,但金市却在QE3相对趋强的预期中走强。

来自美联储内部的货币政策观点有分歧,但总体倾向于推出QE3的可能更大。略持反对意见的美国明尼阿波利斯联储主席柯薛拉柯塔周四(4月12日)表示,目前而言美联储没有理由推出更多宽松货币政策,其支持今年晚些时候就采取加息举措。美国费城联储主席普罗索周四(4月12日)也表示,无论如何必须摒弃“近零利率直至2014年底”的措辞。赞成维持宽松货币政策的美联储副主席耶伦当地时间周三晚间表示,如果经济复苏步伐较预期的更慢,那么预期美联储推出更多宽松货币政策将是合适的。美国纽约联储主席杜德利周四(4月12日)表示,尽管最近几个月经济数据令人鼓舞,但是3月劳工市场表现令人失望,这显示了目前就总结说经济已经走出困境为时尚早。

美联储在近几次政策声明中预期近零利率政策将一直延续至2014年末,就目前而言,杜德利声称没有看到任何数据能说服美联储改变上述措辞。杜德利进一步认为美联储能在资产负债表规模非常大,却不引发通胀问题下执行宽松货币政策,美联储需要考虑第三轮量化宽松的成本和效益。如果经济前景恶化,第三轮量化宽松的益处将增大。而美联储主席贝南克一直以来维持宽松货币政策的意愿坚决。

美国3月生产者物价指数年率上升2.8%,预期上升3.1%,低于预期的通胀指标也进一步强化美国实施QE3的信心。此外,来自4月9日的路透调查显示,15家美国一级市场交易商有11家预计美联储最终将宣布QE3,11家交易商中有10家预计美联储将在今年6月宣布QE3。

由此可见,尽管继希腊之后的欧债危机忧虑情绪依然萦绕,但市场反应麻木。本周市场对美国终将推出QE3的预期对金市构成基于货币泛滥避险的支撑。风险市场则因经济复苏依然存疑而受到拖累。

资金流向上,笔者前两周对中期看涨美元的观点进行了修正,因我们研究发现对冲基金在美元、欧元外汇市场中的介入在进行大规模的战略性撤出,且美元市场场外存隐形抛压。对冲基金在欧元市场中的空头也在进行大规模减持。这意味着至少从资金流向上看,看不出对冲基金将再度波段推涨美元打压欧元的意愿。

甚至不排除市场会对前几个月的美元强势与欧元弱势进行技术性修正,而市场对美国QE3的强烈预期又提供了这样的基本面环境。当然,鉴于欧债危机存在中期内进一步反复的可能,美元即便出现回调,阶段性幅度也将相对有限,但足以营造黄金走强的氛围。

黄金市场,首先我们近期在内部报告中通过对冲基金在金市的资金流向,以及对金市周线的技术图解分析认为,月初金价顺势下探后将迎来阶段性做多机会,甚至不排除构成中期做多机会的可能,并首先建议金商应该战略进行现货囤积。从对冲基金的资金流向上看,伴随三月金价的振荡调整,对冲基金在黄金市场中的净多持仓已下降至2009年1月以来的绝对谷值水平。且我们从基本面进一步解析黄金必将维持中长期牛市的背景下,意味着基金阶段性做空黄金的能量在4月初可能衰竭至阶段性或中期极限水平。

此外,再鉴于对冲基金场内压低金价的同时,存在场外隐形逢低建仓多头,以及部分央行逢低进行多头增持的行为。以及黄金ETF高位增持后的果断头寸锁定行为来看,都意味着月初金价的顺势打压将构成阶段性买进机会。只是从市场运行的绝对价位来看,并未如很多投资者预期般击穿1600美元,甚至更低价位。

尽管我们认为阶段性后市金价偏强运行的可能越来越大,但在风险市场依然飘摇,美元依然位于中期强支撑的关键点位上方,金市尚未彻底攻克中期强反压的背景下,金价即便趋强运行,可能同样显得震荡。甚至不排除还会见到明显回荡或回调过程,然未必再创新低。就时间而言,如果下周金价没有再创新低的迹象,则阶段性后市金价偏强运行的概率将大增。

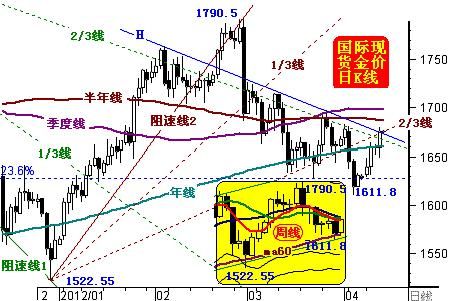

技术面,如金价日、周K线图示:

现货黄金日K线图

现货黄金日K线图首先如图中阻速线1所示,该阻速线由11年9月1920.8美元高点和随后中期调整的1522.55美元低点构成。阻速线理论认为,能否取得一段中期调整的突破,主要看对该中期调整波段阻速线2/3线能否取得有效突破。有见顶1920.8美元后中期调整波段形成的阻速线1的2/3线,曾在今年2月被突破,然随后证明此突破无效,乃阶段性上行之后的最后诱多。目前金价再度反弹临近阻速线2的2/3线反压,能否进一步取得突破将是金价能否形成中期走强的关键。此外,图中在2月之后形成的下降趋势线H也正面临精确考验。

再从金价12月底见底1522.55美元之后至1790.5美元整个反弹波段来看。如果是一个相对良性的调整,金价应该在该波段阻速线(阻速线2)2/3线位置获得回调支撑。3月中下旬,该线支撑非常明显。4月初击穿该线支撑,目前看来存在我们定义的诱空可能。目前金价再度回抽2/3线,能否进一步取得上行突破对阶段性后市而言显得非常关键。进一步观察,两个阻速线的2/3线交汇形成当前金价上行压力,故能否突破的意义重大。

再看日均线系统,3月中旬至今的金价无疑都在围绕年线波动,足见年线对市场极强的支撑意义。月初金价击穿年线的走势依然可视为诱空。周四金价的进一步上行,意味着获得年线支撑确认的可能性越来越大。但是,金价进一步上行仍面临着中期技术强阻,主要体现为季度均线、半年均线,以及三月下旬金价在1685/1695美元区间形成的形态阻力。

再如周线小图所示,60周均线可谓近10年黄金宏观牛市的脊梁,唯2008年金融危机年份明显击穿过。上周该线支撑位于1623美元,这意味着阶段性若无重大利空,金价击穿1623美元都构成战略做多机会,差别只是最后点位的捕捉差异。当然,目前金价毕竟在技术上并未彻底摆脱中期颓势,本周金价进一步反弹至1675美元附近时,也遭遇着诸多周线级别压力。图示中的周线布林中枢线,布林中轨,以及30周均线,皆在略上档位置进一步构成短期上行强阻。而本周1660美元的年线位置长期和超短期强阻在周四遭遇突破,但不排除还有确认过程。