威尔鑫:迎接曲折的第四轮黄金大牛市

http://msn.finance.sina.com.cn 2012-06-01 16:22 来源: 新浪财经

威尔鑫周评:迎接曲折的第四轮黄金大牛市

2012年6月1日 威尔鑫首席分析师 杨易君(微博)

本周国际现货金价以1573.95美元开盘,最高上试1583.7美元,最低下探1532.75美元,截至周五亚洲午盘时分报收1556.7美元,较上个交易周下跌15.7美元,跌幅1%,动态周K线呈现一根震荡下行的小阴线。

5月国际现货金价以1664.4美元开盘,最高上试1671.2美元,最低下探1526.9美元,截至周五亚洲午盘时分报收1560.1美元,较4月下跌104美元,跌幅6.25%,月K线呈现一根打破前三个月震荡回软格局,加速下行的长阴线。

尽管5月金价重创金甲虫信心,甚至目前仍笼罩在对金市前景堪忧的阴霾中。但愿看过笔者分析后,对金甲虫们蒙阴的信心能有所提振。黄金还有大牛市吗?笔者对此肯定,甚至笔者依然坚持认为可能在未来2、3内见到3000美元附近或上方的金价。想到这里,这些近期信心低迷的金甲虫们可能不免兴奋起来。但也别兴奋过度,金市前景及金市后期运行的高度是美好的,但要见到那最美风景的道路无疑相当曲折。很多坚信黄金大牛市,却倒在做多路上的投资者甚至投资枭雄不少,故切忌低估通往金市胜景道路的曲折与风险程度。对希望四两拨千斤的取巧杠杆投机者而言,需尤其注意。对不涉及保证金的投资者而言,没有必要花时间与精力关心做市商或其它投资者是否报错价格,耐心静候收成即可。

支撑黄金延续大牛市的基础是什么?是可能的通货膨胀吗?是中东可能进一步恶化的地缘政治乱局吗?还是全球将出现能源危机?还是欧元将消失,持有欧元者都希望把欧元换成黄金?还是全球央行将继续加大黄金储备?甚至还是希腊要退出地球到火星,那里不流通地球信用货币,只认黄金?其实一般投资人真没必要关心这么多,也没有必要跟那些神经质的政客整日闹腾。投资黄金没有那么复杂,甚至比股市简单太多。你不用象关心一家上市公司的企业文化,公司治理水平,以及在行业中的地位等一样去关心黄金。黄金就是一种商品,买黄金就像买大米一样,甚至比买大米更简单。你买日常生活需要的大米,一般都需只看大米质量,不会关心到底是哪家生产的大米,这家公司的企业文化是不是很好,有没有能力定期给企业员工缴纳养老保险等。购买黄金,只需关注黄金的纯度即可。

当然,黄金虽是一种商品,却与一般的商品存在很大差别。这种差别源于黄金特有的金融货币属性。黄金本质上仍是最具信用的全球硬通货币,是一种无负债的硬通货币。而我们日常使用的纸币,即一国政府发行的信用货币,其本身不像黄金一样拥有价值,它只是一种政府对货币持有者的负债凭证。信用货币总量本身应用来量度一国的经济总量。如果一国一年新的信用货币增长速度和经济总量增速维持一致,即新增的信用货币量刚好用于量度新增经济量,那么信用货币将维持其购买力。这种理论背景下,作为无负债的黄金价格也应不会变动。但如果出现这样的情况呢?当一国甚至全球经济增长速度放缓,甚至萎缩,而全球信用货币却出现远超实体经济增速的扩张,这意味着什么呢?意味着政府过度发行货币在稀释信用货币购买力,在稀释对持有信用货币者的负债。在这样背景下,本身就具有价值的无负债商品,尤其是具有金融属性的特殊商品黄金,它们的价格必然重估。目前正是这样的情况,全球经济渐趋低迷,政府债务危机严重,他们不得不发行更多的信用货币来刺激经济增长,来改善就业,来缓解政府债务危机。在这样宏观趋势背景下,持有信用货币反而并不安全,其购买力在不断被稀释,投资者应该选择持有商品、黄金、白银、以及泡沫并不明显的地产等。当然,我们认为尤其应该持有黄金。因一般商品、地产还会受宏观经济景气度影响,唯有黄金,几乎与宏观经济景气度没有丝毫关系,它长期受影响的唯一因素就是信用货币增长与经济总量增长之间关系,这是最本质的关系。其他因素对金价短期,甚至中期的影响,都是次要影响,包括目前希腊危机,甚至欧元区危机等。故很多时候,投资者根本没有必要关心这些次要因素,这些次要因素对金价的唯一影响就是做市商或投资者是否报错了黄金价格。从目前情况来看,整个5月的金价相对于全球货币政策前景而言,都是防范希腊违约冲击而急于回收流动性的金融机构报出的错价,一般投资者根本没有理由去赶这些金融机构愚蠢的时髦。投资者面对这些低位错价,应该笑纳。但更多投资者似乎希望这些机构的错价能够再低些,即希望抓住错得离谱的最好机会。

结合本周消息面梳理全球货币政策前景,我们继续认为全球经济增速放缓与流动性进一步释放将形成黄金宏观牛市支撑。本周来自欧元区的无聊消息面不少,主要仍是对希腊可能退出欧元区的担心。此担心冲击着对全球经济进入良性循环的信心,甚至声称认为全球经济受欧元区影响可能会越来越糟糕。故维持超宽松货币政策,或进一步放宽货币政策是诸多央行当前和未来2年选项。就本周而言:日本央行周一公布的4月27日会议记录显示,审议委员们认为,考虑到经济前景非常不确定,央行需进一步放宽货币政策,以确保该国经济恢复复苏;泰国央行表示若欧元问题恶化,央行准备好用利率帮助经济,即降息刺激经济;美国纽约联储主席杜德利5月30日重申了美联储应至少至2014年底将利率保持在近零水准的立场。杜德利重申,重申只要经济增长持续,就不需要进一步宽松举措的立场。但如果美国经济放缓,则可能需要更多宽松货币政策。美国波士顿联储主席罗森格伦5月30日也表示,美联储需要在合理的时间框架内推出更多货币刺激来实现双政策使命。如果欧洲带来重大拖累,则为更大规模的政策行动提供了依据;而巴西央行周四则直接调降基准利率50个基点至8.5%,调降后的基准利率处于历史最低水平,是2011年8月以来连续第七次降息;中国降息的预期也越来越强。从本周上述消息面可以看出,放宽流动性将是未来趋势,而在经济总体趋于低迷的背景下,无疑对消费性商品(受宏观经济景气度影响的商品则表现会相对复杂),尤其对黄金构成利好。

当前的欧元区问题,希腊问题本质上应该对黄金构成利好,但金融机构迫于受债务危机影响的流动性安全考虑,它们不得不报出错价卖出黄金,以尽可能备足流动性。或再过两月,问题依然是那些问题,但投资者却发现这些问题为何又对黄金构成利好了呢?一方面是对错误报价后的修正,另一方面其本身就应对黄金构成利好,因欧元信用受到打压。

本周信用评级机构继续调降欧元区诸多国家或金融机构的评级,并给出负面展望。缘于职责的同时,也助长了市场投机。惠誉5月31日下调西班牙8个自治地区信用评级,评级展望为负面。

而欧元区各国的表现也“各怀鬼胎”,但可以综合看出,进一步释放流动性也将成为必然趋势,这对黄金的宏观走势构成利好。本周西班牙副首相和意大利总理陆续发表对自己国家债务与经济前景悲观的看法。一般情况下,一国重要领导人不应该过于表达对本国经济、金融前景的悲观,这只会加速本国经济、金融状况的恶化。笔者以为他们这样做有其目的:即逼迫德国尽快同意发行欧元区共同债券。德国一直以来对发行共同债券持反对意见,德国认为共同债券将使预算政策不健全的国家获利,并使预算政策良好国家的利益受损。

希腊方面呢?希腊左翼联盟反对救助计划目的也是一样:即同样不惜让欧元区局势恶化,要挟欧元区给出更宽松的救助条件。他们的希望是,救助款我一定需要,但不要给我们过于苛刻的撙节紧缩条件。这些国家,从来就没有想过为自己曾经的奢侈享受负责,即自己爽过之后留下一身烂债,却希望朴实务实的民族与其共同买单,确实令人生厌。马克吐温曾对债务有这样一个经典评论:“若你欠银行1美元而还不起,那是你遇到了困难;你若是前他们100万美元而还不起,那是银行遇到了困难”,这句经典评论被当今欧元区国家演绎得淋漓尽致。当前希腊、意大利、西班牙,都在一定程度上露出耍无赖的嘴脸,尤其希腊。

希腊左翼联盟领袖齐普拉斯(Alexis Tsipras)本周表示:“我们需要摒弃“具灾难性的”救助计划。取消当前的救助计划后,可以就新的计划进行协商。重新使用德拉克马并非选项之一,不存在希腊脱离欧元区的危险。”请注意最后一句话,在5月初齐普拉斯可没有不愿退出欧元区的表态,这样可以给三驾马车(欧盟、国际货币基金组织(微博)、欧洲央行)索要救助条件予更大的压力,且当时左翼联盟党支持率远远领先。本周及上周齐普拉斯表达了不愿退出欧元区的“措辞”,其背景是在左翼联盟党支持率已经落后于新民主党的前提下。可见,37岁齐普拉斯是一个政治滑头,目的过于鲜明,与三驾马车及国内民意的逆行让笔者并不看好他的政治前景,或许对一个37岁的政客来说,确实显得不够老成,成为愚蠢的出头鸟可不是一件有前途的事情。甚至笔者从其过于激进的政治手腕上怀疑其有利用希腊危机投机牟利的目的,笔者此前也分析过。最新民调显示,希腊新民主党支持率居先,即更多民意在客观认识痛苦的同时,也显得理性。

既然连齐普拉斯都认为希腊不应退出欧元区了,不知广大投资者为何如此担心,我认为至少不应在年内对此担心,并据此进行填充对冲基金胃口的愚蠢交易。其实,如果希腊真“臣服”于三驾马车的条件,三驾马车反而可能放松对希腊进行继续救助的条件,即当前无助的希腊首先应该做一个静候救助的听话好孩子,叛逆的结果将是脱离欧元区,就像一个失去欧元区家庭选择更加悲惨境遇的流浪儿。况且希腊还算不上三驾马车的亲生儿子,它们会因你的叛逆而就宠吗?对于希腊的叛逆行径,它们给予的必将是制裁。如果希腊成为一只三驾马车无法控制的“鸡”,那么就不足以对意大利和西班牙“儆猴”。本周意大利总理、西班牙副总统的言论就有些效仿希腊耍无赖的意蕴。如果欧元区无法防止这样的局势蔓延,那么离欧元区解体不会太久。实际上,欧元区并非束手无策:IMF副主席认为欧洲央行有进一步放松政策的空间,刺激低迷的欧元区经济,这是主要目的,对债务危机缓解也有次要功效。而欧元区共同债券在权衡德国等预算控制良好国家利益的前提下,并非不能发行。欧元集团主席容克5月30日表示,发行欧元区共同债券以重启欧洲经济增长的选项依然存在。

可见,即便是要求西班牙、意大利、希腊等维持紧缩撙节的欧元区,未来释放流动性也将是必然趋势,岂不对长期金价走势构成利好。即全球货币政策的宽松趋势是笔者对未来3年内看高金价至3000美元的重要基本面依据。那么以后黄金牛市是不是就结束了?也未必。美国债务危机爆发是迟早的事情,此延伸分析无疑又将是相当长的篇幅。本周“黑天鹅”之父尼古拉斯·塔勒布唱空美国,认为美债务问题不在欧洲之下,尼古拉斯·塔勒布周二表示,纵使欧元区可能瓦解,他仍较看好投资欧洲,而非投资美国,因为欧元区的预算赤字状况较好。担任纽约大学风险工程教授的塔勒布表示,欧洲没有一个中央政府,是较适合投资的另一个理由。故即便2、3年见到3000美元的金价,笔者以为也不敢轻言黄金牛市就已结束。也许继欧洲之后,美债又将成为更重量级的题材。而美国比欧元区更有优势的是:理论上可以无限制地发行全球储备货币——美元。到时黄金依然可能是相对安全的资产。

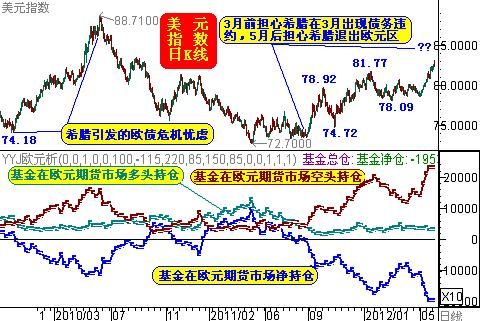

回到本月、近期及本周市场表现,希腊问题无疑继续成为大肆投机的题材,如美元日K线及基金在欧元市场中的仓位变动图示:

基金仓位变化图

基金仓位变化图为何不将美元走势对应基金在美元期货市场中的持仓变动进行分析,而是选择欧元。那是因为从我们的跟踪研究来看,近月美元的上涨主要源于欧元主动下跌的提振,基金投机的主战场是欧元市场,并非美元市场。这与2010年同样题材对欧元的投机攻击完全一样,笔者在周三文章中进行过更为详细的解读。单此解读就费字数千,不再引用,请投资者自行回顾周三文章《当基金在金市集中犯错时,机会就来了》。

图中可以看出,2010年6月前利用希腊引发的欧债危机忧虑,基金对欧元的投机攻击非常凶猛,且战果颇丰。本轮自去年9月以来新一轮攻击题材完全一样,也是对希腊债务危机的翻炒:3月前担心的是希腊可能在3月出现第一次违约。当三驾马车对希腊实施有条件的援助避免希腊违约之后,5月希腊的选举插曲引发了希腊可能退出欧元区,并令整个欧元区债务危机环境迅速恶化的担心。基金的投机攻击又一次蜂拥而入。但比较基金10年利用希腊题材对欧元的攻击,以及目前此轮继续利用希腊题材对欧元的攻击,我们可以发现:本轮介入攻击的投机力量更大,基金在欧元期货市场的净空持仓及空头持仓都明显高于10年攻击欧元的时候,但至今取得的成果却远不如10年。说明什么?说明题材的翻炒在投资者经历过相似过程之后,对题材的认识更加理性,进而使得投机效果并不明显;投机能量的放大一方面可以理解为货币泛滥的现象,这应该有利于我们判断金市前景。另一方面或反应出更多投机力量参考2010年市场表现模式蜂拥进入,期望获得一样的投机收益,但目前效果看来欠佳。故对于美元中期涨势欧元中期跌势,笔者以为不会有10年那波行情明显。因市场对相同题材的认识更加理性,参考以往市场走势做相同预期的投资者,只能理解为理性不足。

同样引申至黄金市场,08年雷曼兄弟倒闭引发的金融危机促使金价在08年形成幅度超过30%的调整,金价从1032.美元附近调整681美元附近。既然认为目前希腊违约带来的冲击可能远超雷曼兄弟倒闭带来的冲击。那么参考08年约34%的大幅调整,金价应该从1920美元下跌至1250美元附近去,且罗杰斯也声称希望在此买进“更多”黄金(并非看空至此)。故不少投资者都希望那些傻子继续报错价格,让他们可以在1250美元买黄金。但即便傻子也看出了09年后黄金的金融属性更强了,黄金是怎样对冲信用货币危机的。故期待那些08年10月在680美元附近卖黄金给他们的傻子,继续因担心希腊问题而在1250美元卖黄金给他们,期待者岂不变成了傻子!

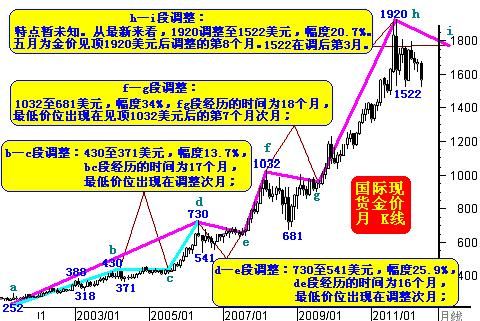

回到黄金市场,我们认为投资者应该关注的是黄金可能迎来近10年的第四轮大牛市,如金价月K线图示:

金价月K线图

金价月K线图笔者将前三轮大牛市分别理解为,第一轮为01年252至06年730美元;第二轮为06年541至08年1032美元;第三轮为08年681至11年1920美元。目前投资者应该静候从****美元至3000美元附近的第四轮大牛市,我们前面已对形成大牛市的基本面环境进行过分析。

关于第一轮牛市大牛市的理解可能有分歧,可以将其分解为两轮牛市:分别为01年的252美元至04年的430美元;04年的371美元至06年的730美元。如果从每轮牛市持续2、3年的时间来看,对第一轮牛市的再分是合理的。或只是因为第一轮没有明显加速阶段,故笔者将其合为一轮看待。故如果对第一轮进行了再分,我们目前期待的就是第五轮牛市,我们认为应该在未来2、3年内见到3000美元附近的金价。

从前几轮牛市的市场运行特征来看。第一轮牛市的起点a之前两年,即99年金价也在同样的位置见底,随后在底部蓄势了近两年时间,在2001年启动涨势,在2004年见到430美元,图中b点所示。随后迎来bc阶段的整理。

bc阶段是新一轮牛市的加速孕育阶段,此阶段耗费的时间是17个月,最大调整幅度为13.7%(430美元至371美元)。最低价位出现在调整次月。随后金价迎来加速上升阶段,于06年5月见顶730美元,图中d点所示。随后迎来de阶段的整理。

de阶段是新一轮牛市的的孕育阶段,此整理阶段耗时16个月,最大调整幅度为25.9%(730美元至541美元)。最低价位出现在调整次月。随后金价迎来加速上升阶段,于08年3月见顶1032美元,图中f点所示。随后迎来fg阶段的整理。

fg阶段是下一轮牛市的的孕育阶段,此整理阶段耗时18个月,最大调整幅度为34%(1032美元至681美元)。最低价位出现在调整后的第7个月。随后金价迎来加速上升阶段,于11年9月见顶1920美元,图中h点所示。目前即处在hi整理阶段。

参考前几轮新一轮金价加速前的孕育阶段,宏观中继时间相对固定,为16至18个月。但中继整理内的调整幅度却从14%至34%不等。而金价见到调整绝对底部最迟的时间是调整开始后的第七个月。目前市场已进入新一轮牛市的孕育阶段。从目前已形成的调整幅度和时间来看,此前的最低价位出现在见顶1920美元后调整的第三个月,此前最大调整幅度为20.8%。鉴于此前有过最大调整25.9%和34%的先例,我们不能断定这个20.8%的调整幅度是否到位。但我们在内部报告中进一步通过对基金操作的步骤及手法来跟踪分析,看对冲基金什么时候集中犯错,以求得更加可靠的信息及对应的买点捕捉。从时间上来看,5月为金价见顶1920美元后调整的第八个月,此前尚未出现过调整8个月后还见新低的情况。但如果投资者期待市场克隆08年金融危机期间的走势,期望见到1250美元附近,那么笔者希望到时确有耐心的精明投资者能够买到傻子抛出的筹码。而鉴于此前新一轮加速前会有16至18个月的孕育,目前仅经历了8个月。故2012年下半年金价可能在孕育整理中走强,但期待远超预期的加速行情可能不现实。从时间上推算,冲击3000美元的加速行情极可能出现在2013年。但从长期来看,目前投资者可以捕捉到一个相对具备持仓优势的价位,差别只是1550美元或1450美元,或1350美元,或傻子在1250美元卖出。但对非保证金投资者而言,在结果明知的前提下,何必期待从傻子身上最大化捞好处呢!