中乾景隆股权投资基金公司调研分析报告

http://msn.finance.sina.com.cn 2012-06-25 14:26 来源: 新浪财经

中乾景隆:折价+成长 定增投资的两大法宝

——中乾景隆股权投资基金管理有限公司调研分析报告

新浪基金研究中心

调研时间:2012年6月19日

调研对象:裴力(总经理)、曹绵嵩(副总经理)

调研人:庄正、高文杰

一、中乾景隆观点

大市预测:中期看多A股后市。预期三季末、四季初企业盈利水平开始攀升,如果外部环境相对稳定市场将先于企业盈利见底。配合宽松的政策,未来3~6个月将是较好投资窗口期。

对定增阳光私募的理解:中乾景隆认为和主要投资非上市企业的股权投资基金(PE)相比,阳光私募参与定向增发具有投资期短、退出时间明确、信息对称、参与方式独特的优势;和二级市场股票投资相比,定向增发折价优势又比较明显。

因为制度性折价,加上组合投资,定增类阳光私募风险小于随行就市的二级市场阳光私募,适用的投资人群反而可能更稳健。部分定向增发企业,增发后股份被摊薄;新上项目利润释放慢、对利润率贡献不及时,不排除部分定增项目可能失败。为保证盈利,部分项目中乾景隆和上市公司大股东签有保底协议。

中长期市场判断:中国制度改革还有较大空间,十八大及政府换届后,若在金融体制改革和财政税收改革方面有所作为,则将对实体经济和资本市场都带来长期利好。中乾景隆看好,1、金融改革。银行业前期始终保持了20%~30%的增长率,若通过金融体制改革等手段调低至15%左右的合理水平,让利于其它储户和企业,那么企业盈利上升后的市盈率倍增效应,将令市场估值会更合理。2、减税。企业税收若能降低5~10个百分点,藏富于民,势必能拉动民间投资、消费,促进实体经济的长期向好。3、城市化。按目前2000万人/年的转移进程,可持续20年,城市化能拉动很多产业。

二、基金管理

产品设计:中乾景隆1期和即将发行的中乾景隆2期,皆为定向增发阳光私募,主要通过投资定向增发股票在解禁期后择机抛售获利。其中1期为非结构化阳光私募,而2期为结构化私募。和一般结构化阳光私募不同,中乾景隆2期将产品分为优先级、中间级和次级3个级别,其中优先级9%的固定预期年化收益率,中间级和次级按承担风险的不同承担不同损失或分享超额收益。(具体产品设计和收益分配方式请电话咨询新浪基金研究中心,010-6267-5061)

投资理念:秉承“眼界发掘机会,研究创造价值”,通过深入研究中国经济发展的价值驱动因素以及经济转型的特点(高增长和高波动),正确把握股票市场的大趋势;遵循“成长模式+业绩释放”精选成长股,深度挖掘具有良好安全性、成长性、财务状况健康、治理结构良好、业绩优异且估值较低的公司进行投资。

项目筛选标准:主要是上市公司总股本一般不超过6亿,融资规模不超过15亿,毛利率、成长性、折价率(15~20%)等方面均有要求。行业方面倾向于有政府产业政策倾斜的新兴行业。

“20%+30%”原则,即选择能有20%左右折价的定增股票,每年争取30%的复合增长(预期收益率为年化20%)。

风控体系:1、事前,采取严格筛选+实地调研、重视财务复核的风控体系。2、投委会实行一票否决制。3、事后,清盘线警戒线定为0.8元。4、分散投资,每只基金持有3~5只定增股票。5、时点分散、建仓谨慎。2年封闭期的前9个月为建仓期,分批建仓,分散风险,前期建仓的安全垫效应呈现后再进一步增仓。6、关注市场变化,上证综指15倍-18倍市盈率以下具备机会,以上须谨慎。

关于跟投:为捆绑管理人和投资者利益,中乾景隆跟投中乾景隆1期1000万元,占比5~10%,即将发行的中乾景隆2期中,公司将作为次级投资人参与投资,计划跟投500万元。

三、产品和业绩

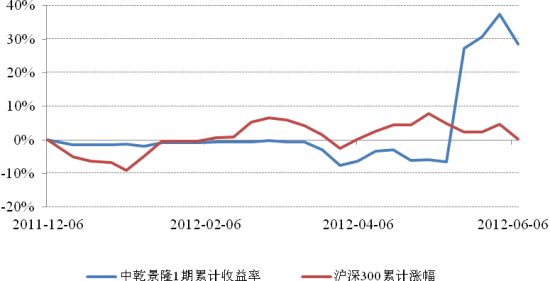

[1]中乾景隆1期成立于2011年12月6日,为非结构化产品。中乾景隆1期成立以来截至2012年6月8日最新净值日累计收益28.44%,超越沪深300指数28.12个百分点,同类非结构化阳光私募排名2/942。其中,2012年以来收益36.87%,超越沪深300指数33.14个百分点,排名9/1034。

中乾景隆1期成立以来的业绩表现

中乾景隆1期成立以来的业绩表现

中乾景隆1期成立以来的业绩表现数据来源:新浪基金研究中心 数据截至: 2012年6月8日(中乾景隆1期的最新净值日)

业绩归因:首先,2012年4月20日之前(建仓定增股票前),中乾景隆1期主要配置可转债资产;其次,在4月20日后,参与中科三环定增的折价率高达20%以上,安全边际非常高,导致净值拉升非常快(2012/5/11至2012/6/1,净值涨46.98%,同期沪深300指数微跌0.92%)。

目前中乾景隆1期主要配置中科三环、三友化工两只定增股票,采取市值法对产品估值,基金净值受单只股票影响较大。

四、公司简况

天津中乾景隆股权投资基金管理有限公司,由北京中乾证融投资管理有限公司与景隆资产管理(天津)有限公司共同出资设立,注册资本2000万元人民币,专门从事对上市或非上市公司定向增发产品的投资管理以及相关咨询服务。现办公地址为北京市西城区金融大街金融街中心。

公司的核心管理人员来自国内证券公司及专业投资机构,资产管理经验丰富。公司高管团队曾为证券公司自营团队,策划并主导了多笔上市公司资产重组业务,如:长春长铃、沧州化工、天津美纶、天药股份等,并获得了丰厚的投资回报。

基金经理:裴力博士,1987年毕业于北京科技大学,2005年于中国社会科学院研究生院获得经济学博士学位。1987年毕业后于辽宁科技大学从事法学教学工作,1991年起先后担任鞍山市团校副校长、校长,鞍山大型轧钢厂副厂长。1993年加入证券业,具有近20年的证券行业从业经验。1993年起,曾分别成功组建鞍山证券公司天津业务总部、上海业务总部、北京业务总部;1997年被任命为鞍山证券公司总公司副总经理,主管公司自营于投行业务。期间兼任天津证券业协会副理事长、天津证券研究会副会长。2001年起担任中国华诚集团副总裁,负责集团金融投资、房地产投资、资产重组和不良资产处置等业务。2006年创立北京中乾证融投资管理有限公司,2011年创立天津中乾景隆股权投资基金管理有限公司。

五、投资建议

定增股票的收益主要来源有二:1、非公开市场定增项目的折价,公司目标是折价率20%以上;2、定增企业具有很强的成长性,部分二级市场股价表现会明显优于大盘和同类企业。

中乾景隆虽阳光化不久,但其团队券商从业经历及资本市场经验丰富。在5年多自营和代客理财后,厚积薄发于2011年年底发行了第一支定增信托产品中乾景隆1期。优秀的投资标的是对产品业绩成长性的有力保证,对折价率的要求苛刻又是控制产品风险的有效手段,这是它近期业绩表现优异的主要原因。

目前市场上定增产品业绩斐然,中乾景隆2期产品值得期待。

推荐指数:★★★★

附表:中乾景隆1期历史业绩

| 中乾景隆1期历史业绩 | ||||||||||

| 基础信息 | 成立以来 | 2012年以来 | ||||||||

| 简称 | 基金经理 | 成立日期 | 最新净值(元) | 最新净值日期 | 总回报(%) | 超越沪深300(%) | 同类排名(942) | 总回报(%) | 超越沪深300(%) | 同类排名(总样本:945只) |

| 中乾景隆1期 | 裴力 | 2011/12/6 | 1.2844 | 2012/6/8 | 36.87 | 43.83 | 2/942 | 36.87 | 33.14 | 9/1034 |

数据截至:2012年6月8日(最新净值日)

预约电话:6月30日(周六),新浪·基金经理讲座,咨询预约请致电(010-6267-5061),或在新浪微博(http://weibo.com)@新浪基金研究中心。