威尔鑫:流动性趋势构成金银中长期利好

http://msn.finance.sina.com.cn 2012-07-06 14:19 来源: 新浪财经

2012年7月6日 威尔鑫首席分析师 杨易君

本周国际现货金价以1598.2美元开盘,最高上试1624.7美元,最低下探1587.1美元,截至周五亚洲午盘时分报收1606.5美元,较上个交易周上涨9.4美元,涨幅0.59%,动态周K线呈现一根震荡上行的小阳线。

本周有一个现象值得投资者关注:尽管德国和意大利债券收益率居高不下,但市场欧债忧虑已明显降温。可见,金融动荡很多仅对市场信心层面形成影响。本周经济层面及利率政策对市场的影响最明显,但笔者以为不少投资者基于数据消息面表象的理解不一定理性与正确。

近阶段及本周经济数据说明全球经济正在放缓,欧元区则出现衰退迹象,就连最稳健的德国经济也明显受到影响,这意味着进一步刺激经济刻不容缓。从数据消息面来看:

德国联邦统计局6月29日公布的数据显示,德国5月实际零售销售月率下滑0.3%,年率则下降1.1%。此前接受媒体调查的经济学家的预期中值显示,德国5月实际零售销售月率料持平,年率料增长1%。可见实际情况变得比预期更为糟糕,这或许也是上周五德国总理默克尔对欧元区债务救助妥协的原因之一,让债务危机继续拖累经济实非明智之举。

希腊4月零售销售年率下滑13.5%,前值走低16.2%,衰退明显;7月3日,法国总理下调了2012年经济增长预期,自0.7%下调至0.3%。2013年经济增长自1.75%下调至1.2%。在笔者看来,不排除还会存在对经济增长预期的进一步下调。

美国经济明显好于欧洲,但就近两个月的经济数据来看,总体同样呈放缓趋势,且政府尤为看重的就业指标再度出现恶化迹象。即便偶有经济数据向好,但都难以形成向好趋势,而是出现不确定摆动特征,这或是美联储没有急于出手推出QE3,而是在延续扭转操作的前提下维持观望的重要原因。美国商务部7月3日表示,该国5月份工厂订单恢复扩张势头,且扩张幅度超出预期,为美国经济复苏前景抹去些许阴霾。数据显示,美国5月工厂订单月率上升0.7%,预期为仅上升0.2%。4月工厂订单修正后为月率下降0.7%,初值为下降0.6%。从该数据的4、5月表现来看,不确定摆动特征明显。美国6月ISM非制造业指数为52.1,预期为53.0,数据低于预期。可见,尽管美国经济数据没有象欧元区一样形成单边下滑格局,但总体复苏乏力。

上周四、五,伴随欧盟峰会达成的债务危机治理与经济刺激框架的形成,欧元区将加强刺激经济复苏的举措。即便依然深处债务漩涡中的希腊,也表达了重整经济的雄心。希腊副财长Christos Staikouras 7月3日表示,希腊新政府将致力于改善其遭受衰退打击的经济状况,同时将努力实现国际救助下的紧缩目标,以缓和关于希腊违约的担忧。Staikouras表示,希腊希望充分利用1300亿欧元的救助基金将发展重心转移到经济增长上来,不过,原来的财政计划将不会改变。希腊总理萨马拉斯领导的新政府已经出台了关于缓解救助条款的大概框架,包括额外增加两年的时间来消除赤字。不过,欧盟及国际货币基金组织(IMF)表示,目前已经没有更多的政策余地。一直以来,希腊一直拖延欠款,以防止资金中断。Staikouras补充指出,希腊政府今年将偿还65亿欧元的欠款。从上面消息面可以大致看出,三驾马车基本答应延缓希腊两年时间,而希腊将继续秉持稍早对三驾马车作出的财政紧缩承诺。这似乎是目前双方认可的新条件。

在刺激经济复苏的举措上,本周各大央行可谓大刀阔斧地放宽流动性。首先是越南央行6月29日将再融资利率从11%降至10%。本周四(7月5日),中国、欧洲央行、英国央行全面出手。尽管英国央行宣布维持官方银行利率在0.50%不变,但宣布扩大量化宽松规模500亿英镑至3750亿英镑。英国央行最初自2000亿英镑量化宽松定调以来,已数次上调规模。就目前全球经济环境来看,笔者认为英国央行最终的量化宽松规模或达到不低于5000亿英镑的规模;同日,中国人民银行决定,自2012年7月6日起下调金融机构人民币存贷款基准利率。金融机构一年期存款基准利率下调0.25个百分点,一年期贷款基准利率下调0.31个百分点。这种存贷利率差异化下调的用意明显,压缩银行存贷利差获利空间,尽可能为企业融资降低成本。与此同时,尽可能刺激银行存量资金进入经济领域。提振经济的用意非常明显;依然在同日,欧洲央行宣布,调降基准利率25个基点至历史新低,符合市场预期。该行并将其存款利率调降至零,以帮助应对欧元区的债务危机,欧元区经济已在危机的拖累下深陷泥沼。调降基准再融资利率0.25%,至0.75%,为历史最低水平;该行一并将存款利率从0.25%调降至零,将边际贷款机制的利率从1.75%调降至1.50%。欧洲央行(ECB)行长德拉基7月5日在议息会议过后的新闻发布会上表示,欧元区经济疲软,且面临风险,并称通胀压力有所减轻,他还表示,央行周四的降息决定获得了委员们的一致通过。

故从当前全球经济大环境及本周各央行大刀阔斧释放流动性的举措来看,全球新一轮流动性释放已进入加速阶段。这首先将阻止风险市场的进一步明显下滑,尽管我们认为全球糟糕的经济表现可能还会令风险市场承压,但流动释放会在一定程度上对冲这种压力。而对与宏观经济关系不大的黄金市场而言,应该是重大利好,所谓的利空唯有美元走强表象。

目前市场高度关注的是,美联储何时推出量化宽松,尽管万事俱备,且东风已起,美联储却仍在“冷静”观望局势。但笔者以为QE3必难免,甚至应在年底前推出,与扭转操作同行。近期诸多美联储官员,以及国际货币基金组织官员均已对美联储发表了尽早推出QE3的建议。

在笔者看来,美联储似乎在下一盘能较好控制主动的棋,其依仗不算非常糟糕的经济形势,不愿领先于欧元区,甚至中国降息。以期在其它重要经济体央行降息之后获得资金回流美国的实惠,但笔者以为这种实惠未必存在。首先,人民币与欧元的降息仅是压缩了与美元之间套利的利差,并不形成套利机会。最多仅是挤压套利资金退出套利市场,但这些退出的资金未必会回流美国。周四欧洲央行行长德拉基表示,降息后并未发生资金明显流出欧元区的情况。伴随中国、欧元区等重要经济体的降息,将加强其在国际贸易体系中的竞争优势。且巴西、印度等经济体早已数次降息。故在全球其它重要经济体率先加速释放流动性的背景下,必将逼迫美联储加快推出量化宽松的脚步,如果美联储在第三季度推出量化宽松,笔者丝毫不奇怪,大势所趋。

周四风险及金银市场的表现似乎过于看重美联储的态度,面对英国扩大量化宽松、中国降息、欧元区降息等释放流动性的重大利好,风险及黄金市场的反应显得疲惫。从周四各消息面披露的先后顺序,及对应的市场表现来看,我们可以看出影响市场波动的端倪。周四北京时间19点,当中人民银行宣布下调利率后,金价和基本金属、原油价格出现一定程度的跳涨走势,美元有一个小小回荡过程。可以这样解读消息面对市场的影响:即中国降息刺激经济将加大对大宗商品市场的需求,故刺激对应市场上行。但欧元区降息难道不进一步刺激欧元区对大宗商品的需求吗?北京时间19点45分,当欧洲央行宣布降息之后,并未进一步刺激大宗商品与黄金价格继续上行,而是对这些市场形成明显打压。为何?因欧元降息刺激欧元大幅下行,而美元对应跳涨,以美元标的的大宗商品及金银市场全面承压下行。可见,周四风险及黄金市场仍主要受美元波动的直接影响,中国及欧洲央行的降息似乎成为间接因素。但笔者以为,市场对此反应多少有些不理性,过于看重美元波动的表象,而忽视流动性加速释放带来的利好。幸好这种不理性的市场情绪在黄金市场有明显纠正,具体表现为:金价跌幅小于美元涨幅。这意味着具备对全球流动性释放前瞻的机构利用这看似利空实为利好的机会,在逢低买进黄金。

笔者之见,欧洲央行降息对美元的利好,对黄金市场利空应该是短暂的。就中期而言,流动性释放趋势的加速将对黄金市场构成极大利好。特别当美联储宣布QE3之后,将完全形成对黄金市场的利好。故在美联储推出QE3之前,即便欧洲央行再度推出系列释放货币的举措对黄金市场形成利空表象,笔者也倾向仅仅令金价的回升显得波折而已。

此外,如果忽略周四欧洲央行降息消息面对美元利好的刺激,单纯就对冲基金在外汇市场的战略运作来看,笔者并不看好未来几个月的美元走势。理由如下:周四欧洲央行降息对美元形成的突发利好,刺激的美元买盘与欧元抛盘具有大众化特征,即无论散户还是机构,都能利用此消息面赚到“短钱”。这种方向一致,且操作源头一盘散沙的格局注定不具备持续性,即笔者以为单纯受周四消息面刺激的美元上涨与欧元下跌不具备持续性。从对冲基金在整个外汇市场的战略运作分析来看,其阶段性天量做空欧元,及被动做多美元的题材是利用欧债危机的持续性。且我们发现对冲基金或认为题材利用已尽,已开始大规模撤出做空欧元,我们在6月25日文章《基金汇市开始战略胜利撤退的启示》中进行过详细分析。由于利用欧债危机做空欧元的能量已大幅再创纪录,在已形成撤出趋势之后,投资者试想,这些对冲基金还会不会利用欧洲央行降息的题材再度重新返回做空欧元的阵营?我认为不会,因这个题材不具魅力,且欧元存款利率已下调至零。可见,周四根据消息面表象,一盘散沙般推高美元打压欧元的行为,只会为对冲基金欧元空头投机获利的兑现提供完美契机。

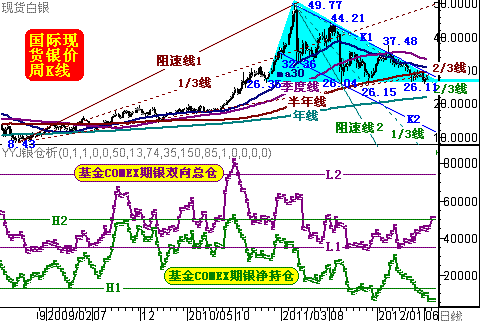

技术面,乃另一番滋味,不少只拘泥于技术表象分析的投资者无疑找不到丝毫看多金银的理由。我们在此仅以白银技术面为例进行分析,如银价周K线及基金在COMEX期银市场中的持仓变动分析图示:

COMEX期银市场中的持仓变动分析

COMEX期银市场中的持仓变动分析从11年银价见顶49.77美元之后的运行图表来看,银价总体沿着K1K2通道震荡下行,K1乃银价中期调整趋势线,K2乃对应的轨道线。单纯就此通道分析而言,当前靠近下降趋势线K1的银价无疑相当“危险”,随时存在破位加速奔向轨道线K2寻求支撑的可能,那意味着中期银价可能奔11美元附近而去,典型的中期趋空。

银价见顶49.77美元之后的最低调整点位乃26.04美元,我们就此波段绘出阻速线2,该阻速线2/3线几乎与下降趋势线K1共振重合,形成银价回升的强反压。阻速线理论认为,一个弱势反弹的终点,常常以价位反弹触及2/3线而宣告结束。

此外,30日均线,季度线、半年线在上档皆构成空头排列。故对一个不关注基本面,而只拘泥于图表分析的投资者而言,当前银价确实存在中期下行的极大风险。故有那么部分投资者,尽管说不出很多理由,但对市场相当看空,上述图表分析可能是他们看空的量化依据。如果要问基本面,他们的理由多是笼统的宏观经济前景悲观。

即便技术分析,如果放置于更大的时间周期进行分析,笔者亦认为不宜盲目看空。就银价08年见底8.43美元之后至11年见顶49.77美元的整个宏观波段分析来看。如果我们基于基本面分析,认为金银价格的中长期牛市还将必然延续,则不妨以中长期牛市思维来做新的图表解析。

通常而言,一轮大牛市之后的“良性”中期调整,通常以价位调整至前一轮宏观牛市阻速线2/3线而宣告结束,当前情况如图中阻速线1所示。虽近两月银价对阻速线1的2/3线有所虚破,但并未构成有效破位,且基于上述牛市必将延续的分析思路来看,银价极可能在阻速线1的2/3线上获得有效支撑。基于这样的判断,在银价虚破阻速线1的2/3线情况下逢低买进白银,无疑是中长期极佳机会。

就中长期形态而言,11年银价见顶49.77美元之后形成一个明显的宏观三角形整理,底部在26美元略上,12年的银价也三度在此价位上方获得有效支撑。形态理论认为,三角形整理多为中继整理,整理结束后,将延续原来的中长期方向。且毫无疑问,当前银价已运行至三角形整理末端。稍感疑虑的是,该三角形整理运行到了过于末端的位置。一旦最终证明银价将形成三角形整理后的向上突破,其中长期上升高度应该首先是一个三角形的理论高度。当前三角形的理论高度为49.77-26.04=23.73美元,那么中长期银价上行的第一理论目标应该是49.77+23.73=73.5美元。这个过程应该对应我们此前分析金价冲击3000美元的过程。同样,基于笔者对对冲基金在金银市场中的战略分析而言,目标价位应该在未来3年内出现。

那么上述预期是否仅仅乃美好的幻境呢?银价会进一步中期破位下行吗?请看图表下半部分,乃基金在COMEX市场中的期银持仓变化分析。图中可以看出,近两个月多月,基金在期银市场中的双向总持仓不断变大,对应的净多持仓则不断降低,显示部分基金在主动建立空头打压银价。图中L2、L1为过去几年基金双向总持仓的天地线,形成能量波动的区间。从图中可以看出,基金似乎仍存在继续增加白银空头打压银价的可能,这将使得双向总持仓进一步向L2线靠近,而净持仓则继续下滑,甚至延伸至净空领域。需要反问的是:在当前基本面大背景下,有多少对冲基金敢于逆全球流动性趋势这样做空白银?此外,就基金白银净持仓来看,当前净持仓已低于08年银价下跌至8.43美元的水平。即当前做空白银的能量比08年银价下探8.43美元时更为彻底。故笔者以为近两月有基金刻意建立空头打压银价存在战略阴谋,亦或这部分基金可能已掉入战略性诱空陷阱。笔者之对冲基金金银市场场外分析已进一步说明此问题。此外,笔者此前已多次强调,历经08年金融危机之后,投资者和央行对金银的金融属性认识都得到了进一步强化,故笔者实在找不到银价将形成中期破位下跌的理由。或许三年之后再回首,可能会感慨当初的恐惧是多么可笑。