9月股市大幅下跌 私募基金低仓位积极防御

http://msn.finance.sina.com.cn 2011-10-11 15:47 来源: 新浪财经

—— 好买基金研究中心2011年9月阳光私募基金月报

摘要

9月私募业绩评析

9月股市下跌,行业指数全部收跌:9月,股市大幅下跌。至9月30日,沪深300指数全月收益率-9.32%。

而申万一级行业分类的23个行业指数全部收跌。

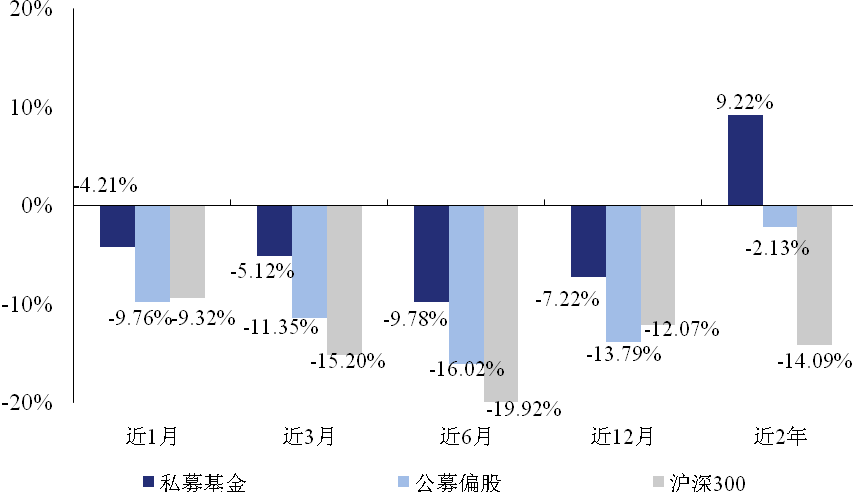

9月私募继续跑赢沪深300指数:9月,私募基金的平均收益率为-4.21%,强于沪深300指数。从近1、近3、近6、近12月以及近2年的收益率比较来看,私募基金在所有的可比周期全面跑赢沪深300指数。

9月私募发行动态

市场持续下跌使得私募基金发行低迷,9月由独立私募基金公司担任投资顾问的非结构化阳光私募产品仅发行7只。

9月私募行业动态

市场低迷,私募尝试发行目标回报型产品:目标回报型产品,即基金管理人设定一定的收益和风险控制目标,若业绩未达目标,则退还部分已收取费用的产品。今年以来已有4家公司成立5只目标回报型产品。

私募基金酝酿半保本产品:市场低迷使得私募基金公司设计半保本产品,以吸引资金。其中一种便是“安全垫类型”产品。此类产品的设计使得投资人能够与基金管理人共担风险。

9月私募投资动态

9月私募基金的平均持仓比例为49.83%,较8月份的61.86%有了大幅的下降。食品饮料、电子元器件、纺织服装、信息设备、医药生物为私募基金的重仓行业。

一、9月股市大幅下滑,私募基金继续跑赢沪深300指数

受国内经济放缓,以及欧洲市场债务危机的冲击,9月股市出现大幅下跌。沪深300指数全月收益率-9.32%。

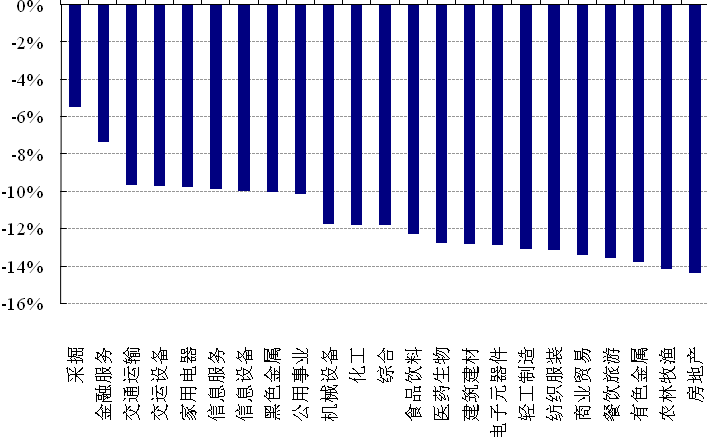

创业板和中小板跌幅超过沪深300指数,创业板指数全月收益率-14.15%,中小板指数全月收益率-12.06%。从行业角度来看,按申万一级行业分类的23个行业指数全部收跌。9月跌幅最小的3个行业是采掘、金融服务和交运设备,全月收益率分别是-5.49%、-7.34%和-9.69%;房地产、农林牧渔和有色金属位于跌幅前列,全月收益率分别是-14.39%、-14.18%和-13.78%。

| 9月申万一级行业指数涨跌幅 |

数据来源:Wind,数据搜集截止至2011年9月30日。

从今年以来的市场走势看,中小板和创业板的跌幅远远高于沪深300指数。今年以来沪深300指数收益率为-17.48%,而中小板指数和创业板指数的收益率分别为-26.92%和-30.46%。

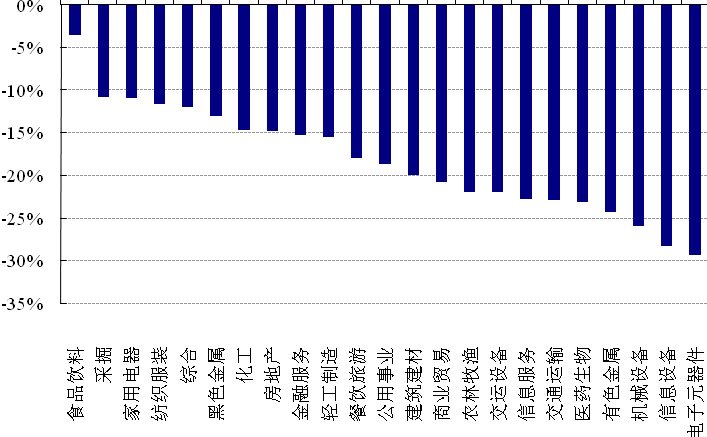

在行业指数表现上,今年以来所有行业都录得负收益。今年以来跌幅最小的3个行业分别是食品饮料、采掘和家用电器,收益率分别为-3.56%、-10.77%和-10.93%。今年以来跌幅最大的3个行业分别是电子元器件、信息设备和机械设备,收益率分别为-29.36%、-28.32%和-25.96%。值得注意的是,医药生物行业由于2010年涨幅过高,2011年并没有体现出防御性行业的应有特征,今年以来医药生物行业收益率为-23.11%,跑输沪深300指数。

今年以来申万一级行业指数涨跌幅 |

数据来源:Wind,数据搜集截止至2011年9月30日。

截至10月9日,好买基金研究中心对能够取得9月收益率数据的695只私募基金进行了统计。9月私募基金当月平均收益率-4.21%,跑赢沪深300指数。

市场的持续下跌使私募基金的低仓位优势得以显现,私募基金相对沪深300指数的收益率出现显著提升。从近1月、3月、6月、12月和2年的时间段观察,无论短期还是中长期,私募基金都跑赢了沪深300指数。

| 公、私募基金各阶段收益比较 |

数据来源:好买基金研究中心;私募数据搜集截止至2011年10月9日。公募偏股型基金数据及沪深300数据均截止至2011年9月30日。私募各阶段收益率统计区间尽量匹配自然月度,但不能完全消除私募产品净值公布日期不同的影响,故私募各阶段的平均收益率为粗略统计,与公募偏股型基金及沪深300指数的比较仅供参考。

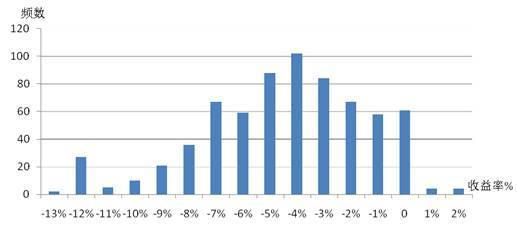

截至10月9日,好买基金研究中心对私募基金的收益率分布情况进行了统计,直方图显示,9月私募基金收益率分布的特点是:跨度大、不对称,且分布偏向收益率的右方。

私募基金的收益率多集中在-4.5%~-3.5%之间,共计102家。有8家私募在9月股市大幅下跌中取得0.5%~2.5%的绝对收益率。与次同时,在负收益区域,私募基金家数也较多,收益率分布在-13.5%~-10.5%之间的私募基金有34家。

| 近1个月私募基金收益率分布 |

数据来源:好买基金研究中心,私募数据搜集截止至2011年10月9日。

9月收益率排名第1位的私募基金产品为景良能量。近一月的收益率排名靠前也受到了净值计算日的影响。该基金产品成立于2008年3月,成立以来,取得21.71%的绝对回报,跑赢沪深300指数63.29%,中长期业绩也表现相对优异。

| 近1月收益率排名前10位的私募基金产品 | |||||||

| 产品名称 | 投资顾问 | 基金

经理 |

受托人 | 成立日期 | 最新净值

日期 |

最新净值 | 近1月

收益率 |

| 景良能量 | 景良 | 廖黎辉 | 华润深国投 | 20080304 | 20110915 | 121.71 | 2.33% |

| 谦石1号 | 谦石 | 李追阳 | 中融信托 | 20101015 | 20110923 | 1.0292 | 2.24% |

| 思考一号 | 瑞安思考 | 中融信托 | 20100531 | 20110927 | 1.1125 | 1.82% | |

| 证大稳健增长 | 证大 | 孙龙 | 华宝信托 | 20080606 | 20110923 | 1.3123 | 1.53% |

| 谦石2号 | 谦石 | 李追阳 | 中融信托 | 20110130 | 20110923 | 1.0422 | 1.38% |

| 银帆3期 | 银帆 | 西安信托 | 20110727 | 20110923 | 1.0066 | 0.58% | |

| 中睿合银9期 | 中睿合银 | 刘睿 | 兴业国际信托 | 20110110 | 20110923 | 0.9922 | 0.37% |

| 星石16 | 星石 | 江晖 | 华润深国投 | 20090720 | 20110920 | 108.05 | 0.34% |

| 中睿合银7期 | 中睿合银 | 刘睿 | 兴业国际信托 | 20101214 | 20110923 | 0.9938 | 0.33% |

| 星石8 | 星石 | 江晖 | 中信信托 | 20090121 | 20110920 | 126.58 | 0.32% |

数据来源:好买基金研究中心;数据搜集截止日2011年10月9日。私募各阶段收益率统计区间尽量匹配自然月度,但不能完全消除私募产品净值公布日期不同的影响,故私募基金产品的收益率排名仅供参考。

与上月相同,芮崑管理的呈瑞1期依旧成为今年以来的收益冠军。呈瑞投资的投资决策委员会主席芮崑曾在券商和公募基金任职。芮崑的操作较为稳健,但近1月以来收益率随着大盘的大幅下跌也出现下滑,9月呈瑞1期的收益率为-5.76%。

| 今年以来收益率排名前10位的私募基金产品 | |||||||

| 产品名称 | 投资顾问 | 基金

经理 |

受托人 | 成立日期 | 最新净值

日期 |

最新净值 | 今年以来

收益率 |

| 呈瑞1期 | 呈瑞 | 芮崑,陈晓伟 | 兴业国际信托 | 20101025 | 20110923 | 1.5906 | 38.98% |

| 金中和西鼎 | 金中和 | 曾军 | 重庆信托 | 20070727 | 20110916 | 2.3689 | 27.86% |

| 景良能量 | 景良 | 廖黎辉 | 华润深国投 | 20080304 | 20110915 | 121.71 | 15.96% |

| 三能1号 | 众禄 | 裴晓岩 | 山东信托 | 20090615 | 20110923 | 1.8291 | 15.59% |

| 国弘1期 | 国弘 | 中信信托 | 20090518 | 20110923 | 100.48 | 11.29% | |

| 泽熙瑞金1号 | 泽熙 | 徐翔 | 山东信托 | 20100305 | 20110923 | 1.9033 | 11.08% |

| 国弘2期 | 国弘 | 中信信托 | 20090928 | 20110923 | 97.37 | 10.67% | |

| 宁聚稳进 | 宁聚 | 中融信托 | 20101231 | 20110923 | 1.1001 | 10.01% | |

| 富恩德1期 | 富恩德 | 中融信托 | 20101115 | 20110923 | 1.1194 | 9.06% | |

| 君丰 | 君丰 | 谢爱龙 | 华润深国投 | 20071220 | 20110915 | 95.54 | 8.02% |

数据来源:好买基金研究中心;数据搜集截止日2011年10月9日。私募各阶段收益率统计区间尽量匹配自然月度,但不能完全消除私募产品净值公布日期不同的影响,故私募基金产品的收益率排名仅供参考。

二、私募基金发行动态

最近数月大盘的持续下跌,也使得私募基金的发行难度加大,9月非结构化私募基金产品共发行7只,与上月基本持平。

| 9月私募发行动态 | ||||

| 基金名称 | 管理人 | 基金经理 | 受托人 | 成立时间 |

| 禾木1号 | 禾木 | 刘强 | 兴业国际信托 | 20110926 |

| 和聚8期 | 和聚 | 李泽刚 | 中信信托 | 20110923 |

| 智信创富2期 | 智信创富 | 高锦洪 | 华宝信托 | 20110919 |

| 投资精英之翼虎 | 翼虎 | 余定恒 | 平安信托 | 20110915 |

| 永达1期 | 永达 | 汪国光,李奕 | 西安信托 | 20110909 |

| 重阳目标回报1期 | 重阳 | 裘国根 | 外贸信托 | 20110901 |

| 紫石超盈 | 紫石 | 张超 | 华宝信托 | 20110901 |

数据来源:好买基金研究中心;数据搜集截止至2011年9月30日。只统计投资顾问为独立阳光私募基金公司的非结构化产品;结构化产品,TOT,以及投资顾问为公募基金一对多业务或券商资产管理部门的产品均不包含在内。

三、私募基金行业动态

市场低迷,私募尝试发行目标回报型产品

“目标回报”型阳光私募产品,是指在规定时间内,如果该产品的收益达不到前期设定的目标,私募公司将之前收取的部分业绩报酬补偿给投资者。同时,产品设定风控目标,如果净值在某段时间内低于该目标,则大幅降低或减少该段时间的管理费,以起到惩罚和警示作用。

今年以来,分别有重阳投资、武当投资、云南信托、星石投资等4家公司成立了5只“目标回报”型阳光私募产品,包括“重阳目标回报1期”、 “重阳目标回报9期”、“武当目标回报第3期”、“中国龙目标回报1期”、“外贸信托·星石目标回报1期”。

私募基金酝酿半保本产品

市场低迷使得私募基金不得不在产品结构的设计上寻找出路,除了目标回报型产品,通过半保本的方式来吸引资金的“安全垫类型”产品也受到关注。“安全垫类型”产品的设计各家私募基金公司不尽相同,总地来说,即私募承诺在发行的“管理型产品”中有一定的跟投资金,如果产品出现亏损,则在一定幅度内,由基金管理人承担风险,亏损超过这个幅度,才由投资人的资金来承担风险。从而达到基金管理人与投资人共担投资风险的效果。

四、9月私募投资动态

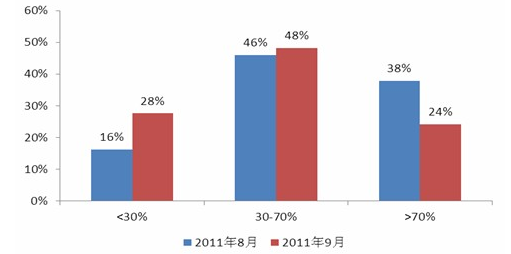

2011年9月,好买基金研究中心对北京、上海、深圳等地的多家私募基金公司进行了调研。从调研的情况来看,私募基金之所以战胜大盘,基本是由于普遍较低的仓位。9月份私募基金的平均持仓比例为49.83%,较8月份的61.86%有了大幅的下降。

| 私募基金仓位分布 |

数据来源:好买基金研究中心;私募数据搜集截止至2011年9月30日。

好买基金研究中心统计了私募基金的前5个重仓行业。食品饮料、电子元器件、纺织服装、信息设备、医药生物为私募的重仓行业,占比分别为9.28%、7.62%、7.20%、6.28%、5.72%。 这说明,“抗通胀”依旧是各家私募行业配置的重点,此外,私募基金对于前期跌幅较大的行业也保持了密切的关注。

| 私募基金重点行业配置 |

数据来源:好买基金研究中心;私募数据搜集截止至2011年9月30日。

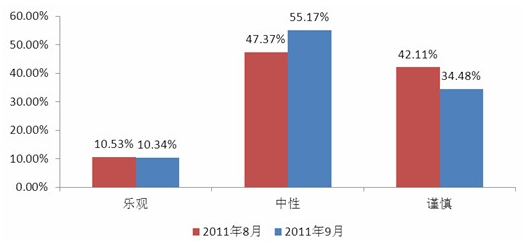

市场的持续走弱也让私募基金对后市看法的分歧加大。在经历了惨痛的9月份之后,大多数私募对于未来经济各方面的判断都趋于谨慎,但同时考虑到大盘在低位面临的“跌无可跌”的状况,私募基金对于未来大盘走势的判断以中性为主,占比达到55.17%。另外,有34.48%的私募看空后市,认为大盘还有下跌空间,而认为股指将出现反弹的私募只占10.34%。

| 未来1个月股指 |

数据来源:好买基金研究中心;私募数据搜集截止至2011年9月30日。