招行A+H融资350亿获批 银行再融资压力趋缓

http://msn.finance.sina.com.cn 2012-04-09 09:13 来源: 大洋网-广州日报

银行资本充足率全线提升 融资压力趋缓

银行资本充足率全线提升 融资压力趋缓本报讯(记者 刘新宇)上周末,招商银行(600036)公告称,中国证监会发行审核委员会2012年第59次工作会议审核了公司A股配股申请。根据审核结果,公司A股配股申请获得通过。而从已公布的银行年报分析,银行资本充足率去年得到全线提升,今年的融资压力并不是很大。

招行年中有望完成再融资

根据招行去年公布的方案,招行此次再融资将以A+H的方式,向全体股东以每10股配售不超过2.2股的比例配售,最多配发47.4亿股,其中A股38.87亿股,H股8.6亿股,共募集350亿元资金。

招行还计划在2011年至2013年发行不超过负债余额的10%金融债券,其中,境外人民币债券发行余额不超过300亿元。目前,这一计划已获得国务院国资委和银监会的批准。

招行相关负责人近期称,招行希望在今年6月前完成此次再融资。

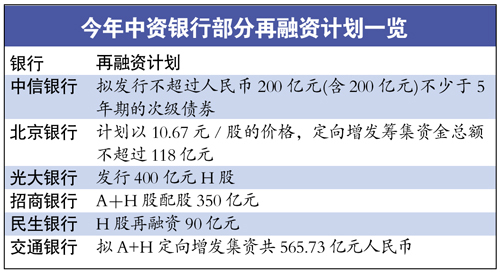

记者翻查今年银行的再融资计划则发现,多数方案为去年公布今年准备实施。除招商银行A+H股配股350亿元,还有光大银行发行400亿元H股,以及民生银行(600016)H股再融资90亿元等融资需求。

而新增的再融资方案则主要集中在交行和兴业两家身上。上月,交行公告称,拟向境内外特定投资者以定价方式发行A股和H股股票,其中,发行A股股票65.42亿股,发行价格为4.55元/股;发行H股股票58.35亿股,发行价格5.63港元/股。募集资金总额约人民币566亿元,扣除相关发行费用后全部用于补充核心资本。

兴业银行亦通过定向增发的方式进行再融资。兴业银行称,兴业银行将向特定投资者非公开发行的股票合计不超过20.72亿股,发行价格为12.73元/股,募集资金合计不超过263.80亿元。

记者观察

银行再融资压力趋缓

值得注意的是,从公布年报的12家银行报表中可以发现,去年中资银行资本充足率平均值为12.11%,同比提升了0.54个百分点,核心资本充足率平均值为9.33%,同比提升了0.51个百分点。

在各家银行的具体表现上,除了兴业等个别银行,银行的资本充足率几乎全线提升。在几大国有银行的数据中,建设银行和工商银行的资本充足率均超过了13%,中国银行和农业银行的资本充足率也在12%左右。

记者了解到,2011年5月,中国银监会发布了《关于中国银行业实施新监管标准的指导意见》,明确了最新资本监管框架,新监管标准实施后,正常条件下系统重要性银行最低资本充足率要求为11.5%。监管层要求,系统重要性银行核心资本充足率最低标准为9.5%,原则上2013年达标,非系统重要性银行的最低标准则是8.5%,原则上在2016年达标。

从银行的资本充足率情况来看,各家银行要达到上述要求并不困难,银行会提升资本充足率而进行融资的压力并不大。包括中信银行、建行、农业银行的高管均已表示今年没有从资本市场再融资的计划或者是股本融资和其他融资计划。