董秘流动性历年最高 年薪落差最高达299倍

http://msn.finance.sina.com.cn 2012-06-13 15:56 来源: 新财富网

在A股市场不断扩容、发行价高企等背景下,董秘职业越来越市场化。其最直接的表现是董秘职位的高流动性。

据《新财富》统计,2011年,共有362位上市公司董秘离职,同比增长近四成。五粮液(000858)原董秘彭智辅因受证监会行政处罚辞职,闽福发A(000547)原董秘章高路因向第一大股东提供错误信息引咎辞职,赛为智能(300044)原董事、副总经理、董秘周嵘辞职不到一年便抛售老东家股份,套现数千万元。一宗宗备受瞩目的离职事件发人深思。对董秘职群流动特征及其背后隐藏的各种原因进行深入分析,有助于廓清董秘职群的生存现状。

为此,本刊对2009年IPO重启至2011年底的董秘离职情况进行梳理,希望见微知著,从董秘离职所反映出的问题,透析这一职群的履职生态,并对未来董秘及上市公司有关制度的建设与完善起到推动作用。

流动性历年最高

2011年以来,上市公司高管离职潮引起资本市场的多方关注,身处其中的董秘也不例外。

1997年《上市公司章程指引》正式明确上市公司董秘的职责和其高管地位,15年后的今天,董秘地位逐步提升和彰显,特别是在2009年IPO重启之后,伴随中小板的风生水起和创业板开板,董秘的市场化趋势日渐明朗,这一职群中的大部分已经脱离“光环下的弱势职群”角色,董秘也成为职场中最受供求双方垂青的热门职位之一。在地位提升的同时,市场化也将董秘职位“先天性”的责权利不对等进一步凸显出来,董秘流动性加剧即是直接表现。

《新财富》根据巨潮资讯数据库进行的统计显示,2011年度,共有357家上市公司的362位董秘辞职,较2010年度增加37%,较2009年度增加50%,创2009年IPO重启以来辞职董秘人数的新高。发生董秘离职的上市公司中,主板公司有221家,占全部主板公司的15%;中小板公司有94家,占全部中小板公司的15%;创业板公司42家,占全部创业板公司的15%。其中的部分上市公司更是一年之中多次更换董秘,如南京医药(600713)、宁波银行(002142)、双林股份(300100)、ST博元(600656)、兴业矿业(000426)和尤洛卡(300099)分别在一年中更换了两位董秘。

在已离职的董秘中,剔除公司内部工作调动、换届、辞世等离职原因后,以个人原因、身体原因、年龄原因或因违规等请辞,且已不在该上市公司担任其他职务的董秘达170人。在这170位董秘中,截至离职前担任董秘一职的期限达10年或以上的有5人,占比为3%;任期达1-9年的有156人,占比为92%;任期未满一年便离职的有9人,占比为5%。其中,上工申贝(600843)的董秘张一枫担任董秘时间最长,其因退休而辞职时已担任上工申贝的董秘长达14年。

任期尚不满一年便请辞离开公司的董秘更是值得特别关注。在2011年度,挂靴最快的董秘是宁波银行的陈和智,其于2011年1月14日走马上任,118天之后,即同年5月12日,宁波银行便公告陈和智因个人原因请辞,并不再担任公司任何职务。而兆驰股份(002429)的叶永青,则因为深圳证监局的《关于对深圳市兆驰股份有限公司及董事长董事会秘书予以批评的决定》,在公告担任董秘132天后便请辞离开。

已任职多年的一位主板上市公司董秘就表示,尽管董秘地位的提升有目共睹,但“今天我的‘诚惶诚恐,如履薄冰’心情丝毫没有减弱,反而还加重了”。在《新财富》的调查中,多数董秘继续呼吁,监管机构在加强上市公司信息披露等方面监管力度的同时,应考虑如何进一步为董秘创造责权相应的工作生态,比如加强董监高培训,减少董秘在公司内部推进规范化管理工作的难度。

薪酬悬殊

因为上市公司的千差万别,董秘所处的生存环境也有天壤之别,董秘薪酬更存在着巨大差异。作为上市公司的高管,董秘中既有年薪数百万的名副其实“金领”,也有年薪万余的“打工族”。在《新财富》调查中,有不少董秘表示,自己的薪酬水平仅仅在高管人员中处于中等偏下水平,而时至今日,仍有董秘的薪酬还仅仅相当于中层管理人员的水平,并未获得与之高管地位对等的薪酬待遇。相似的工作,悬殊的收入,一定程度上对董秘群体的流动产生推波助澜的作用。

年薪落差最高达299倍

据巨潮资讯数据,截至2011年底,上市公司董秘职群共由来自2329家上市公司的2332位董秘构成。这一职群的男女比例近8:2,平均年龄43岁,其中,最年长者是黔轮胎A(000589)的李尚武67岁,最年轻者是ST博元(600656)的王寒朵25岁。董秘的学历从博士后到高中生参差不齐,其中,本科学历者最多,占比约为44%,其次是硕士,占比约为39%。

2010年度,在1651家年报内披露了薪酬明细且董秘任职满一个完整会计年度的上市公司中,董秘职群的平均年薪为33万元,较2009年的28万元均值大幅增长了18%。其中,主板上市公司董秘的平均年薪为36万元,中小板公司董秘为29万元,创业板公司董秘为23万元。截至目前已公布2011年年报的594家上市公司中,有披露数据的董秘2011年度平均年薪为37万元,其中,主板上市公司董秘平均年薪为41万元,中小板公司董秘为31万元,创业板公司董秘为29万元。

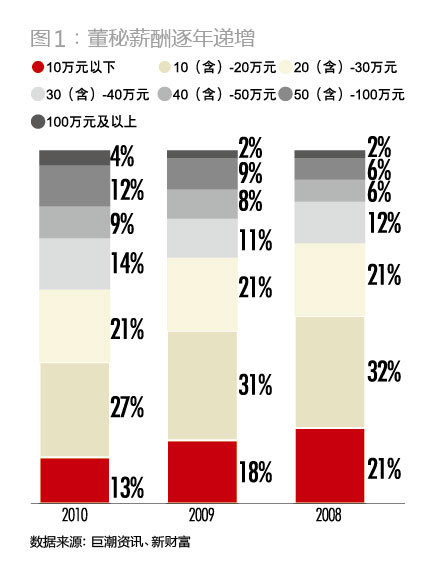

同为董秘,但因为在不同的上市公司,薪资待遇却差距巨大。对2010年度有公布薪酬的公司进行统计可见,年薪10万元以下的董秘占13%;年薪10(含)-20万元的董秘占27%;20(含)-30万元年薪的占21%;30(含)-40万元年薪的占14%;40(含)-50万元的董秘占9%,年薪50(含)-100万元的董秘占12%;年薪100万元及以上的董秘占4%(图1)。对比2008、2009年数据,可以看出董秘薪酬明显的递增趋势。

其中,年薪最高者为广发证券(000776)董秘罗斌华,其2010年度薪酬达514万元。担任公司董秘(非代董秘)且工作满一个完整会计年度的董秘中,年薪最低者为时代科技(000611)的董宋萍,其也是曾一度被媒体热炒的最年轻的董秘之一,于2009年7月走马上任,2010年度年薪为1.72万元。年薪最高者与最低者的差距达299倍,薪酬的多寡也生动反映出董秘在公司地位的巨大差异。

466位董秘持股市值近80亿元

随着实施股权激励的上市公司,以及中小板、创业板上市公司的增加,获得公司股份的董秘也逐渐增多。

据巨潮资讯数据,截至2011年底,共有466位董秘获取了所在公司股份,其中201人来自主板上市公司,占比为43%;有175人来自中小板公司,占比为38%;来自创业板公司的有90人,占比为19%。从获取股权的董秘分布看,来自中小板和创业板公司的董秘超过来自主板公司的董秘。

持有所在上市公司股份的466位董秘合计持有4.71亿股股份,以2012年3月19日收盘价计算,合计持股市值达78.9亿元。其中,持股市值最高的是高乐股份(002348)的董秘杨广城,其持有3178万股公司股份,持股市值高达4亿多元。进一步分析拥有公司股份董秘的任职情况,近95%的董秘同时还兼任董事、副董事长、副总经理、财务总监等要职。

在现行上市公司高管减持规则下,股份一定程度上就意味着可以变现的真金白银。在利益驱动下,不乏持股董秘选择减持手中的股份,落袋为安。《新财富》根据Wind统计数据整理发现,共有86位现任上市公司董秘在2011年减持自家股份,合计套现约5.2亿元。

其中,套现金额最多的是乾照光电(300102)的董秘叶孙义,其分别在2011年9月8日和23日各减持200万股乾照光电股份,两次合计套现近1.2亿元。其两次“精准”减持行动和2011年度套现最多董秘的头衔曾引发颇多争议,成为媒体关注的焦点。减持次数最多的是证通电子(002197)董秘许忠慈,其2011年7-9月间8次减持了自家股份,合计约426.7万股,套现约6418万元,在年度套现最多董秘中位列第三。

对于想留住人才的上市公司来说,股权激励是把双刃剑,如何达到激励目的的同时还能留住董秘,成为上市公司不得不考虑的问题。

离职董秘的三出路

董秘是连接上市公司、监管机构、投资者、媒体等各方的重要桥梁,处于利益交汇点的董秘的生存状态因此一直备受瞩目。流动性增强是董秘市场化的重要表现,但离职背后的原因尤其值得关注。这到底是市场化的正常流动,还是非市场化的不正常流动,需要进一步深入分析。

本刊对2011年度全部362位董秘的离职情况进行梳理后,将董秘离职原因归纳为内部升迁、被动辞职和主动辞职三种类型。其中,内部升迁意即虽不再担任董秘职务,但仍留任原公司或集团的其他职务,且公司在董秘离任前后未发生投资者关系管理工作重大失误,经统计,此类情况共有189人,占比为52%;被动辞职指董秘离职前后所在上市公司发生重大事项,如受到监管机构谴责或处罚或受公司重组、高管震荡牵连等,此类情况有22人,占比为6%;主动辞职指董秘离职后已另谋高就或携股权全身而退,经统计,此类“董秘专业户”149人,占41%。除这些情况之外,还有2位董秘系在任期间辞世。

内部升迁拓展职业空间

因担任董秘而为自己打开了职务晋升空间,此类董秘职业的良性发展路径一直是《新财富》关注的方向。其中的典型代表如2005年当选首届“新财富金牌董秘”的韶钢松山(000717)余子权,已晋升至高管的最高级别—董事、董事长;首届“新财富金牌董秘名人堂”得主之一的万科A(000002)肖莉现任公司董事、执行副总裁。

在2011年度离职董秘中,属于这种情况的有26人,他们从董秘晋升至董事、董事长、总经理、总裁、常务副总经理等职务。其中最典型的代表是紫鑫药业(002118)的曹恩辉、中航光电(002179)的郭泽义。二人均在卸任董秘职务后升任公司董事、董事长和总经理。高升的26人中有9人持有公司股份,占比为35%。现任鼎泰新材(002352)总经理的刘凌云持股数和持股市值最高,共持有7428235股公司股份,持股比例达9.54%,是鼎泰新材的第二大股东,截至2011年底持股市值约达1.5亿元。

除了从董秘一步步成长为公司更高层级管理人员外,还有一类情况是兼职董秘或代董秘,即在担任董秘之初已身兼数个要职,董秘职务只是其中之一或暂时代理董秘工作。此类董秘离职后仍担任原有其他职务,如董事、副总经理、财务总监等。属于这种情况的董秘有163人,其中,持有公司股份的有37人,占比为23%。持股数最高的是现任尤洛卡(300099)副总经理的王晶华,其持有公司40467028股股份,持股比例达39.16%,为公司第一大股东,截至2011年底持股市值约达10.5亿元。不过,王晶华的情况算是个例,因为王晶华是尤洛卡董事长黄自伟的妻子,作为董事长的黄自伟没有直接持有公司股份。

因董秘在公司的实际地位不同,因此,所获股份数差距巨大,手持千万级别股份数的有5人,百万级别和十万级别股份数的各有11人,10人仅有数万或以下级别股份数。

被动辞职凸显责权利对等

因违规或受公司重组、高管震荡等原因牵连而被动辞职的董秘,可以说是当前董秘责权利不对等生态的最直接受害者。

监管力度加大,投资者维权意识增强,各种董秘违规事件频发。一方面,监管机构对上市公司投资者关系管理工作的监管力度逐年加大,特别是对信息披露工作要求越来越全面和细化,如近期上交所对上市公司年报中“管理层讨论与分析”内容进行规范,包括主要目标、编制总体要求以及编制应注意的要点等细节都进行了详细规定。而一旦董秘发生违背《公司法》相关规定、受到证监会最近一次行政处罚未满三年、最近三年受到证券交易所公开谴责或三次以上通报批评,以及同时兼任公司监事等情形,将不得不被动离职。另一方面,投资者越来越专业,中小股东日臻成熟,维权意识不断增强,也是对投资者关系管理工作主要负责人的董秘提出的严峻考验。

在此大背景下,2011年度发生数起董秘因违规而被动辞职的情况,如*ST天润(002113)原董秘罗林雄、五粮液(000858)原董秘彭智辅、兆驰股份原董秘叶永青等。其中,彭智辅因受证监会处罚而失去董秘的任职资格一事曾被媒体争相报道。2011年5月28日,五粮液公告称,收到证监会下发的《行政处罚决定书》,其中,对时任董秘的彭智辅给予警告,并处以10万元罚款。而根据《深圳证券交易所股票上市规则》中“自受到中国证监会最近一次行政处罚未满三年的人士不得担任上市公司董事会秘书”的规定,同年7月15日,彭智辅提出辞任董秘申请,并得到公司同意,彭智辅现仍留任副总经理一职。根据彭智辅的简历,其自1999年6月起便在五粮液担任董秘,一个已任职12年的资深董秘面对一纸《处罚决定书》也是无能为力,凸显出董秘的执业风险。

与大股东产生矛盾,董秘成牺牲品。此类原因造成董秘被动辞职本是最为隐蔽的,但2012年2月上海金陵(600621)原董秘陈炳良“被轮岗”事件,令此类董秘职业风险浮出水面。2012年2月12日,上海金陵召开董事会会议,通过了免去陈炳良董秘职务的议案,并由公司董事徐民伟在董秘空缺期间代行职责。陈炳良对被免除董秘职务提出了质疑,两度召开网上个人新闻发布会,并多次上书上交所、上海证监局,一时间成为市场关注的焦点。据陈炳良个人爆料,其被免职源于其与大股东和公司高管的矛盾。其过程孰是孰非姑且不论,董秘成为公司政治最终的牺牲品是不争的事实。

管理层集体换将,董秘同受拖累。上市公司的并购、重组往往给公司高管层带来人事震荡,高管层大换血之际,董秘往往很难幸免。2011年度,因为这一原因辞职的董秘也不鲜见。如因ST申龙(600401)实施重大资产重组,2011年12月20日,其原董秘宋成惠与原总经理金玉媛、原财务总监贾亚琴等3人同时辞职。重庆百货(600729)自新世纪百货入主后,先是在2011年8月19日公告,原董事任树全、何谦、徐晓勇,原监事刘雅丽、徐璐等5人同时辞任,由此拉开高管层换将序幕。此后的9月14日,原董事长肖诗新改任总经理,原总经理任树全,原副总经理刘绪文、易昕,原财务总监、董秘胡庆华等集体辞职。

其实,董秘被动离职现象,已经引起了监管机构的重视。在深沪交易所《股票上市规则》中,规定“董事会秘书在履行职责过程中受到不当妨碍和严重阻挠时,可以直接向本所报告”,“上市公司解聘董事会秘书应当具有充分理由,不得无故将其解聘。董事会秘书被解聘或者辞职时,公司应当及时向本所报告,说明原因并公告。董事会秘书有权就被公司不当解聘或者与辞职有关的情况,向本所提交个人陈述报告”。上交所近期发布新修订的《董事会秘书管理办法》中,明确提出董事会秘书的任职、解聘条件及相关程序,避免上市公司任意解除董事会秘书的职务。但如何切实保护董秘这个上市公司内部“外向人”的权益,将责权利平衡落到实处,达到矛盾的统一,显然还有很长的路要走。

主动辞职催生“董秘专业户”

近年,因另谋高就或携股权全身而退的主动辞职董秘日益增加,究其原因,在于资本市场扩容不断,越来越多公司具有强烈上市意愿,产生了大量对企业上市起到关键性作用的专业人才的需求,而这个灵魂人物在企业上市后的职务主要体现之一就是董秘。与此同时,采用股权激励方式激励高管的上市公司越来越多,董秘也成为其中的受益者。而现行制度设计并未对董秘频繁跳槽、套现设置过多障碍,于是,需求和利益驱动下,催生了资本市场上一批“董秘专业户”。

本刊自2008年开始重点关注董秘地位提升的一个重要体现—股权激励。人称“金手铐”的股权激励,初衷是为了以股权奖励激发高管层为公司创造更多价值,从而促进公司未来业绩的持续增长。尽管深沪交易所已经反复在各项规则中对董秘的上市公司高管地位进行明确,但毕竟,获取公司股权还是董秘地位提升的最实际体现。近年来,特别是创业板推出之后,股权激励被越来越多上市公司采用,董秘成为股权激励的受益群体之一。据统计,截至2011年底,现任上市公司董秘中已获得公司股权的有466位,占比为20%。其中,创业板获取公司股份的董秘比例最高,共有90人,占全部创业板公司的31%;其次是中小板董秘,共有175人持有公司股份,占全部中小板公司的27%;主板董秘中有201人持有公司股份,占全部主板公司的14%。

然而,一批董秘在公司上市不久便辞职的“闪辞”和频繁跳槽的“闪跳”现象引起了各方高度关注,曾经只与投资者关系管理、信息披露有关的董秘,又被贴上了资本市场“掮客”的标签,他们中的一部分转型为“董秘专业户”。

据《新财富》统计,2011年度,主动辞职的董秘中,在公司上市前任职董秘、公司上市后不到一年便“闪辞”的有33人。“闪辞”最快的是丰林集团(601996)的全强,丰林集团于2011年9月29日上市,仅在9月29日、30日和10月10日交易了三天之后,身兼董事、董秘、财务总监、审计委员会委员、战略委员会委员五职的全强即辞职。细究全强的简历,其曾就职于法国巴黎银行百富勤证券研究部、美国雷曼兄弟公司投资银行部,于2010年10月29日起担任丰林集团董秘。另据丰林集团的招股说明书,全强通过南宁丰诚投资管理有限公司间接持有丰林集团30.096万股股份,截至2012年3月22日市值为329万元。全强俨然是具有券商背景,帮助公司上市后便抽身的典型代表。2011年度“闪辞”的董秘中,像全强这样具有券商背景的还有5人,他们都曾经有过券商投行部的工作经历(附表)。

在“闪辞”的33人中,具有同业背景的跳槽型董秘有17人,其中,跳槽最频繁的如顺网科技(300113)的原董秘张健,其在顺网科技2010年8月27日上市后不到半年便辞职,张健间接持有公司4.41万股股份。而担任顺网科技董秘之前,张健还曾任职于浙江广厦(600052)董事会办公室、浙江广厦创投公司,并曾担任传化股份(002010)总经理助理、董事会秘书、证券部部长、投资发展部部长。

需求之下,董秘也成为猎头公司的“常猎”对象。在《新财富》的调查中,有超过七成受访董秘都曾经接到过猎头公司的电话,挖角者中,为数最多的是拟上市公司,占比近五成,其余依次是主板、中小板和创业板公司。除了拥有工作经验的在职董秘外,各公司挖角的目标主要集中于证券事务代表、证券公司投行保代、律师、会计师。而上述人士中,除了董秘、证券事务代表具备董秘执业资格外,其他几类还必须通过董秘任职资格考试,董秘培训班也因此变得日益火爆。

董秘在上市公司间的正常流动,是董秘市场化的重要标志,但“闪辞”和“闪跳”等极端现象,显然会在一定程度上对公司市值管理和投资者关系管理工作产生不利影响,特别是手中握有公司股份的实权董秘离职,对公司影响更大。据《新财富》统计,“闪辞”董秘中,有14人携公司股权离开,占比为42%。如其中持股数最高的亿通科技(300211)原董事、董秘、财务总监杨淑兰,在公司上市后两个月辞职,其持有亿通科技78万股股份,截至2011年3月22日,持股市值达1599万元。

目前,监管层也开始对高管减持在内的相关制度改革进行思考。深交所于2010年11月4日发布通知,对创业板上市公司高管离任后减持公司股票的行为提出了最新的明确规范,根据高管离职距离公司IPO时间间距,适当延长其所持有股份的锁定期。上市公司董事、监事和高级管理人员在IPO之日起6个月内申报离职的,自申报离职之日起18个月内不得转让其直接持有的本公司股份;在IPO之日起第7-12个月之间申报离职的,自申报离职之日起12个月内不得转让其直接持有的公司股份。在3月结束的全国“两会”上,深交所理事长陈东征也表示,应进一步优化限售股个人所得税征收办法,充分发挥税收手段的调节引导作用。高管减持应根据持有期限长短实行差别税率,并合理确定应纳税所得额的计算时点,鼓励长期持有。

新股发行体制改革、IPO产业链重塑,给董秘职群带来的,不仅仅是各项业务能力要求的提高,更将带动董秘生态的变迁。面对这一趋势,更重要的,或应是从修订现行发行制度、高管限售期以及平抑市场估值泡沫等方面实施自上而下的改革,完善保持董秘以及高管层稳定和董监高股份转让需求之间适度平衡的制度建设,切实保护投资者权益。