《财智月刊》封面文章:困境下获胜的理财高手

2011年07月18日 18:29 来源:新浪财经

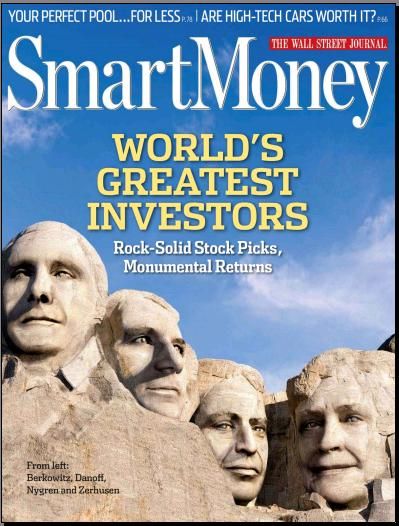

图为2011年7月中旬正刊的最新一期美国《财智月刊》杂志封面

图为2011年7月中旬正刊的最新一期美国《财智月刊》杂志封面导读:最新一期的美国《财智月刊》杂志于2011年7月中旬正式出刊,本期封面文章标题为“困境下获胜的理财高手”。本文介绍了4位在衰退和疲软复苏的市况下,仍能够跑赢大势的理财经理。以下展现了他们是怎样实现这一成就的,并让读者了解他们现在都投入了哪些品种。

历史经验与未来前景。投资的挑战是严密关注以下两点:在提高识别未来机会的注意力的同时,还需读懂按照市场规律得到的暗含教训,即他们一方面要关注过去,同时还需盯住未来。

任何能同时做到两者,且稳步获益的投资者会有惊人之举。但伟大的投资者不只是稳步获利,而是能大幅获利。本刊的记者在每年的此时此刻都会举办一个仪式:关注本刊寻找华尔街的优异理财经理的活动。本刊今年新添的更具挑战性的内容,是找出那些在金融危机和疲软复苏喧闹中,仍能傲视群雄的优异者。

对众多专业人士而言,如此标准的确难以企及。在明星级大牌投资者中,鲜有人在前3年的严酷考验中能表现出众,甚至那位戴眼镜的内布拉斯加州人、几乎可进入本刊排名的巴菲特的业绩也表现平平。抱歉了巴菲特。

但是,本刊这次推荐的4位理财经理完美地做到了这一点。在相同的时间跨度上,这4位表现稳定的杰出投资者,每人以自己针对这段特殊和无情时期制定的策略,获得的年收益在13%以上,超过标普500指数10个百分点。本刊认为,这是值得进行单独表彰的成就。

1. Bill Nygren

掌管基金名称:奥克马克基金(Oakmark)和 Oakmark Select and a third全球基金

基金资产规模:70亿美元

掌管该基金时间:11年

最成功的投资:百胜餐饮集团(Yum Brands)。自Nygren

2000年投入该公司后,随着中国消费市场持续增长,基金投资价值已增长539%。

投资败笔:华盛顿共同基金。该机构自2008年起受到联邦政府破产监管。奥克马克基金重仓持有该机构股份,最终亏损高达40%。

现年52岁的Nygren一直都盼望着自己能成为管理投资组合的经理人。在明尼苏达大学读书,并承担教育项目时,他告诉同学,将为自己策划的共同基金筹资2500万美元。但他却遭到了同学们的嘲弄。

早年的志向无疑有助于他今天能为芝加哥的Harris Associates机构,管理资产规模高达70亿美元的三只共同基金带来动力。如此志向也与奥克马克基金今天的优异业绩不无关系,其10年间年收益率达到4.8%,超过了同期标普500指数2.5个百分点。这一纪录让Nygren管理的基金名列基金研究机构,晨星公司跟踪的800多家大型混合型共同基金的前10%之内。业内著名投资专家对Nygren的评价是,一位在价格严格自律,对企业非常了解的投资人。

Nygren的自律信念在1990年代的互联网泡沫时代就已充分展现。当纳斯达克的互联网公司令人眩目的炽热也让他感到热浪烘烤时,他仍拒绝参与其中。有经纪商曾威胁他,除非Nygren能把客户的资金都投入到这股热潮中,否则它将抛掉Nygren管理所有基金份额。Nygren仍不为所动。

当然,坚守投资的确定性也有两面性,他因在2008年的乱局中坚守最终破产的华盛顿共同基金而遭业内的嘲弄。有业内人士评价称,Nygren坚守该基金的时间超出了他应坚守的期限。他本人赞同此评价。这场影响广泛的金融危机,是奥克马克基金在2007年亏损4%,2008年进一步下跌36%的主因。即便如此,与另一位理财经理KevinGrant共同管理奥克马克基金的Nygren仍坚持自己的投资自律。

投资于跌至低位的媒体企业股票,让该基金价值在前2年内有实质性回升。该基金自2009间募集并设立以来,已上涨了69%,而整个市场的升幅仅38%。

随着股市去年出现令人欣慰的大幅回升,Nygren仍对市场前景感到异常乐观,预测未来10年的年均升幅还可达10%。他称,悲观者忽略了企业经营的业绩;同时指出,企业支付股息后而留在账面上的现金量还在增加。他现在的投资理念仍是不碰科技股。

Nygren精选品种是:

沃尔特·迪斯尼:Nygren认为市场对该公司的预判有误,太强调对经济形势敏感的主题公园的经营波动,而对其持有的快速增长的有线电视业务发展估计不足。

泰科电子:该公司原名为Tyco Electronics,现更名为TEConnectivity。Nygren认为,这是一家具有产生大量现金流和未来利润的综合业务巨头。当前的公司股价未反映出它在这方面的能力。

美国家庭人寿保险:该公司利润的最大来源地是日本。公司因不久前的地震与核事故赔偿而受到股市过度的惩罚。

2. Thyra Zerhusen

掌管基金名称:Aston/Fairpointe Mid Cap

基金资产规模:40亿美元

掌管该基金时间:12年

最成功的投资:FMC Technologies。该公司为深水石油开采制造钻探设备。Aston/Fairpointe Mid Cap基金2001年以每股3美元的价格投入该公司,其股价近期飙升至42美元。据Zerhusen的看法,股价还有进一步上升空间。

投资败笔:优利公司。Zerhusen自2002年起开始以每股65美元的价格投入该公司,而此后优利股价一路下滑,至今已下跌27%。

Zerhusen承认自己曾因拒不服从老板而被解除分析师一职的事实。这位德国和瑞士教育出来的理财经理此后再无讨好老板的担忧,因为她在当年4月创办了自己的投资管理公司。

身为Fairpointe Capital公司大股东,Zerhusen现在是她自1999年起就一直在管理的,专业投资于中等股本基金Aston/FairpointeMid Cap的正式咨询公司。

获得高薪的理财经理们最终不仅是要获得适宜的奖励,他们还要靠挑选出最有价值的投资品种来获得高额薪酬。Zerhusen坚持不懈的探索和对投资风险的警觉,让她的投资人获益匪浅。

在她任职期间,基金投资年收益率高达13%,约超过标普500指数11个百分点。作为投资原则,Zerhusen会持续持有约40只股票构成的投资组合,其中不少品种她已持有多年。业界人士评论称,Zerhusen能够坚持自己的判断,绝不附和他人的看法。

她的长期业绩记录表明,坚持正确判断为她赢得了价值。她2002年看好了汽车零部件供应商BorgWarner,虽然其股价当时不足10美元,但她仍决定投资该公司。BorgWarner的股价近日已达每股80美元。

当然,Zerhusen的自信也让她在业务上留有重大遗憾。例如,她看中的IT企业,优利公司,其股价在近10年间已大幅缩水,Zerhusen持有仓位的价值自2002年起已亏损近2.8亿美元。她承认这是件很痛苦的事情,但又坚持认为自己目前尚无放弃该股的计划,因为优利发言人近日称,公司负债和经营利润已获得大幅改善。

在持有品种相对较少的情形下,Zerhusen的韧性还会让短期投资者感到激动的时候。但若以安全角度看,不少投资者更愿意等待经济形势继续转好,因为在Zerhusen的掌管期间,基金资产从2000万美元增长到当前30亿美元以上的规模。

Zerhusen精选品种是:

Itron公司:这是一家水资源保护科技企业。Zerhusen认为,这类市场前景非常看好,企业利润已有很大改善,尤其是股价已跌至52周的最低位。

波士顿科学国际有限公司:Zerhusen认为,在企业管理层变更后,公司亏损在减少,最终会从2006年的收购困境中恢复过来。

阿卡迈科技公司:Zerhusen认为,这家改善互联网上影视作品传递品质的企业的股价远低于其实际价值。

3. Bruce Berkowitz

掌管基金名称:Fairholme

基金资产规模:175亿美元(Berkowitz创立了该基金)

掌管该基金时间:12年

最成功的投资:友邦保险。这是一家从美国国际集团香港业务分离出来的企业,其股价在最初上市交易的数月内飙升了25%。

投资败笔:Berkowitz在去年夏季匆忙抛掉了医疗行业的股票,而该行业股价随后出现了暴涨。他承认,抛出的时机太不成熟,因此,今后还需更下功夫。

Berkowitz的基金的格言是绝不从众,这也是他一直坚持的准则。当其他投资者从保险商,美国国际集团夺命而逃时,他却在继续为基金加仓。

到现在为止,追随Berkowitz这位在前10年间流星般上升的投资者可能已发现,他不是基金业内循规蹈矩的一类。在难以做到盈亏持平的市况下,人们如何解释Fairholme基金能取得年均收益率11%的优异成绩?

在深处金融危机时,Berkowitz还在帮助挽救美国国际集团,成为了该公司继联邦政府之后的第二大股东。在政府出售持有的部分国际集团股票时,他又投资了15亿美元,增持该公司股票,使Fairholme基金持有的国际集团股权数翻倍。

对53岁的Berkowitz而言,投资多元化理念只是女人气的做法。Fairholme基金通常仅持有约20只股票,因为Berkowitz想要基金持有的股权比例大到足以让管理层有回旋余地的程度。在业内专家看来,Berkowitz的投资手法更像对冲基金,而非典型的共同基金经理人。

有批评人士抨击Berkowitz的投资组合中仅有少数品种的非理性,可能最终会让他误入歧途,让他在高达180亿美元资产中,只为少数几只股票而花去太多时间。但外界的评论动摇不了他的自信,他仍坚持己见。

以上做法只是Berkowitz投资风格的一部分。事实上他近期在着手自己最大胆的行动之一,重新调整基金持有的品种,集中财力投资于在金融危机中受重创的,包括美国、富国和花旗银行在内的一些金融巨头。他认为现在正是投资这些金融巨头的最后时机。

Berkowitz精选品种:

美国银行:Berkowitz认为,市场对这类巨型金融机构的悲观看法过了头。

中国太平洋保险:Berkowitz认为,这家具有出售不动产、意外伤害和寿险业务的综合保险商能够从世上人口最多国家的经济增长中获益。

St. Joe公司:这家不动产开发商在佛罗里达的一块狭长地带拥有近50万英亩,且大多都为未开发的土地,并在该地拥有一座Berkowitz认为能带动地区增长的新建机场。

4. Will Danoff

掌管基金名称:富达反向基金

基金资产规模:813亿美元(Berkowitz创立了这家基金)

掌管该基金时间:21年

最成功的投资:在此次金融危机中,当大势处于底部时,基金在苹果和谷歌公司的股票上大举建仓。

投资败笔:Danoff自认为,当股市在2009年初触底时,基金建仓行动有犹豫。这是个大错,否则,还会为基金增加更大价值。

Danoff不是那种喜欢无纸化办公的理财经理,他的办公室内充斥着各类文件。在大量分析报告中,他最关注的是企业的财务信息和报纸剪辑内容。但他始终不离手的,是一本记载着自他20年前成为资产规模高达800亿美元的富达反向基金的理财经理时起,造访过的几乎所有企业信息的记事本。当孤独一人在办公室时,他总喜欢拿出来翻一番。

单打独斗的行事特点正是逆向投资的基本要素,它定义了1967年创建的富达反向基金的投资风格。基金的首两位理财经理在1970年代的滞涨期时,尝试此风格获得成功。随后的4位经理人在1980年代都未成功。

当Danoff于1990年开始掌控基金时,其资产仅剩3亿美元。然而,追随Danoff的投资者此后获得了丰厚回报。20年前投入的1万美元,今日已价值10万美元,几乎是标普500指数回报的两倍。他以忽略市场狂欢的热点,而一有熊市端倪就立即罢手的策略跑赢了大势。

当股市于2008年秋开始暴跌时,Danoff只考虑储备现金。截至2009年3月,基金资产中现金或现金等价物比重高达13%,时该基金史上最高比重。尽管在互联网火爆期极力回避这类投资,但他对自己开始投资高速成长的苹果和谷歌的行为也感到吃惊。这两只股票已占基金投资组合中的最重的仓位。

即便如此,他还是自责为何当初未在这两家企业上追加更多投资,因为基金在市场见底时储备了太多现金,由此在一定程度上影响了基金业绩。

Danoff判断市场在未来数月风险会加大,因为市场在2009年初见底后,此后升势带动了所有股票价格上涨,其中包括一些质地很差的股票。然而,质地优异的投资品种又会怎样呢?有讽刺意义的是,当今传奇式的投资高手巴菲特,他麾下的伯克希尔哈撒韦公司却是Danoff的基金的最大投资者。

Danoff精选品种:

Noble Energy:这家休斯敦的原油和天然气钻探公司近日走了好运,其中包括在以色列海岸有了令人鼓舞的发现。

苹果:据Danoff的看法,这家科技巨头股价仍有上升空间,特别是中国市场带来的获利空间,因为苹果在前3年内,在中国开设了非常赚钱的4家店面。

伯克希尔-哈撒韦:尽管该公司股价在最近数月跌宕起伏,Danoff相信,巴菲特的传奇式投资公司仍是一家具有很高投资价值的企业。(皖东)

本文为译者授权新浪财经独家使用,任何媒体未经授权均不得转载。若需授权必须经新浪财经与译者本人取得联系并获得书面认可。如果私自转载本文,译者保留一切追诉的权力,直至追究私自转载者的法律责任。

| 分享到: |

图说财经其他文章

- 2011-07-18 18:18:54图文:柬总理称明年底国家将首次产出石油

- 2011-07-18 18:17:12压力测试后欧洲银行股普跌 所持欧债受关注

- 2011-07-18 18:09:04新东方公布第四财季和全年财报 将1拆4分股

- 2011-07-18 17:56:53新东方宣布将ADS份额1拆4 8月18日生效

- 2011-07-18 17:32:14图文:澳大利亚总理减碳排计划再遭强烈反对

- 2011-07-18 17:31:05《商业周刊》:传媒大亨急于从丑闻脱身

- 2011-07-18 17:23:49洲际交易所:合并屡受阻交易所须反思全球战略

- 2011-07-18 17:15:09欧盟银行压力测试结果没有说服力

新浪财经_稿费其他文章

- 2011-07-18 17:31:05《商业周刊》:传媒大亨急于从丑闻脱身

- 2011-07-18 16:31:33《经济学人》封面文章:欧元危在旦夕

- 2011-07-18 16:03:12穆迪建议美国废除债务上限以避免周期性危机

- 2011-07-15 21:10:28BBC记者举行罢工以抗议公司裁员计划

- 2011-07-15 16:34:38美股评论:美国共和党走火入魔

- 2011-07-14 22:20:46巴西投行BTG拟重启家乐福巴西资产合并计划

- 2011-07-14 16:27:54周四欧股低开 意大利股市反弹0.18%

- 2011-07-14 16:27:34格罗斯:不要干扰债务上限调整