ETF净申购与指数涨跌的相关性

http://msn.finance.sina.com.cn 2011-11-17 16:36 来源: 新浪财经

来自实证数据的分析

好买基金研究中心研究员 孙志远

摘要:

本文从实证数据出发,考察了沪深两市ETF净申赎与相关股指变化的关系。研究结果显示,沪市ETF份额变动与股指涨跌基本无关,而深市ETF市场存在一定的“羊群效应”。当深市股指上涨时,投资者倾向于申购深市ETF,而当深市股指下降时则倾向于赎回。

一、主要内容

ETF是一种紧密跟踪指数且交易便捷的投资工具,适合各种交易目的的投资者。不愿承担非系统性风险且资金量不大的投资者可以使用该工具便宜的构建分散化组合,而热衷于择时的短线投机者也可以通过各类ETF产品的买卖来获得相应的风险暴露,从而取得资产配置收益。鉴于此,近年来这类产品的类型和规模不断丰富和扩大,对市场的影响力也在不断增强。市场也由此形成这样一种观点:由于沪深交易所都定期公布每只ETF的份额及变化情况,当发现ETF份额上升时,代表有更多的资金将配置到指数成分股之中,将拉动股指上扬;而当ETF份额下降时,则意味着资金从成分股中抽离,股指也将由此走低。该观点隐含的逻辑关系是ETF认购增减引发了股指的变动。但同样的事件也可以从另一个角度来理解:当股指因其它原因上扬时,众多投资者为了避免踏空行情而跟随买入,新增资金的进入从而进一步推高的股指,形成正反馈循环。从这种关系上看,似乎股指的上升才是ETF申购增加的主要原因。

至此,有两个问题需要辩明:1)ETF净申赎与股指涨跌间是否存在相关性。2)当两者存在相关性时,何者为因?何者为果?如果ETF净申购果真为股指涨跌的原因,那么观测其份额变化数据并择机跟随买卖则可获得超额收益。本文的目的即在于通过定量的分析方法来对这些问题加以辨析。

二、ETF规模变动与股指的关系

显然,上述市场观点认为ETF的净申购是与股指涨跌呈正相关关系,为了对其进行验证,以下我们计算两者的当期相关系数。若显著为正,则观点成立;反之则至少可以证明其在历史上是无效的。目前上交所和深交所对各自市场中ETF的信息披露要求不同,其中上交所按周公布ETF份额变化情况,深交所则为按日披露,这就造成了数据频率不相匹配的问题。考虑到两个交易所上市的ETF主要投资于各自市场的股票,交易市场相互隔离,因此本文将两者分开进行考察。此外,考虑到ETF净申赎绝对金额没有考虑股票市场容量的变化,因此本文以ETF规模占相应市场流通市值比重的变化加以代替。

从计算结果来看,沪市ETF规模变化与上证总指的相关系数仅为0.11,而深市ETF的相关系数更是低至0.05,可见ETF净申赎从整体上与大盘指数无显著的相关性。

以上的测算并未考虑ETF对市场影响力的变化。一般来说,如果ETF资金量较大,其资金进出就有可能对股指产生较大的影响,从而在这段期间内与大盘指数具有相关性,反之反然。如果ETF的市场影响力是时变的,且在较长时间内影响力较小,则可能导致整体相关性的不显著,因此需要根据其影响力的不同分别加以测度。如果我们以ETF总市值占相应市场股票总市值的比重作为其影响力的测度,那么预期的结论应该是当该指标处于高位时,ETF净申赎与股指变化的相关性应当较高,而当指标处于低位时,则相关性应当偏低。

深市ETF总市值占深圳A股总市值比例

深市ETF总市值占深圳A股总市值比例

深市ETF总市值占深圳A股总市值比例数据来源:好买基金研究中心

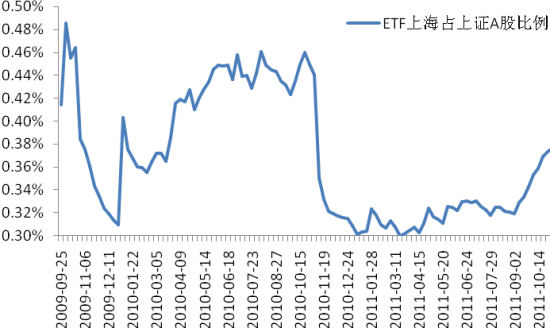

沪市ETF总市值占上海A股总市值比例

沪市ETF总市值占上海A股总市值比例

沪市ETF总市值占上海A股总市值比例数据来源:好买基金研究中心

从沪深两地ETF占各自A股市值的比重来看,我们可以将ETF的市场影响力分为强弱两个阶段,这两个阶段的相关系数差异还是非常明显的。在ETF影响力较弱的时期中,净申赎与指数均未表现出正相关,上海市场甚至出现了较为明显的负相关。对于上海市场来说,尽管ETF强市下相关系数较弱市有所提升,但其数值并未显著异于0,而深市的相关性提升相对明显,0.16的相关系数值较之0.05的整体水平高出不少。整体来看,ETF占股票市值的比重可小幅提高其与股指的相关性,该效应在深市的表现相对更为明显。因此,前述的交易策略只有在深市的ETF中,且其总值占深圳A股总市值比重较大时才有可能有效。

| 不同时期ETF与股指变动的相关性 | ||||||

| 市场 | 影响力较强阶段 | 相关系数 | 影响力较弱阶段 | 相关系数 | ||

| 起始 | 结束 | 起始 | 结束 | |||

| 深圳 | 2010年3月9日 | 2011年11月14日 | 0.16 | 2007年4月27日 | 2009年5月25日 | -0.01 |

| 上海 | 2010年4月2日 | 2010年10月22日 | 0.02 | 2011年1月14日 | 2011年9月2日 | -0.20 |

数据来源:好买基金研究中心

三、ETF净申购与股指变化间的因果关系

前一步我们验证了ETF净申购与股指变化在一定条件下存在弱同期相关性,但并未指明两者间的因果关系,以下我们通过交叉相关系数来考察两者的领先或滞后关系。举例来看,如果当期股指变化与ETF净申购的滞后项具有较高的相关系数,则代表其对股指具有一定的领先性,在这种情况下,投资者只要观察到ETF净申购增加,则可在二级市场上立即买入指数相关产品,例如股指期货,在较大概率上可以获取超额收益。反过来说,如果当期ETF净申购变化与股指变化的滞后项相关,则表明ETF市场“羊群效应”较强,投资者看到股指上涨或下跌后再进行ETF申购或赎回,这时前述的交易策略失效。

| 沪市ETF与上证综指的交叉相关系数 | ||||

| Date: 11/16/11 Time:16:09 | ||||

| Sample: 1 104 | ||||

| Included observations: 104 | ||||

| Correlations are asymptotically consistent approximations | ||||

| DSH,DETF(-i) | DSH,DETF(+i) | i | lag | lead |

| . |*. | | . |*. | | 0 | 0.1146 | 0.1146 |

| . |*. | | .*| . | | 1 | 0.0871 | -0.0502 |

| . | . | | **| . | | 2 | -0.0021 | -0.1666 |

| **| . | | .*| . | | 3 | -0.1692 | -0.1226 |

| . | . | | .*| . | | 4 | 0.0157 | -0.0717 |

| .*| . | | ***| . | | 5 | -0.0997 | -0.2592 |

| . |*. | | . |*. | | 6 | 0.0851 | 0.0520 |

| .*| . | | . | . | | 7 | -0.0695 | 0.0105 |

| . |*. | | . | . | | 8 | 0.0590 | 0.0096 |

| . |*. | | .*| . | | 9 | 0.1041 | -0.0976 |

| .*| . | | . |*. | | 10 | -0.0727 | 0.1001 |

数据来源:好买基金研究中心

| 深市ETF与深成指的交叉相关系数 | ||||

| Date: 11/16/11 Time: 16:05 | ||||

| Sample: 1 1351 | ||||

| Included observations: 1351 | ||||

| Correlations are asymptotically consistent approximations | ||||

| DSZ,DETFPROP(-i) | DSZ,DETFPROP(+i) | i | lag | lead |

| .|* | | .|* | | 0 | 0.0526 | 0.0526 |

| .|. | | .|. | | 1 | 0.0222 | -0.0179 |

| .|. | | *|. | | 2 | -0.0001 | -0.0678 |

| .|. | | .|. | | 3 | -0.0254 | 0.0054 |

| .|. | | .|* | | 4 | 0.0081 | 0.0901 |

| .|. | | .|. | | 5 | 0.0228 | -0.0179 |

| .|. | | .|. | | 6 | 0.0033 | -0.0332 |

| .|. | | .|. | | 7 | -0.0053 | 0.0194 |

| .|. | | *|. | | 8 | -0.0072 | -0.0763 |

| .|. | | .|. | | 9 | 0.0216 | 0.0032 |

| .|. | | .|. | | 10 | -0.0229 | -0.0132 |

数据来源:好买基金研究中心

从两个市场的交叉相关系数检验来看,ETF净申购对于股指的领先效应均不明显,深市ETF表现出微弱的滞后效应。沪市ETF的最大相关系数为当期值,无论是领先还是滞后项的相关系数均未超过该数值;而深市ETF未表现出任何领先股指变化的特征,反而在滞后4期时产生了0.09的相关系数,高于0.05的当期相关系数。这或许意味着深市ETF具有一定的“羊群效应”,每当股指变化后的4个交易日,ETF净申赎也随之正向变化。

前述分析仅从直观的角度考察历史上两者的领先或滞后关系,为了对其因果关系进行更深一步的考量,接下来我们对二者进行Granger检验。从逻辑上来看,导致某件事物状态改变的原因必然发生于该事物状态变化之前,因此如果我们在某变量自回归方程中加入另一变量的滞后项,且加入后模型的残差变小、整体的解释力得到明显提升,则可以推断所加入的变量可能是原有变量的原因,这即为Granger因果检验的主要思想。

| 沪市ETF与上证综指的Granger因果检验结果 | |||

| Pairwise Granger Causality Tests | |||

| Date: 11/16/11 Time: 16:09 | |||

| Sample: 1 104 | |||

| Lags: 2 | |||

| Null Hypothesis: | Obs | F-Statistic | Probability |

| DETF does not Granger Cause DSH | 102 | 0.35116 | 0.70476 |

| DSH does not Granger Cause DETF | 2.20157 | 0.11613 | |

数据来源:好买基金研究中心

| 深市ETF与深成指的Granger因果检验结果 | |||

| Pairwise Granger Causality Tests | |||

| Date: 11/16/11 Time: 16:08 | |||

| Sample: 1 1351 | |||

| Lags: 2 | |||

| Null Hypothesis: | Obs | F-Statistic | Probability |

| DETFPROP does not Granger Cause DSZ | 1349 | 0.25100 | 0.77806 |

| DSZ does not Granger Cause DETFPROP | 3.84538 | 0.02161 | |

数据来源:好买基金研究中心

从检验结果上看,沪市ETF与上证股指变化的因果关系是非常模糊的,无法推翻两者没有联系的原假设。而对深市ETF的检验似乎印证了我们的猜测。首先,第一项F检验的P值达到0.78,因此我们无法拒绝ETF净申赎不是深圳综指变化的Granger原因的原假设;但第二项F检验的P值仅为0.02,在95%的置信区间内可以推翻原假设,即深圳综指变化是引发深市ETF净申赎的Granger原因,该市场上存在显著的“羊群效应”。在ETF的交易行为中得出这样的结论其实非常容易理解,不同于普通开放式基金,ETF主要采用股票认购机制,即使投资者不是出于“羊群效应”,而是基于对未来股市的乐观判断来购入ETF份额,也需要先从二级市场中购入相关个股,这至少从时间顺序上就已经导致股指的领先变动,数值上观测到的滞后效应也就理所当然的了。

四、主要结论

本文从实证数据出发,考察了沪深两市ETF净申赎与相关股指变化的关系。从整体来看,ETF净申赎对当期指数是没有显著影响的,但是在ETF影响力较强的时期内,即其整体市值占相应市场股票总值比重较高时,其变化幅度与股指具有一定的正相关性,而当其占比较低,市场话语权较小时,其变化对当期股指的指示意义不强。交叉相关系数检验推翻了前述的跟随交易策略,ETF净申赎变化并不领先于股指变化。沪市ETF与股指间不存在明显的Granger因果关系,两者相对独立,而深综指则构成了ETF份额变化的Granger原因,存在有统计意义上的因果关系。以上结论意味着沪市ETF份额变动与股指基本无关,而深市ETF市场存在一定的“羊群效应”,当股指上涨时投资者倾向于申购ETF,而当股指下降时则倾向于赎回,投资者跟随ETF份额变化的来进行交易策略并无明显效果。