重庆啤酒连续跌停可能改变基金未来投资思路

http://msn.finance.sina.com.cn 2011-12-16 15:38 来源: 新浪财经

新浪基金研究中心 李骏

2011年的这个冬天对投资者来说异常寒冷,今年沪深300下跌超过25%。而且,与2008年不同的是,2011年的市场遭遇的是股债双杀的窘境。作为机构投资者的基金,在透明的信息披露的聚光灯效应下更是感受到空前的压力。特别是临近年底出现的基金重仓股重庆啤酒因疫苗试验数据不佳遭遇连续跌停,事件的影响由单个公司向整个行业波及,大大动摇了很多基金经理的持股信心,以至于直接导致整个市场的快速下跌。这一系列的事件有可能将动摇基金10年来在高速增长环境下形成的“以增速为美”的选股思路。

从持股估值的角度可以将基金的投资风格简单地分成两类,一类是价值型,一类是成长型。成长型投资风格愿意为高成长企业支付较高的价格,结果表现为持股估值较高;而价值型投资风格寻求的是以低估的价格购买物超所值的股权,结果表现为持股估值较低。

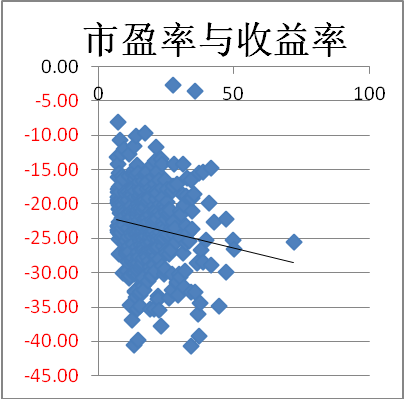

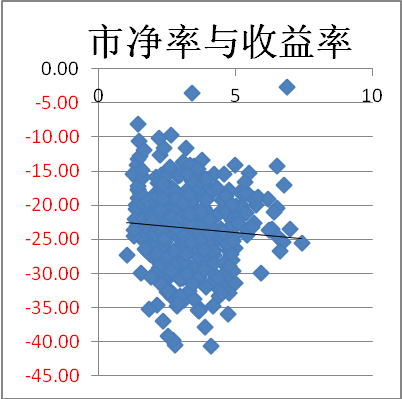

根据新浪基金研究中心的测算,2011年的偏股型基金绩效和持股平均估值水平呈现了较强的负相关性:

| 估值与今年以来收益率的关系 |

市盈率和收益率关系 市净率和收益率关系

数据来源:新浪基金研究中心 数据截至:2011年12月15日

| 持股PE、PB最低的10只基金 | ||||||

| 基金简称 | 流通盘 | 财务资质 | PE | PB | 今年以来收益率(%) | |

| 1 | 长城品牌优选股票 | 大 | 价值 | 6.81064 | 1.44263 | -13.18 |

| 2 | 东方龙混合 | 大 | 价值 | 7.41429 | 1.46561 | -8.09 |

| 3 | 东方策略成长股票 | 大 | 价值 | 8.14394 | 1.50244 | -10.63 |

| 4 | 鹏华价值优势股票(LOF) | 大 | 价值 | 8.26867 | 1.53681 | -12.78 |

| 5 | 汇丰晋信2026周期混合 | 大 | 价值 | 8.37629 | 1.86993 | -24.19 |

| 6 | 光大保德信量化股票 | 大 | 价值 | 8.82493 | 1.60527 | -22.07 |

| 7 | 景顺长城资源垄断股票(LOF) | 大 | 价值 | 8.90081 | 1.86225 | -23.56 |

| 8 | 博时主题行业股票(LOF) | 大 | 价值 | 9.48815 | 1.68329 | -11.93 |

| 9 | 景顺长城精选蓝筹股票 | 大 | 价值 | 9.73354 | 1.96308 | -21.23 |

| 10 | 诺安中小盘精选股票 | 中 | 价值 | 9.91593 | 1.84369 | -21.70 |

数据来源:新浪基金研究中心 数据截至:2011年12月15日

从上表可以看出,估值最低的10只主动型基金平均回报为-16.94%,较偏股基金平均水平-23.33 %领先6.39%。可以说2011年充分体现了“涨时重势,跌时重质”。价值型选股对低估值和安全边际的追求已经获得了回报,并可能在基金排名压力下逐步对整个基金行业形成正向反馈。

价值型的投资逻辑:如果估值(市净率)保持不变,投资收益就等于企业的净资产收益率,不期望盈利增速,而是期望保持既有的净资产收益率,就可以获得股价相应的增长。成长型的投资逻辑:如果估值(市盈率)保持不变,投资收益就等于企业盈利的增长,投资收益直接取决于对业绩增速的把握。价值型投资强调估值,而对盈利增速和增长空间的追求是成长型投资思路核心。

中国股市的这20年中,特别是2001年开放式基金诞生以来的10年,正赶上中国GDP高速增长,改革开放处于收获的黄金时期;股权分置改革使企业倾向于释放利润,起到了推波助澜的作用。在这种大背景下,一批持续成长的企业为基金提供了可观的历史回报,招行、万科、茅台、苏宁……伴随着中国此类飞速成长的企业纷纷在所属行业中脱颖而出,也成为整个基金行业的集中追捧的对象。

目前小盘股的估值较高,但不少基金经理不以为然,仍然认为这些小盘股并没有高估。参与新股询价我们经常听到对公司这样的描述:公司未来三年确定每年增长50%,三年后,它的EPS将增长230%,就算现在给出40倍的报价,3年后11.4倍的估值肯定是便宜的。这样的定价报告实在让人手头冒汗:即使企业的增长真的如其预期,太高的估值也已经为这种成长一次性付出全部的对价。记得《红周刊》上举过招商银行的例子,招商银行上市时市盈率为30倍,随后的八年,它的净利润从15.8亿元,增长到今年的大约270亿元,年增长大约为40%,但是股价年复利增长仅为大约14%左右(共增长285%)。一个以40%速度增长的上市公司,为什么带给投资者的回报只有14%?原因很简单,8年前招行以30倍市盈率定价,但现在却只有10倍,足足跌了2/3。招行是一个特例,8年以40%的复利增长的股票本来就很罕见,而它目前10倍的PE定价又确实偏低。但招行的例子却可以证明过高的估值投资足以完全抵消未来的成长确定性。如若40倍发行的企业像招行一样估值3年后回落到10倍甚至更低呢?3年的时间伴随着年均50%的成长可能带来的是总体投资的亏损。毕竟要求一个企业一直保持增速不变是不现实的,企业发展一般总要经过加速增长到逐渐增速放缓的钟形曲线,也就意味着再好的企业增长也会面临天花板效应。即使前期判断准确,仅仅将投资的成败单纯与增速挂钩的话,投资者所要承担的风险是要接受一切意外事件的干扰。

展望2012年,前几年片面追求发展速度、忽略效益、资源和环境的粗放势增长在近几年已经遇到了天花板;宏观调控对经济有意减速,注重质量、和效益的转型正在实施。面对国外欧债危机对出口的影响和国内地产调控对投资的影响,经济减速更是未来几年的确定性趋势。在经济减速的大背景下,包括小企业在内的所有企业都面临着盈利和盈利增速的下滑压力。鉴于低估值本身提供的安全性和高估值对盈利增速的过度依赖的特点,我们认为选股偏好低估值股票的基金在2012年将有望延续相对强势的走势。

而高估值的股票一旦面对企业经营出现的不确定性,可能付出较大的代价。目前很多基金公司集中持有独门重仓股的操作可能放大这种风险。王亚伟就曾讲过一句话“选择基金重仓股只能获得行业的平均业绩,不太可能有机会稳夺业绩的巅峰”,这句话体现了一种非常激进的投资思路,也透露出选择独门股背后的逻辑。依此思路投资也必然承担更多的非系统风险的考验。如果是独门股占基金资产净值的比例较高,无疑更放大了这种风险。

成也萧何,败也萧何。集中重仓持有独门股,特别是高估值股票,形成共振,造成的风险可能成为一些基金公司必须面对的课题。风险控制能力(包括事前、事中控制和事后处理能力)也将成为业绩和营销之外基金公司在偏弱的市场环境下求的生存发展的必备条件。大成、兴业全球这样的大、中型基金公司因双汇、重啤深陷风暴眼而遭遇了投资者的集中挤兑。一些本身规模较小的基金,如果同样采取集中持有高估值股票的策略,遇到了类似问题恐怕就将挑战基金规模不能小于5000万的生存底线了。

| 持股PE、PB最高的10只基金列表 | ||||||

| 基金简称 | 规模 | PE | PB | 独门股只数 | 独门股占净值比 | 今年以来收益率(%) |

| 宝盈核心优势混合 | 0.81 | 49.78 | 3.73 | 5 | 18.21% | -25.25 |

| 华富价值增长混合 | 2.15 | 42.55 | 5.09 | 3 | 23.73% | -22.67 |

| 万家精选股票 | 2.3 | 72.09 | 3.39 | 6 | 21.68% | -25.56 |

| 金鹰稳健成长股票 | 3.83 | 44.36 | 4.20 | 5 | 17.88% | -34.83 |

| 东吴进取策略混合 | 12.8 | 47.07 | 5.93 | 5 | 22.59% | -29.92 |

| 天弘精选混合 | 27.1 | 32.40 | 5.82 | 4 | 15.40% | -18.79 |

| 偏股基金均值 | 18.65 | 3.18 | -23.33 | |||

数据来源:新浪基金研究中心 数据截至:2011年12月15日