加息了 房贷存款保险咋办

2011年07月08日 06:48 来源:大洋网-广州日报

央行年内第三次加息 投资者在各种投资产品间要权衡比较管理财富

央行年内第三次加息 投资者在各种投资产品间要权衡比较管理财富昨日起央行年内第三次加息,从2010年至今央行贷款基准利率已从5.56%提高到6.56%,创下2008年以来新高。但是目前市场仍处于负利率状态,投资者要精打细算,在各种投资产品间要权衡比较管理财富。对于房贷,客户应当选择合适的还款方式“减负”,特别要注意还款期限,提前还贷适用于还贷期限较长客户。

存款方面,转存是否划算,要视定期存款的期限和已存天数而定。保险方面,意料之中的加息能够帮助改善保险公司的投资业绩。此次加息有助于提高固定收益类投资特别是协议存款的收益率。对于市民来说,存活期更加不划算了,将活期存款转存定期成为不少市民理所当然的选择。

其实,市民有闲置不用的短期资金,存个半年、一年定期,不如挑只业绩好的货币市场基金拿着。

文/ 表

记者 王亮、潘彧、周慧、吴倩

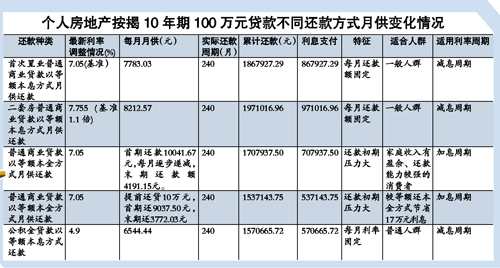

房贷篇:百万元贷款 用等额本金还款方式可省利息近16万元

李先生目前有存量按揭贷款100万元,贷款期限为20年。如果李先生以等额本息方法还款, 按照目前5年期商业贷款7.05%的基准利率计算, 李先生每月的还款金额固定为7783.03元,其构成中每月所还本金递增,但是每月所还利息递减,20年下来,李先生应还本息共计为 186.86万元。

如果李先生目前有宽裕资金,采取等额本金(递减)还款方式,首期还款10041.67元,每月逐步递减,末期还款额为4191.15元,在本案例中,李先生采用此还款方式比等额本息总共节省16万元利息。

如果李先生打算进一步“减负”,而且手头刚好有一笔大额资金,则可考虑采用提前还贷的方式。 在本案例中, 按照贷款基准利率计算, 若李先生采用首月提前还贷10万元,则在20年内共需支付利息53.7万元,较上述等额还本金的方式共可节省利息17万元。

要仔细核算提前还贷成本

此外,如果李先生是二次置业者,按1.1倍房贷利率则为7.755%, 每月月供达8212.57元, 20年间贷款总利息量高达97.1万元,接近原有贷款本金。如果李先生是二次置业者,可以采用提前还款方式减少利息额。

在本案例中, 如果李先生提前还贷10万元,以贷款利率7.755%计算,则在20年间利息为77.4万元,较上述正常等额本息还款方式可节省利息19.7万元。

值得提醒的是,由于等额本金还款方式前期月供较高,还款压力较大,因此只适合家庭收支盈余较大、还款能力较强的市民。此外,等额本金的还款方式能够迅速减少贷款人本金,如果市场进入加息周期,房奴们用等额本金的月供方式还贷较划算。

在上述案例中,由于等额本息还款方式前期所还本金较少,利息较多,因此,如果李先生提前还贷,则选择等额本息还款方式不如等额本金还款方式划算。

对于房奴而言,要仔细核算提前还贷的成本,看提前还贷是否划算。如果购房者选择的是等额本金还房贷方式并且处在还款初期(3年内)的话,提前还贷是比较划算的,因为过了5年的话提前还贷节省的利息成本就很少了,意义不大。

此外,如果购房者此前签订的合同可以继续享受当期利率7折优惠,一般不要急于还贷,因为考虑到通胀因素抵消了部分房贷利息成本,总体来讲还是比较实惠的。

目前公积金贷款中提前还贷的方式需要注意。 对于市管公积金的贷款者,只要在每月扣款前的3个工作日内给呼叫中心打电话,变更还贷金额即可。如果是国管公积金,提前还贷金额需要以万元为单位的整数倍。借款合同中规定提前还贷者不应出现逾期不还的情况,如果有逾期不还,应先还完欠款再申请提前还贷。

保险篇:万能险和分红险收益或上调

连续加息下存款利率持续走高,由于保险行业今年以来发展大量协议存款,存款利率基本在5.5%~6.0%,个别协议存款利率甚至可以达到6.2%,有分析人员表示,意料之中的加息能够帮助改善保险公司的投资业绩。此次加息有助于提高固定收益类投资特别是协议存款的收益率。

国信证券分析员告诉记者,受加息影响,万能险结算利率和分红险分红收益率或将上调。最新数据显示,加息后5 年期定期存款利率5.5%已高于目前人寿、平安、太保6 月份的万能险结算利率。另一方面,尽管分红收益率没有公开数据,但同样面临上调。

保险行业资金成本主要为分红险的分红率。从历史经验来看,分红成本提升过程慢于投资收益的上升。国内分红险结算利率通常在每年7 月左右宣告上一年分行利率。因此保险公司目前阶段一方面可以享受投资收益率的上升,另一方面资金成本将在明年7 月左右才会有所上升。一般而言,升息周期伴随通胀高企,目前国内CPI 已经破6%,通胀背景下各项投资的机会成本将出现明显的上涨,同时带动保险行业投资收益率的上升。

从最敏感的银保数据来看,压力正在逐步减轻。长期来看,结算利率体现的是分成后的平滑投资收益,从历史平均数据看,与3~5 年期存款利率接近,并不影响净利差略有扩大、投资受益于加息周期的结论。

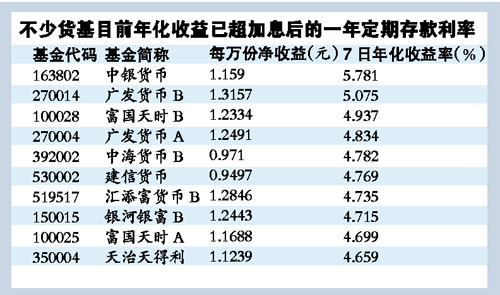

基金篇:不如挑只业绩好的货币基金拿着

市民有闲置不用的短期资金,存个半年、一年定期,不如挑只业绩好的货币市场基金拿着。据了解,在此次加息后,活期存款的利率并没有提高,仍为0.5%,但不同期限的定期存款收益率均相应提高了0.25%。根据过往的经验,加息后,货币市场基金的收益率也有望水涨船高,与活期存款相比的利差将进一步扩大,货币市场基金“性价比”会显得更高。

公开信息显示,截至7月6日,75只货币市场基金中有52只、占比近七成的产品7日年化收益率高于3.5%的一年定期存款利率,并且不少产品的收益水平远超一年定存;63只、占比约85%的产品7日年化收益率超过3.1%的3个月定期存款利率。

买卖货基省交易成本

与目前一些银行理财产品相比,即使加息后,货币市场基金在收益上可能仍不具备优势,不过,货币市场基金胜在能够以接近活期的流动性换取定期存款的收益。

据了解,目前,货币市场基金普遍都可以选择在银行申购赎回,多数货币市场基金的流动性为T+1天或T+2天,也就是说,在投资者申请基金赎回交易后,资金第二天或第三天就可以到账,部分基金还推出了与投资者的特定银行卡进行当日直接划转的业务。

此外,货币市场基金申购和赎回均不收手续费,也就是说,买卖货币市场基金并没有交易成本。

不过,非常看重流动性的投资者要注意,星期六和星期日这两天不计入T日之中,如果在星期五申请赎回,资金要到下一个星期一才能到账;如果在双休日期间申请赎回,那么资金只能在下一个星期二才能到账,而且春节、“五一”和“十一”等长假期也不计入T日。

通过上述比较不难看出,有闲置不用的短期资金,存个半年、一年定期,远不如挑只业绩好的货币市场基金拿着。

存款篇:

1年定存超30天转存不划算

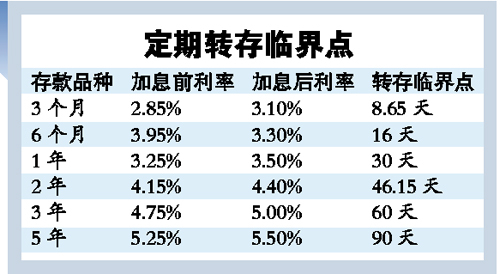

加息之后,一万元定存一年的利息将从325元增加到350元,有25元的涨幅。为了获得更高的利息收益,很多街坊都会选择加息之后去银行“排长队”将原来的定期进行转存,但是,转存并不是对所有的定期存款储户都划算。

记者从业内人士处了解到,转存是否划算,要视定期存款的期限和已存天数而定。而转存临界点具体的计算公式为360天×存期年限×(新定存利率-原定存利率)÷(新定存利率-原活期利率)。

比如说,一份一年期定期存款的转存是否划算,可以套用此公式,360×1×(3.5%-3.25%)/(3.5%-0.5%)=30,如果存入的天数已大于转存临界点,进行转存就不划算了,若小于转存临界点,则可以进行转存。本次加息后,一年期存款如果存入的天数已大于30天,就不需要再转存了。

根据此公式计算,3个月、6个月、1年、2年、3年、5年的定期存款转存临界点分别为8.65天,16天,30天,46.15天,60天,90天,存款期限如果已经超出时限,市民则不需要选择转存。

不过,即使加息之后,人民币一年期存款利率也仅仅为3.5%,较5月5.4%的CPI同比涨幅仍是负利率状态。而且现在依然处于加息通道,如何理财才能锁定更大收益?

民生银行理财分析师简岑建议,市民可以考虑尽量多做中短期存款,以避免频繁转存,也可以锁定收益。同时,购买银行中短期理财产品也是非常好的理财方式。“加息之后,银行理财产品的收益率也会水涨船高,在加息消息宣布之前,25天的银行理财产品年化收益就已经达到了5.55%,跑赢了通胀。”她建议,对于保守型的投资者来说,选择理财产品应尽量选择票据类型的。

国际金融理财师布卓君则介绍了一个在加息通道中巧用存款的小技巧。“投资者可以考虑把存款分成3笔,第一笔存1年;第二笔存2年,第三笔存3年。第一笔到期后利息取出来转存3年,第二笔也一样。如此类推,以后每年都有3年期的定期利息可取,且还可以随时支取本金。现在3年期的定期每年有5%的收益,50万元本金1年就是2.5万元,相当于每月有2083元的现金收入。

相关专题

| 分享到: |

财经要闻其他文章

- 2011-07-08 06:46:44全球500强企业 中国首超日本

- 2011-07-08 06:45:14铁道部:京沪高铁不是盗版新干线

- 2011-07-08 04:49:43首次土地问责 73官员受处分

- 2011-07-08 04:49:27全国停用奥的斯事故型号扶梯

- 2011-07-08 04:35:04康菲中海油将遭公益诉讼

- 2011-07-08 03:04:24中芯内部审计文件曝光:COO杨士宁涉嫌逃税

- 2011-07-08 02:56:30北京上调公积金贷款利率

- 2011-07-08 02:56:22国土部首次土地问责73名官员被处分 最重为降级

大洋网-广州日报其他文章

- 2011-07-08 06:46:44全球500强企业 中国首超日本

- 2011-07-08 06:45:14铁道部:京沪高铁不是盗版新干线

- 2011-07-08 06:44:08加息不能忘记穷人经济学

- 2011-07-08 04:18:05“洋奶粉”提价 成本上涨是托词

- 2011-07-08 04:18:04欧洲央行紧随中国加息

- 2011-07-08 04:18:04加息与房地产

- 2011-07-08 04:12:08上市公司大股东增持6月份创半年来新高

- 2011-07-08 04:12:08澳铝土矿项目中铝损失3.4亿元