温州中小企业年关最困难 城商行开出红色警报单

http://msn.finance.sina.com.cn 2011-10-28 11:02 来源: 南方周末

“跑路”风潮中,与中小企业贴得最紧的城市商业银行,总结出了一套“红色警报单”。

他们并不打算因危险而停贷,却将风波当成一次火中取栗的扩张机会。

“红色警报单”

这位行长透露说,“有的同行甚至雇了农民工潜伏在贷款企业门口盯梢,每天发几次短信,查看企业的货物出入是否正常。”

“我当行长这么多年了,今年是第一次经营指标完成不了。”在最近上海银监局组织的一次15家中小银行行长座谈会上,一位行长如是说。现场随之一片躁动,其他几位行长也大倒苦水。

对银行来说,坏消息真是接二连三,中小企业们的经营危局让银行们备受压力,忙于查证各路信息,信贷员和行长们过得战战兢兢,到处是雷区和黑洞。

“年初我们就进行了全面风险排查,实地走访,一个不漏。这不同于普通的贷款管理,目的一是摸清小企业经营这么多年,风险程度到底有多大,我们该怎么应对。二是了解小企业还有哪些金融需求,从行长到信贷员,我们每家企业一个个走访,和企业主交流,和企业竞争对手、上下游交流,和主管机构交流。”宁波银行上海分行行长施道明告诉记者。这家银行拥有52000户小企业客户。

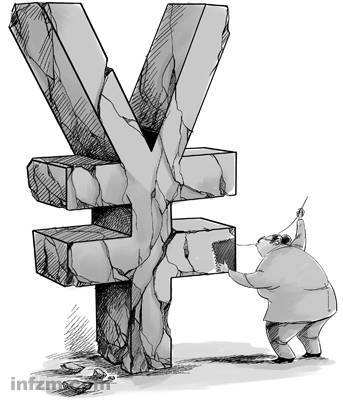

在中央的干预下,中小企业绷紧的资金链将会得到一些舒缓,但最困难的年关即将到来。 (CFP/图)

在中央的干预下,中小企业绷紧的资金链将会得到一些舒缓,但最困难的年关即将到来。 (CFP/图)即便是进行了如此周密的风险排查,在情况危急的今日,这位15年行龄的行长也丝毫不敢大意。“现在我们是舆情监控一道,风险人员检查一道,一线的客户经理再密切观察,三个渠道紧盯着。”

担心的不止宁波银行。2011年10月19日-23日,记者走访了江浙的数家城商行、小额信贷公司,发现银行员工们一凑到办公室里,最热的话题就是“跑路”老板们的种种细节,比如温州洞头县一位老板前所未有地请300名员工去雁荡山过中秋,趁机将工厂设备变卖一空后跑路了。

“原定行程只要一天就够了,他硬是安排住一个晚上,连保安都安排去了。”一位副行长边说边摇头。

这些议论并非是止于闲谈。南方周末(微博)记者发现,有的银行在搜集了大量新闻报道和各方情况后,根据案例,为信贷人员的贷后管理罗列了更为周密的“排雷”警报。

“我们要求信贷员查看这些情况,一旦发现就要提高警惕,甚至直接冻结贷款。”一位不愿具名的城商行行长告诉记者。他们反复总结出了一套红色警报单。

比如老板行为反常,与日常性格常态表现不符。前兆之一就是出国、外出考察变得频繁,常常见不到人,打不通手机。

再比如忙着转移货物。往往很多企业主在出逃之前会将大批值钱的原材料外转。

拖欠贷款自然是最明显的标示。如果以前企业月结利息都很正常,却突然出现不理睬或故意推诿不偿还银行到期本金和按规定付息,往往是出现了问题。

“我们的客户经理几乎全在外面,一是拉存款,另外就是盯着企业贷后管理,以前一个月排查一次,现在频率大大增加。”这位行长透露说,“有的同行甚至雇了农民工潜伏在贷款企业门口盯梢,每天发几次短信,查看企业的货物出入是否正常。”

最难过的将是年关

虽然令人不安的信号接踵而至,但不少受访银行表示,“眼下还不到最困难的时候。”他们普遍的判断是,到年底情况会更加糟糕。

长期观察浙江民间融资的浙江大学(微博)教授史晋川对记者说,“这次出问题的企业在浙江的企业中间属于金字塔的中上层,塔基的大量中小企业并没有发现异动。”

他介绍,浙江目前有20多万家企业,最顶尖的是240家大企业,第二部分是4700多家中型企业,再接下来是2.7万家规模以上小型企业,这些企业的年销售收入2000万以上;剩下的是规模以下的企业有17万多家。“出问题的是4700家,年产值都在上亿或者几个亿不等的。”

这个判断也得到了阿里巴巴金融的印证。阿里巴巴金融的信贷总监杨润江告诉南方周末记者,从7月份开始,他们联合北京大学国家发展研究院分别对长三角、珠三角的2313、2989家企业进行了走访、网络问卷调查,结果发现小企业未出现传说中的倒闭潮。2011年以来中小企业面临多重压力,但相比生产成本上升,订单萎缩等现实困境,融资难问题并非中小企业最为迫切的问题。

“我们现在比较担心的是大企业拖欠小企业的账款,现在已经发现这样的苗头。”无锡的一位城商行副行长担忧地说。

一个日益明显的信号是,大企业应付账款增多,小企业应收账款变多。以小企业集中的印刷行业为例,目前应付账款/应收账款为1:2.5。

由于大企业的融资出现困难——贷款收紧、发债审批趋严、上市公司再融资也遇阻——有些大企业资金链紧张,开始延缓支付。而小企业在面对大企业时,议价能力很低,这样使得企业之间正常的资金流动出现断流,很多企业便是被这种债务拖死。

10月13日,国务院常务会议公布了9条缓解中小企业融资问题的改变措施,各地方出台了相应的执行细则,金融政策主要明确了两方面内容,一是确保贷款余额的稳定,即在企业还款后,同样额度的贷款要尽快审批发放。二是原则上不催贷,给予企业一定信心。

看起来,绷紧的资金链条将得到一些舒缓。不过,接受南方周末记者采访的银行人士普遍预测,现在不是最坏的时候。

最困难的时候将是年关。因为企业必须结清工人工资与上游货款,资金链压力达到最大。而政府的这些新措施没有增加新的贷款额度,银行存贷比考核依然严格,企业获得资金的难度依然较大。

“如果明年1月没有针对性的措施出台,部分企业的资金链断裂将是大概率事件。”这位行长说。

逆向扩张的哲学

“问题企业恰恰都是规模扩张过快的大型民企集团。这些企业投资过大,多方举贷,而且多数涉足房地产。”

虽然多数银行在应对目前危机时出现收缩,观望,但也有银行和小额信贷公司没有成为惊弓之鸟,他们反而在小心翼翼地进行扩张。

“阿里金融下一年的客户目标数是40万,现在是10万。”阿里金融的信贷总监杨润江告诉记者。

杨润江来阿里金融前,在传统银行工作了16年,过去户均10万到5亿的企业都曾是他的客户,这位面孔白净,态度温和的信贷总监,说起话来慢条斯理,逻辑清晰。

杨润江介绍,阿里金融不做100万以上的贷款,他们的管理有很多细致的指标,精确到客户接电话的频率,如果几次打电话找不到客户,或者网络上顾客对于客户的评价趋于冷淡,这些细微的变化都会引起他们的注意。“我们的不良率现在控制在0.88,而且全部是信用贷款。”

至于未来增长,他说,“接下来的一两年之内,我们跟经济周期可能是作为一个反向的运动,经济不好的时候,企业更需要钱,但是我们通过自己更小心的筛选,给需要帮助的人提供资金帮助。”

想要在这波危机中扩张的,并不只有阿里金融。火中取栗的银行们,小心翼翼地总结着教训:

2009年,时任宁波银行副行长罗孟波就已经开始总结2008年金融危机以来,出问题企业的一些共同点,“华联三鑫、江龙控股、飞跃集团、金乌集团都是规模扩张过快的大型民企集团。这些企业投资过大,多方举贷,而且多数涉足房地产。”他说。

部分民营企业正在经历转型的弯道,要想幸运地躲过企业多元化带来的风险并不容易。“作为银行一定要更冷静,要比企业冷静,要比政府冷静。”施道明加重了语气。“对转型跨度特别大的企业,我们会非常谨慎,我们做银行这么多年下来有一个体会,越是在一个专业领域做的越长,越专业,越较少接触其他行业的话,对他的支持力度银行是越大的。那些跨区域,跨产业的所谓多元化,类似于投机性的,我们认为迟早可能会出风险。”(作者 南方周末记者 舒眉)