净值最高跌28% “一对多”亏损超公募

2011年05月28日 04:12 来源:大洋网-广州日报

|

|

止损不给力 “一对多”专户理财狂“跳水”

文/表 本报记者吴倩

熊市可空仓,本以为借着仓位上的灵活度,基金“一对多”专户产品可以成为A股惨淡市道中的幸存者,可部分“一对多”产品净值的“跳水”速度却令投资者大跌眼镜:高喊着绝对收益的口号,却跌出个比大盘还大的“坑”,亏损幅度较之公募基金也是有过之而无不及。

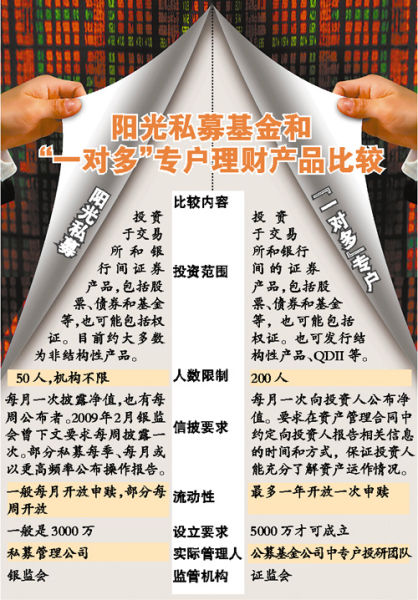

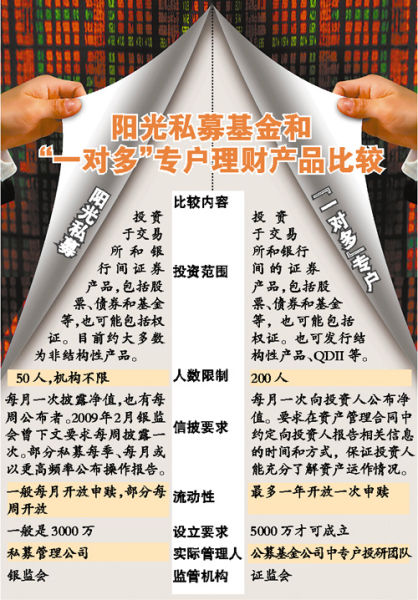

与公募基金相比,“一对多”产品运作上拥有更大的灵活度,契约中往往对仓位不加限制。这种灵活度,曾是吸引投资者蜂拥而至的法宝,也曾助不少“一对多”产品在去年大放异彩,但随着今年A股市场风格的骤然转变,这种灵活度却令不少“一对多”如坠深渊。

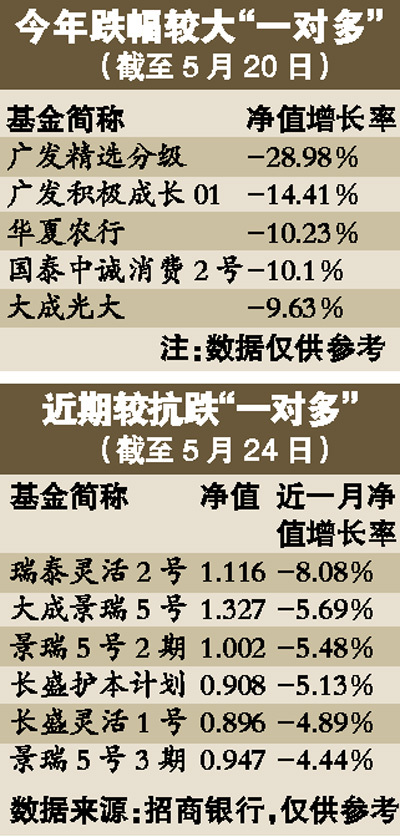

根据网上公开的“一对多”净值贴,截至5月20日,广发精选分级今年以来的净值跌幅高达28.98%,30只公布数据的产品中,10只产品净值跌幅超过10%。而同期,大盘净值跌幅仅约1.7%,公募基金产品中净值跌幅最大的银华内需期间的净值跌幅则为17.95%。

而单看近期的急跌行情,基金公司引以为傲的“一对多”止损机制成效也甚为有限。

根据截至5月24日发布的最新净值,在招商银行托管的43只可比的“一对多”专户产品中,仅7只近一个月的净值有所增长,1只收益持平,另外35只产品近一个月净值下跌。其中,17只产品近一个月净值跌幅超过3%,4只净值跌幅超过5%,而跌幅最大的招商瑞泰灵活2号近一个月来净值跌幅达8.08%,下跌速度几乎与大盘同步。

现状 “一对多”隐现赎回潮

“绝对收益、止损策略的宣传,现在来看,完全是大忽悠!”一位自称是“一对多”首批参与者的网友近日在某论坛上愤然发言。

无可否认,急跌中“一对多”整体表现比公募基金给力,不过,想想“一对多”高达15%~20%的业绩提成标准,“在市况不好时,可以‘零’仓位规避市场风险”等类似的宣传,部分“一对多”投资者还是不由得大呼上当。

而近期“一对多”的销售情况也显示,投资者对“一对多”产品的态度从一拥而上到“约而不买”,发生了180度大转弯。

据一家大型商业银行网点的客户经理介绍,某只从5月初开始募集的“一对多”产品,根据前期的预约情况来看,200人预约名额早已超过,而原本应该售罄的产品目前仍在该行网点销售,主要原因就是“有预约的客户没来认购”。有渠道人士也称,该公司前期发行的“一对多”也遭遇此类情况,发行规模也低于预期。

此外,据报道,“一对多”产品已隐现赎回潮,一些产品的赎回比例已经达到20%以上。

提醒 绝对收益≠稳赚不赔

与目前的公募基金相比,“一对多”产品设计上确实具有不少卖点。

与公募基金追求相对回报不同,“一对多”专户理财注重绝对收益。而在资产配置上,“一对多”不需坚持一定的股票仓位,配置的灵活性远高于公募基金。例如,有的产品契约规定无论是股票还是债券或新股申购比例均为0到100%。这种仓位控制的灵活性,在遭遇市场单边下跌的情况时,就可以通过把股票仓位下调为“零”来有效规避市场风险。

然而,绝对收益、仓位灵活并不意味着可以稳赚不赔。“‘一对多’这种产品不一定只赚不赔,其业绩也不一定必然超过公募基金,不一定超过指数。” 易方达副总裁刘晓艳博士曾表示。

“虽然在合规性上没有仓位限制,但0~100%只是技术指标,理论上可行,真正在投资中还取决于对市场能否作出准确判断,这实际上是挺困难的。” 刘晓艳博士指出。

她表示,专户产品在设计上有一定优势,但每个投资经理不一定能充分把握产品优势和每一波市场机会,因此存在一定风险。同时,投资者还需要根据自己的风险收益偏好去选择合适的产品。

| 分享到: |

滚动新闻其他文章

- 2011-05-28 04:12:11港股预计下周维持向下格局

- 2011-05-28 04:12:10N海能达 打新投资者可能就此被套

- 2011-05-28 04:12:10美元反转对全球经济影响几何

- 2011-05-28 04:12:10基金利益输送暗道被斩

- 2011-05-28 04:12:09广州首届“艺交会”6月2日~5日将举行

- 2011-05-28 04:12:09外汇局调整部分资本项目管理政策

- 2011-05-28 04:12:09200多只基金年内浮盈化为乌有

- 2011-05-28 04:12:09国有工业企业前4月利润增两成

大洋网-广州日报其他文章

- 2011-05-28 04:12:11港股预计下周维持向下格局

- 2011-05-28 04:12:10N海能达 打新投资者可能就此被套

- 2011-05-28 04:12:10美元反转对全球经济影响几何

- 2011-05-28 04:12:10基金利益输送暗道被斩

- 2011-05-28 04:12:09广州首届“艺交会”6月2日~5日将举行

- 2011-05-28 04:12:09外汇局调整部分资本项目管理政策

- 2011-05-28 04:12:09200多只基金年内浮盈化为乌有

- 2011-05-28 04:12:09国有工业企业前4月利润增两成